Die durch die Zinswende ausgelöste Immobilienkrise trifft vor allem die Entwickler. Rückgänge bis zu 70 Prozent sind in dem Milliardengeschäft schon Realität. Eine Insolvenzwelle kündigt sich an. Die Zores der Branche werden zur Konjunkturbremse für das ganze Land.

Andreas Köttl redet nicht lange um den heißen Brei herum: "Mit jeder Zinserhöhung geht es weiter abwärts. Uns steht ein sehr dunkles letztes Quartal 2023 bevor", sagt der CEO des Immobilienentwicklers Value One und Präsidiumssprecher der VÖPE, der Vereinigung österreichischer Projektentwickler. Die meisten Developer, die jahrelang nicht mit ausgiebig zelebrierten Erfolgsmeldungen geizten, sind jetzt eher leise und lassen den Verband die schlechten Nachrichten verbreiten. Denn sie wissen: 2024 wird's nicht besser. Die hartnäckig hohe Kerninflation lässt keine raschen Zinssenkungen zu.

Die lange Niedrigzinsphase nach der Finanzkrise führte – bis 2022 – zum längsten Aufschwung des Immobilienmarktes in der Geschichte und erinnerte zuweilen schon an ein Pyramidenspiel: Objekte mit wenig Eigenmitteln kaufen, aufwerten und weiterverkaufen. Ähnlich lief es bei großen Entwicklungsprojekten: günstig finanziert und meist schon im Vorfeld zu guten Preisen verkauft, weil es kaum Anlagealternativen gab.

"Viele haben sich dumm und dämlich verdient, wurden übermütig und sind jetzt Opfer des eigenen Erfolgs, weil sie zu wenig Liquidität aufgebaut und Vorsorgen gebildet haben", sagt ein Immobilienexperte, der lieber nicht genannt werden will. Die rasante Zinswende hat nun alles verändert.

Der Topmanager von UBM Development, Gerald Beck, ebenfalls Mitglied des VÖPE-Präsidiums, fasst den aktuellen Giftcocktail zusammen:"Schwierigkeiten bei der Finanzierung, verschärfte Regelungen bei der Kreditvergabe, die Endkunden nicht mehr erfüllen können, und teilweise überzogene Renditeerwartungen institutioneller Investoren führen zu einem Umsatzrückgang bei manchen Mitgliedern von bis zu 70 Prozent." Viele Euro-Milliarden stehen auf dem Spiel.

Andreas Köttl, Präsident der Immobilienentwickler-Vereinigung VÖPE

© Alba Communications / Clemens NiederhammerLadenhüter

Es werden immer weniger Projekte begonnen, weil sie sich immer seltener profitabel veräußern lassen. UBM-Boss Thomas Winkler formuliert trocken: "Keine Branche steht es lange durch, wenn sie ihr Produkt nicht mehr verkaufen kann." Wer wenig Liquidität hat, was definitiv für die UBM nicht gilt, ist jetzt schnell weg vom Fenster.

Einer der ganz wenigen, die Zuversicht versprühen, ist der Unternehmer Klemens Hallmann, der neben einem großen Portfolio an Nobelimmobilien auch den Developer Süba besitzt: "Die ist weiterhin gut unterwegs", erklärt er. "Für die, die liquide sind, ist jetzt ein toller Zeitpunkt. Ich kaufe, wenn sich Gelegenheiten bieten. Gleichzeitig verkaufe ich auch immer noch gut, aber natürlich reden wir von anderen Renditen als bis vor zwei Jahren."

Hallmanns Gelassenheit kann aber nicht darüber hinwegtäuschen, dass die sogenannten Entwicklungspipelines in Summe radikal ausdünnen. Mit wahrscheinlich demnächst dramatischen Folgen für den Wohnungsmarkt.

In Deutschland sind kürzlich innerhalb einer Woche drei Unternehmen in Konkurs geschlittert: Development Partner, die auch in Wien aktive Project-Gruppe sowie Euroboden. In Österreich ist es noch nicht ganz so weit, "aber solche Meldungen sind nur eine Frage der Zeit" (Köttl). Ob eine Pleitewelle kommt, ist nicht mehr die Frage - sondern nur, wann und wie heftig. Winkler erwartet "den Höhepunkt der Insolvenzwelle ab Mitte 2024".

Die insolvente Development Partner ist eine Beteiligung der Imfarr: ein Wiener Entwickler, der in Deutschland, aber auch in Österreich ein großes Rad dreht - oder drehte. Mastermind ist Nemat Farrokhnia. Bis vor Kurzem war auch Ex-Kanzler Werner Faymann dort beteiligt. Die Truppe agiert vor allem mit dem Geld Dritter. Gut möglich, dass dies nicht die letzte Pleite im Umfeld der Imfarr-Gruppe war (siehe "Das Milliarden-Rad von Faymann und Co").

Bitte warten!

Schon jetzt werden hierzulande zahlreiche Vorhaben auf Eis gelegt oder zumindest verschoben. So braucht 6B47, eine der Branchengrößen, für die Vermarktung von Teilen des Althan Quartiers am Wiener Franz-Josefs-Bahnhof länger als erhofft. 6B47 sitzt dort mit einer halben Milliarde Euro auf der größten Projektfinanzierung Österreichs. Laut Branchengerüchten investierte Wolfgang Kristinus, der vor einem Jahr überraschend verstorbene Eigentümer von B+M, einer der führenden Trockenbaufirmen Europas, Dutzende Millionen allein in das Althan Quartier (130.000 Quadratmeter). Die Familie muss dem Vernehmen nach auch nachschießen. Denn die schlechteste Option ist immer der Stopp eines schon laufenden Unterfangens.

Trotzdem könnte es für 6B47 noch eng werden. Den Bau von drei Häusern in Favoriten und Aspern mit rund 1.000 Wohnungen verschiebt man um ein Jahr, weil die Platzierung von Projekten jenseits der 100 Millionen Euro aktuell fast unmöglich ist. 6B47-Boss Sebastian Nitsch: "Bei den aktuellen Renditeerwartungen von institutionellen Investoren sind vor allem Mietwohnungen wirtschaftlich nicht darstellbar, weil man sie unter den Produktionskosten vermarkten müsste."

Sebastian Nitsch, CEO 6B47

© feelimage MaternSogar im letzten großen innerstädtischen Entwicklungsgebiet von Wien am früheren Nordwestbahnhof heißt es: "Bitte warten!" Mit Wohnungen für 16.000 Menschen samt Büros und Infrastruktur wird nun erst 2026 gestartet, zwei Jahre später als bisher geplant.

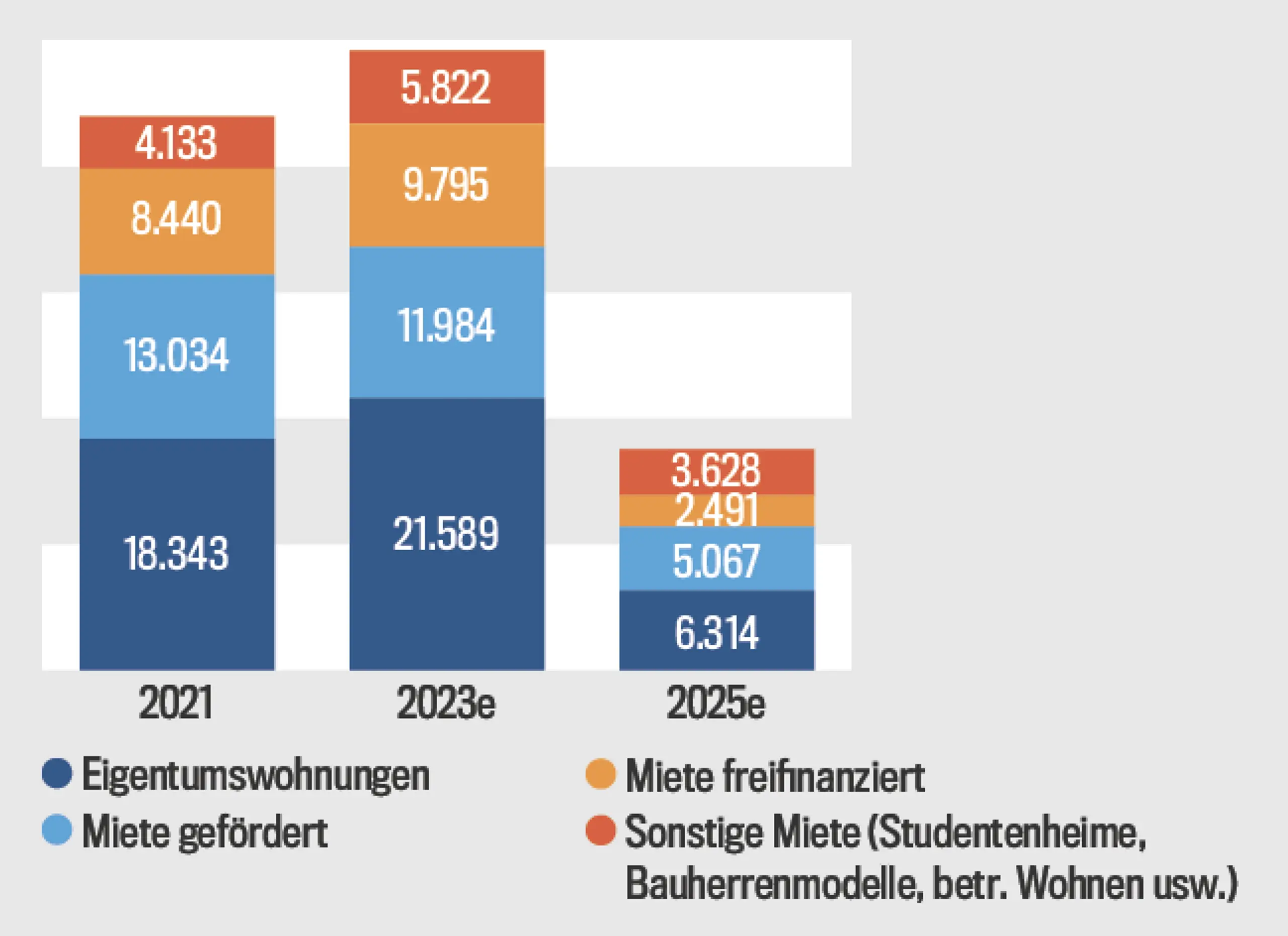

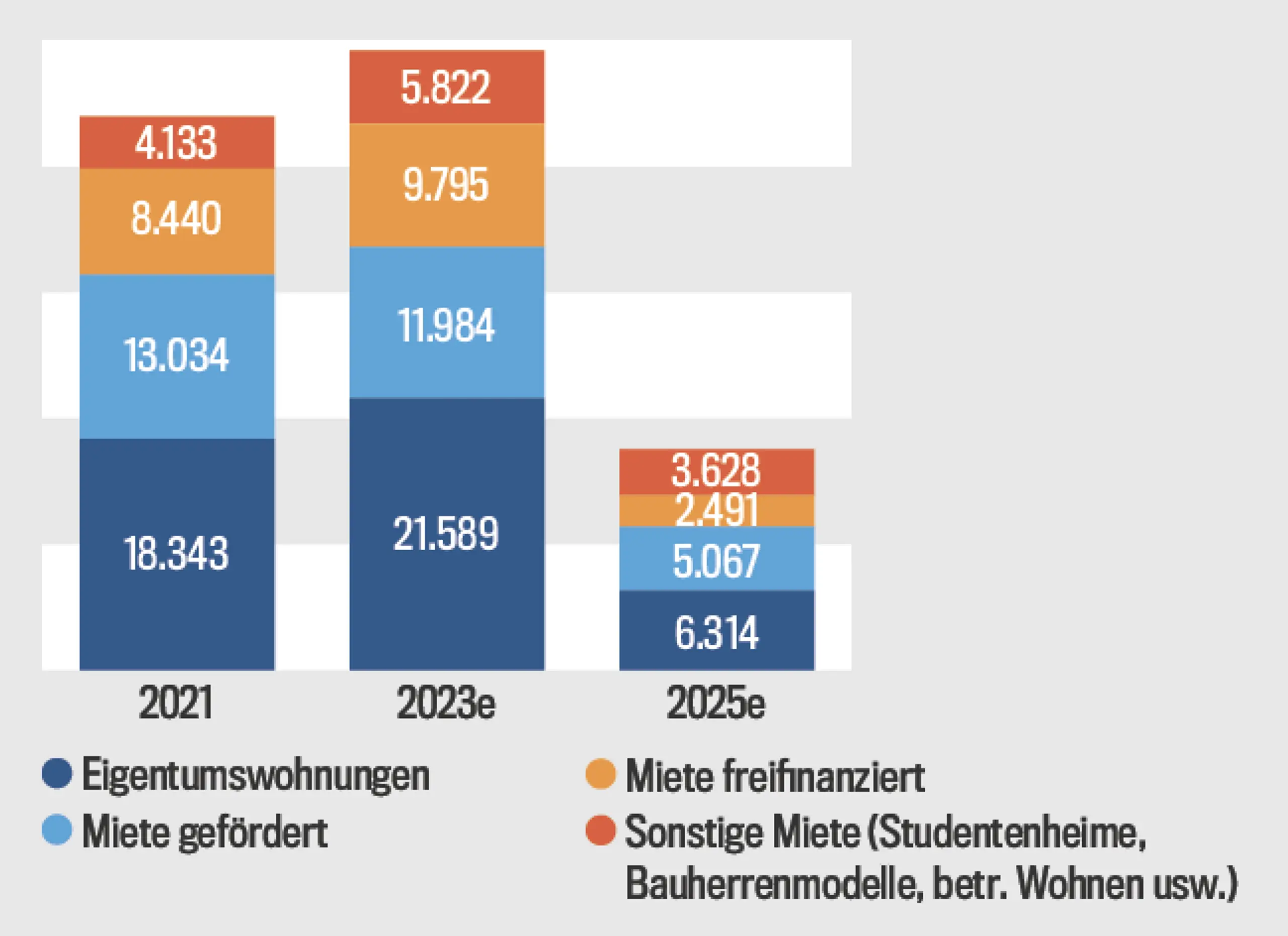

Die Buwog, Tochter des deutschen Riesen Vonovia, der 60.000 geplante Wohnungen abgesagt hat, stellte in Österreich neue Projekte ebenfalls großteils zurück. 2025 werden nur noch rund 17.000 Baugenehmigungen für Wohnimmobilien erwartet, weniger als die Hälfte im Vergleich zu 2021.

Auch der größte heimische Immo-Konzern, Signa, leidet unter Liquiditätssorgen. Im Juni gelang es zwar, den in Bau befindlichen, 134 Meter hohen Büroturm Mynd und das verbundene Kaufhof-Warenhaus am Berliner Alexanderplatz für 650 Millionen Euro zu verkauften. Gründer René Benko braucht aber noch mehr Cash für laufende Developments wie den Hamburger Elbtower. Das Gesamtvolumen summiert sich auf ca. sechs Milliarden Euro. Dafür muss er auch auf das per Ende 2022 mit knapp 20 Milliarden bewertete, eigentlich als unverkäuflich betitelte Bestandsportfolio zugreifen. Über 1,5 Milliarden Euro wurden bereits erlöst, darunter 96 Millionen für das sogenannte Apple-Haus in der Wiener Kärntner Straße. Einige Trophy-Immobilen wie diese werden wohl noch auf den Markt kommen.

Das einstige Leiner-Areal im Zentrum von St. Pölten hat Signa an Klemens Hallmann abgegeben. Der dementiert, dass auch dort Stillstand herrscht: "Gemeinsam mit der Stadt adaptieren wir das Konzept auf Nachhaltigkeit und sind schon mitten in der Vorbewilligungsphase." Bei Signa sind Neuentwicklungen bis auf Weiteres ausgesetzt. Denn dieses Geschäft ist wie bei allen Bauträgern prinzipiell variabel finanziert. Die stark gestiegenen Zinsen schlagen damit voll durch.

Wiener Entwicklungsgebiet Nordwestbahnhof: Baustart und Fertigstellung verzögern sich wegen der Krise um wenigstens zwei Jahre.

© ÖBB / Redl / Janoušek HavlíčekAnträge für Wohnbaugenehmigungen

Wohnungsnot kommt. Heuer werden Projekte aus früheren Jahren fertig, danach droht der Wohnungsneubau massiv einzubrechen.

© Bauträgerdatenbank / ExplorealZugleich spricht die Branche von einem "Käuferstreik". Bei den meisten laufenden Projekten erweist sich schon die Vorverwertung als äußerst schleppend, wodurch die Entwickler eine noch höhere Zinslast schultern müssen. Große Investoren wie Fonds oder Versicherungen halten sich sehr zurück. "Die UBM hat seit 15 Monaten nichts mehr verkauft", stellt etwa CEO Thomas Winkler fest. Johannes Endl, Vorstand der Immo-Dienstleister ÖRAG, sagt: "Es ist zwar viel Kapital im Markt, aber die Renditeansätze aus der Vergangenheit sind Institutionellen angesichts von Alternativanlagen heute einfach zu wenig." Pensionskassen wählen statt Immobilien lieber höher verzinste Staatsanleihen. Für drei Prozent Rendite erwirbt heute niemand mehr ein Mietwohnungsobjekt. Und: Eine höhere Rendite drückt den Preis für den Verkäufer.

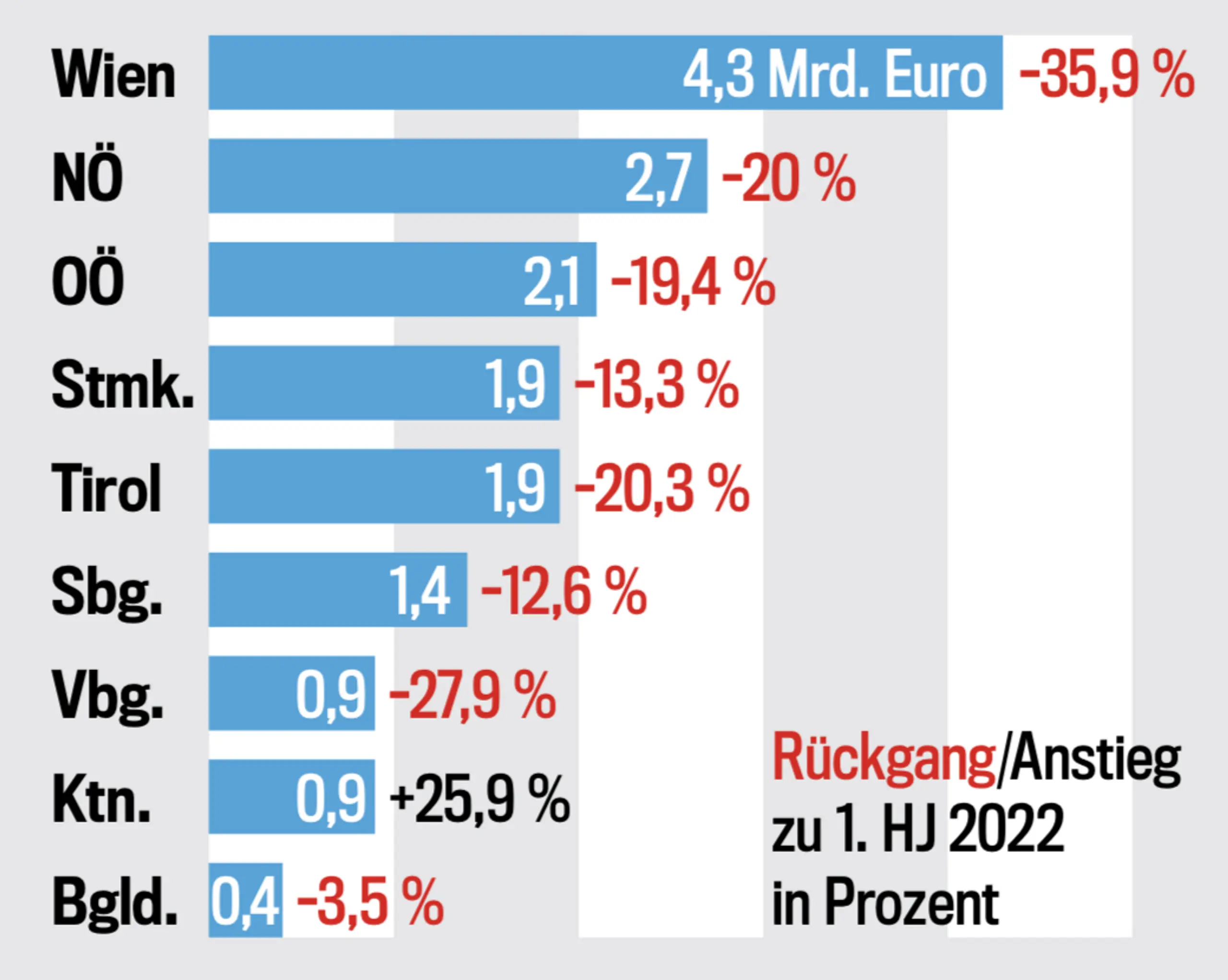

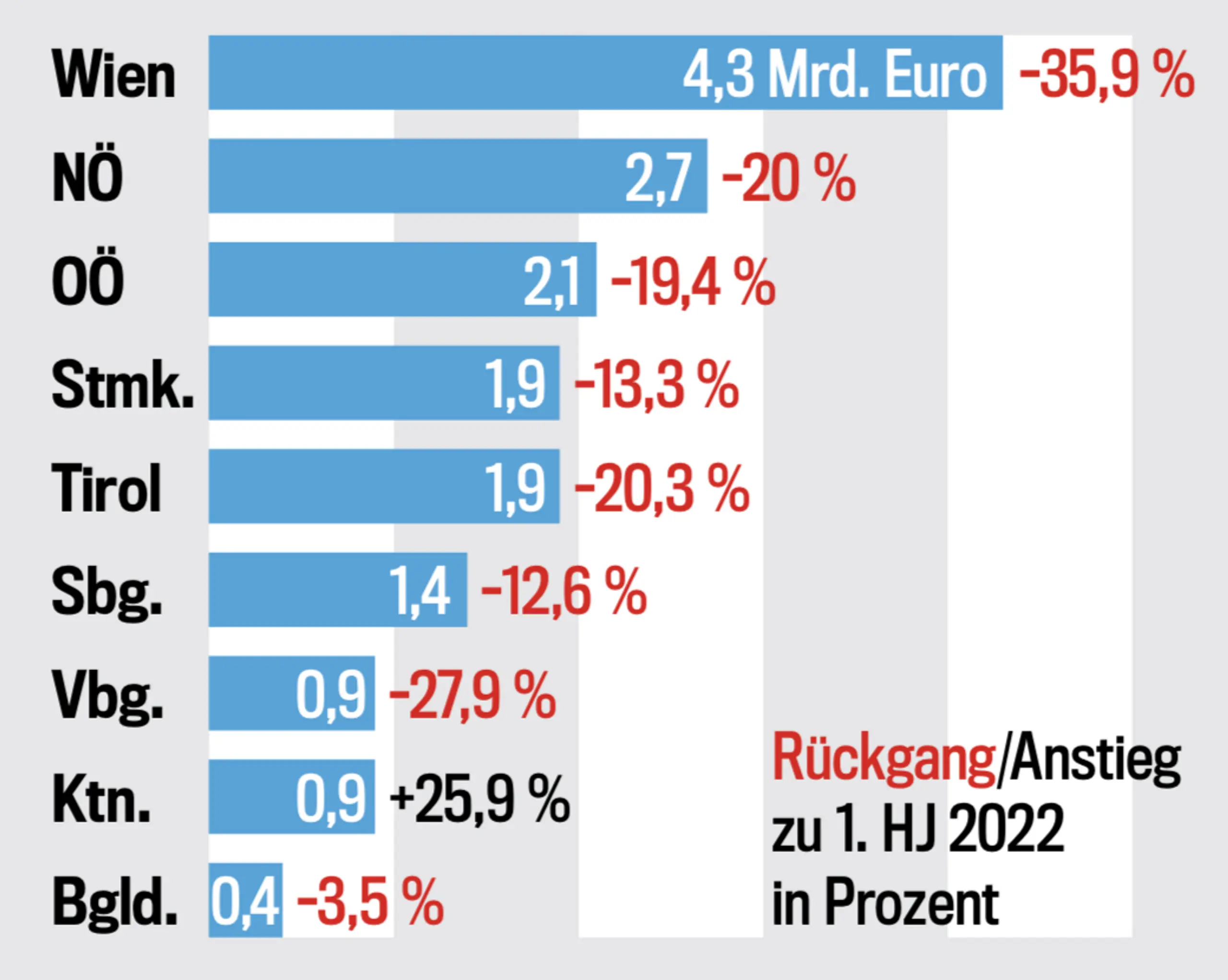

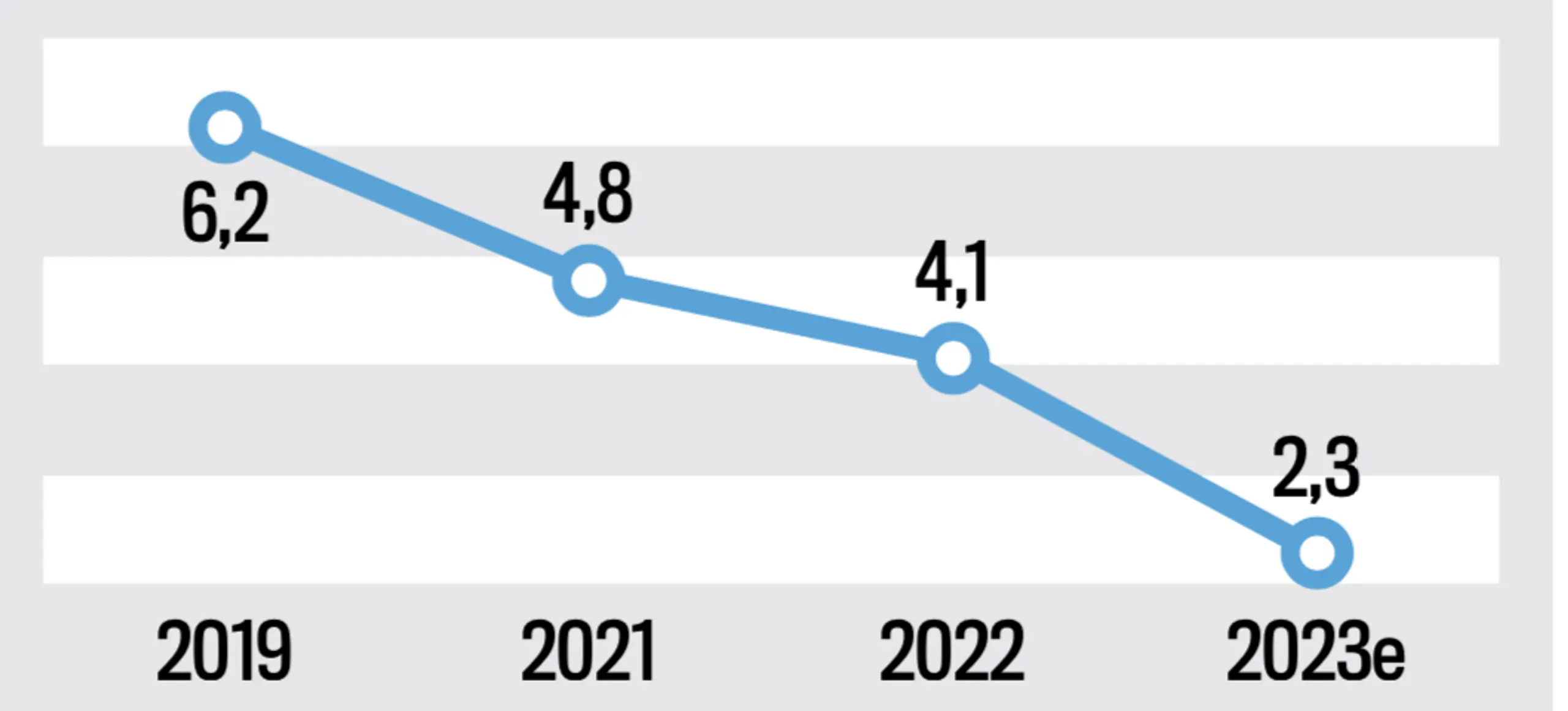

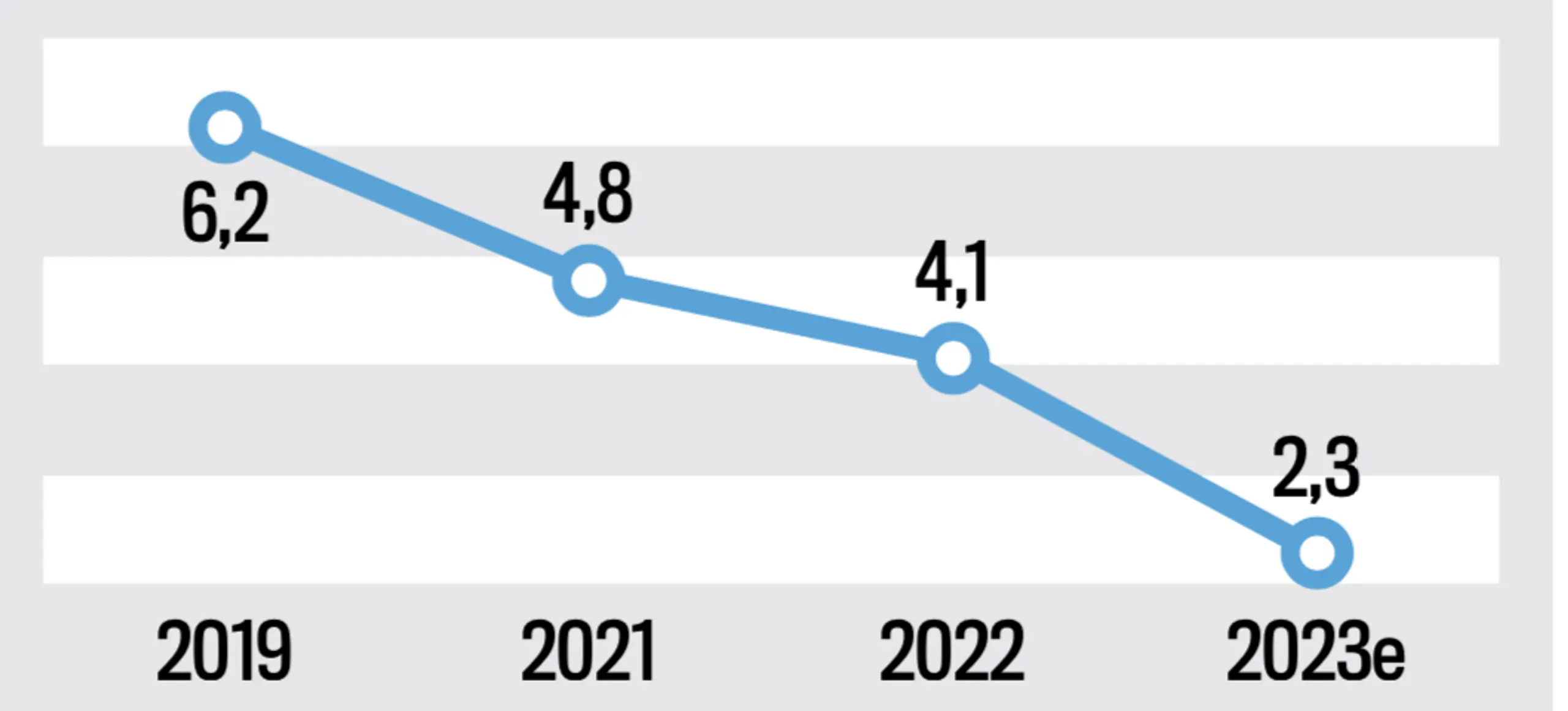

Dazu kommt, dass Immobilienfonds auch weniger Anlagedruck haben, weil viel Geld aus diesen Produkten abgezogen wurde. "Wer verkaufen muss, stößt auf einen wenig aufnahmebereiten Markt", resümiert Endl. Das Volumen gewerblicher Immobilieninvestments ging in Österreich seit 2019 um fast zwei Drittel auf heuer 2,3 Milliarden Euro zurück. Die gesamten im Grundbuch erfassten Transaktionen, also inklusive privater Wohnungskäufer, schrumpften laut Zahlen von Re/Max im ersten Halbjahr 2023 um 24 Prozent, ein Minus von fünf Milliarden Euro obwohl heuer noch die Projekte aus den Boomjahren fertiggestellt werden (siehe Grafik)

Verbücherungen 1. HJ 2023 in Mrd. Euro

Der Immobilienmarkt legt den Rückwärtsgang ein. Privaten und Institutionellen ist die Lust an Immobilienkäufen vergangen.

© Re/MaxTransaktionen der Profis

Das Investitionsvolumen am gewerblichen Immobilienmarkt ist seit 2019 mittlerweile um fast zwei Drittel eingebrochen.

© CBREDie Flaute betrifft alle Sparten: Büro-, Retail-und Hotelliegenschaften, ganz besonders aber eben die Wohnimmobilien. In diesem Bereich erschwert die Teuerung Privaten den Traum vom Eigenheim. Die strikteren Kreditvergabekriterien der KIM-Richtlinie tragen ebenso dazu bei. Trotz Drucks der Banken und der Politik hat die FMA jedoch kürzlich bekräftigt, in diesem Punkt hart bleiben zu wollen.

Der erzwungene Rückgang bei Eigentumswohnungen lässt die Nachfrage nach Mietwohnungen sprunghaft ansteigen, deren Produktion sich für die Entwickler aber eben immer weniger rechnet, solange das System nicht wieder in Balance ist "oder die Grundstückspreise signifikant gefallen sind" (Nitsch).

Sollte die Mietpreisbremse künftig auch frei finanzierte Wohnungen umfassen, wie von der Regierung angedeutet, wird das nicht gerade einen Bauboom auslösen. Zusätzlich verunsichern die verschärften Klimaschutzkriterien. Weil niemand weiß, "ob bald auch in Österreich ein Heizungsgesetz ähnlich dem rigorosen deutschen Vorbild kommt, machen die Entwickler fürs Erste lieber gar nichts", sagt Andreas Ridder, Managing Director Österreich des Immobiliendienstleisters CBRE.

Gemeinnützige Wohnbauträger tun sich leichter. "Die Stadt Wien hat auf der Förderschiene nachgebessert", sagt der einstige SPÖ-Minister Thomas Drozda, jetzt Vorstand der ARWAG. Dadurch ließen sich die höheren Finanzierungskosten stemmen. "Aber die Rahmenbedingungen haben sich auch für uns deutlich verschlechtert." Das gilt nicht zuletzt dort, wo Gemeinnützige auch in den Markt frei finanzierter Wohnungen eingestiegen sind. "In diesen Fällen gehen wir jetzt verstärkt in Richtung Mietkauf, was gut angenommen wird", erklärt Drozda.

Den eklatanten Wohnungsmangel, der für die nächsten Jahre längst programmiert ist, wird allerdings der soziale Wohnbau allein nicht aufhalten können. Was Drozda für "ein Riesenproblem" hält: "Eine von uns beauftrage Studie bestätigt, dass die Schere immer weiter aufgeht."

Konjunkturbremse

Wiederum gibt Milliardär Hallmann den Optimisten: "Es kommt im Wohnbau auf das richtige Produkt an." Er setze auf "besonders nachhaltig gebaute Immobilien mit sehr niedrigen Betriebskosten und auf Toplagen". Dieses Modell funktioniere nach wie vor. "Wir agieren antizyklisch: 2023/24 baut fast niemand. Wir schon. Und wir werden diese Wohnungen gut verkaufen können, weil die Nachfrage wieder steigen wird." Auch mit einer neuen Sparte hat Hallmann begonnen: der Errichtung von Datencentern.

Unternehmer Klemens Hallmann, einer der wenigen Optimisten

© Lukas IlgnerFür die Konjunktur im Land verheißen die Zores der Developer und deren Auswirkungen auf das Bauwesen dennoch nichts Gutes. Die Wertschöpfung der Immobilienwirtschaft lag 2022 bei rund 38 Milliarden Euro, jene der Bauwirtschaft bei weiteren 30 Milliarden Euro, wie die VÖPE vorrechnet. Das entspricht rund 15 Prozent des Bruttoinlandsprodukts - und ein Einbruch hat das Potenzial für eine massive Wachstumsbremse. Mit großen Auswirkungen auf den Arbeitsmarkt. Laut VÖPE erhält jede Stelle bei einem Projektentwickler 100 Jobs bei Architekten, Planern, in der Baustoffbranche oder direkt auf der Baustelle. Zehntausende Arbeitsplätze seien in Gefahr.

Bis Jahresende könnte der Leitzinssatz in der Eurozone bereits bei fünf Prozent stehen. Für VÖPE-Präsident Köttl wäre das "ein dramatisches und bedrohliches Szenario" - und der Startschuss für eine massive Marktbereinigung, ganz sicher nicht ohne zahlreiche Insolvenzen.

Die Bauträger fordern von der Politik nun u. a. die Entschärfung der KIM-Verordnung, gestützte Zinsen für private Immo-Kredite und bevorzugte Verfahren für nachhaltiges bzw. leistbares Wohnen durch die Baubehörden. "Schnellere Baugenehmigung ist gleich niedrigerer Zinsaufwand" (Köttl), weil der Zeitfaktor durch die bislang zehn Zinsschritte nach oben viel kritischer geworden ist.

Die langsamen Genehmigungsverfahren beklagen fast alle Bauträger. Offenbar sind die durch Corona aus den Fugen geratenen Abläufe noch immer nicht ganz im Lot. Wenigstens an dieser Schraube ließe sich leicht drehen. Warum das nicht funktioniert, erschließt sich wohl nur in der Logik von Politikern und Beamten.

Artikel aus trend. PREMIUM vom 29.09.2023