Wie man als Privatanleger mit Optionen auf fallende Kurse setzt und damit in kurzer Zeit viel Geld verdienen, aber auch rasch wieder verlieren kann. Die Vor- und Nachteile. Was der Unterschied zwischen Optionen und Shortselling/Leerverkäufe ist.

Was ist der Unterschied zwischen Long und Short?

Spekuliert jemand auf steigenden Kurs, betreibt er "long selling" (englische Bezeichung). Mit „long“ wird jede Position bezeichnet, bei welcher der Inhaber eines Finanzinstrumentes von einer Wertsteigerung profitiert. Spekuliert jemand auf fallenden Kurs (französisch baisse) betreibt er englisch short selling (Wikipedia). Shortselling wird auch als Leerverkauf bezeichnet, ist jedoch professionellen Großanlegern wie Hedgefonds vorbehalten.

Auf fallende Kurse setzen: Die Vorteile und die Nachteile

Auf fallende Kurse setzen: Die Vorteile

An der Börse auf fallende Kurse zu setzen, gilt zwar als ein Metier für ausgefuchste Profis, aber auch Privatanleger können auf fallende Börsenkurse setzen und, wenn alles glattgeht, gutes Geld verdienen. Und das oft in kurzer Zeit: Denn wenn die Kurse fallen, fallen sie im Schnitt schneller als sie steigen.

Für Großanleger ist Shortselling wie für Privatanleger, um ihr Depot vor heftigen Kursschwankungen zu schützen. Verschiedene Hedgefonds machen das zum Beispiel, um ihre Wertpapierposition vor starken Kursverlusten zu schützen. Sie sichern nach Bedarf ihre Papiere im Depot mit solchen Terminkontrakten ab, indem sie zu ihren Aktien auch gegenläufige Kontrakte eingehen, die es ermöglichen, dass es zu Wertsteigerungen kommt, selbst wenn der Kurs der Aktie fällt.

Auch Firmen können sich mit dieser Strategie gegen fallende Kurse absichern. Unternehmen, die beispielsweise in einigen Monaten Rohstoffe benötigen und mit steigenden Preisen rechnen, können dadurch für Ausgleich sorgen.Shortseller können ein Korrektiv bei überteuerten Aktien sein oder auch Ungereimtheiten in der Bilanz bemerken und nutzen, wie das etwa bei Wirecard der Fall war. Etliche Großanleger, die auf fallende Kurse gesetzt haben, hatten lange vor der Implosion des Unternehmens gewarnt, dass bei dem Bezahldienstleister Bilanzen künstlich aufgebläht sein müssen. Als die Aktie Anfang 2019 nach mehreren kritischen Artikeln der "Financial Times" abstürzte, erließ die deutsche Finanzdienstleistungsaufsicht (BaFin) ein Shortselling-Verbot für Aktien des Unternehmens. Die Geschichte hat letztlich aber den sogenannten Leerverkäufern (Shortsellern) recht gegeben.

Shortseller sorgen mit ihren Geschäften für Liquidität an den Märkten.

In den vergangenen Jahren, in denen es Kredite fast zum Nulltarif gab, haben das börsennotierte Unternehmen dazu genutzt, mit Leerverkäufen ihre eigenen Aktien zurückzukaufen. Sie können auf diese Weise beispielsweise Geld verdienen, indem sie für Leerverkäufer Aktien vorübergehend verkaufen.

Aktien shorten: Die Nachteile

Auf fallende Kurse zu setzen, ist ein spekulatives Unterfangen und eine pure Wette, bei der man viel Geld verlieren kann.

Um auf fallende Kurse zu setzen, gilt es auch eine psychologische Hürde zu überwinden. Denn der durchschnittliche Anleger tut sich schwer, auf fallende Kurse zu setzen. Liegt es doch nicht in der Natur des Menschen auf etwas, das fällt zu setzen.

Starke Kursrückgänge sind besonders schwer vorauszuahnen, stürzen Aktien doch oft wegen intern oder extern ausgelöster Krisen ab. Solche Krisen sind gerade für Außenstehende selten zu erahnen.

Es ist schwierig, Aktien zu finden, die - speziell in bullischen Phasen - auch tatsächlich an Wert verlieren, beziehungsweise bei denen ein Absturz droht. Reine Short-Investoren sind daher selten und verfolgen meist auch andere Strategien.

Durch Shortselling kann der Markt verzerrt werden und der Absturz einer Aktie verstärkt werden.

Was Shortseller lieben: Langsam steigende und schnell fallende Kurse

Ein gefundenes Fressen für Shortseller: Highflyer an der Börse, die es hinterher so richtig zerreißt. Wie die Aktien von Shopify, Anbieter für Onlineshop-Lösung, die in rund drei Jahren um über 1.000 Prozent gestiegen ist, um dann in wenigen Wochen nahezu den gesamten Zugewinn wieder zu verlieren.

Wie das Beispiel von Shopify zeigt: Geht es an der Börse bergab, geht es meist schnell. Wer auf fallende Kurse setzt, kann daher auch oft in nur kurzer Zeit viel Geld verdienen. Die Shopify-Aktie hat sich von dem Absturz selbst ein Jahr später kaum erholt.

© onvista.dePut-Option: So können Privatanleger auf fallende Kurse setzen

Privatanleger können „short“ gehen, indem sie Put-Optionen erwerben. Put-Optionen sind Derivate, die dem Inhaber das Recht geben, eine Aktie zu einem vorab festgelegten Preis innerhalb eines bestimmten Zeitraums an der Börse zu verkaufen, wenn auch nur theoretisch.

Optionen sind damit an eine Laufzeit und an einen Verfallstermin gebunden. Bis zum Verfallstermin muss sich der Kurs des Basiswertes unter den Put-Basispreis bewegt haben (die Aktie für die die Option gilt, muss fallen), sonst verfällt das Produkt wertlos. Im Gegensatz zum Leerverkauf ist damit das Verlustrisiko auf den Preis des Scheins begrenzt. Die Aktien selbst kann man beim Handel mit Optionen aber weder tatsächlich kaufen noch leihen.

Bei Optionen ist auch auf die zeitliche Komponente zu achten. Das bedeutet, dass beispielsweise eine Put-Option, die über dem Ausübungspreis liegt (also nicht wie erwartet gefallen ist), an Wert verliert, je näher das Verfallsdatum rückt.

Im Unterschied zur Option ist beim Optionsscheinen die Gegenpartei immer eine Bank oder ein Emittent, eine tatsächliche Ausübung der Option ist selten, meist wird der Differenzbetrag ausbezahlt. Der Optionsschein kann auch vor seiner Fälligkeit wiederverkauft werden. Eines der Risiken bei Optionsscheinen ist das Kontrahentenrisiko. Geht die Gegenpartei pleite erhält der Trader auch kein Geld.

Exkurs: Was ist eine Option?

Optionen sind Hebelprodukte, die es Anlegern ermöglichen, mit wenig Kapital – der Optionsprämie - hohe Gewinne zu erzielen.

Was sagt der Hebel bei einer Option aus?

Der Hebel drückt aus, um wie viel der Wert der Option stärker steigt oder fällt als der Basiswert, wenn der Kurs des Basiswertes um eine Einheit steigt oder fällt.

Das Risiko bei Optionen: Der Verlust der Prämie, also des Einsatzes.

Unterschied Put-Option und Call-Option

Bei Optionen ist zwischen einer Kauf- und einer Verkaufsoption zu unterscheiden.

Call-Option = Kaufrecht

Geht man als Anleger davon aus, dass eine Aktie in Zukunft steigen wird, kauft dieser eine Call-Option und spekuliert darauf, das Wertpapier zu einem späteren Zeitpunkt günstiger zu erwerben. Eine Call-Option gewinnt an Wert, wenn der Basispreis steigt.

Put-Option = Verkaufsrecht

Erwartet ein Anleger fallende Kurse, kauft dieser eine Put-Option und hofft darauf, zu einem bestimmten Zeitpunkt in der Zukunft die Aktie teurer verkaufen zu können und so den Differenzbetrag/Prämie als Gewinn zu erhalten. Beim Handel mit Optionen fallen mitunter hohe Gebühren an.

Beispiel für Spekulation mit einer Put-Option

Beispiel: Für die Option, eine Aktie um 100 Euro zu verkaufen, werden 3 Euro fällig. Fällt der Kurs der Aktie auf 96 Euro, kann der Anleger die Aktie dennoch um 100 Euro verkaufen. Fällt der Kurs beispielsweise auf 96, wird die Differenz von vier Euro ausbezahlt, minus 3 Euro die man ja für die Option bezahlt hat, ergibt einen Gewinn von 1 Euro. Fällt der Kurs weiter, etwa auf 80 Euro, beträgt der Gewinn pro Optionsschein 17 Euro.

Das Risiko: Steigt der Kurs über 100 Euro, verfällt der Put-Optionsschein und ist wertlos, das eingesetzte Geld ist verloren.

Wo werden Optionen gehandelt?

Optionen haben keine Wertpapierkennnummer (WKN oder ISIN), zum Traden wird ein Optionenbroker benötigt. Das Depot für Anleger, die mit Optionen handeln, ist das sogenannte Margin-Depot. Alle Leerverkäufe sind gedeckt und an der Börse handelbar, bei so manchem Broker auch in vielen weiteren Ländern wie den USA oder Großbritannien.

Zu den Plattformen auf denen Optionen gehandelt werden können, zählen

Tipps zur Auswahl von Optionen-Broker

So wählen Sie laut trading.at den richtigen Optionen Broker aus

Anforderungen definieren: Überlegen Sie sich, welche Funktionen und Dienstleistungen Sie von einem Optionsbroker benötigen, wie z. B. Handelsplattform, Bildungsressourcen, Kundensupport und Gebührenstruktur.

Lizenzen und Regulierung prüfen: Stellen Sie sicher, dass der Optionsbroker von einer renommierten Finanzaufsichtsbehörde lizenziert und reguliert wird, um den Schutz Ihrer Gelder und Daten zu gewährleisten.

Auf Kosten achten: Vergleichen Sie die Handelsgebühren, einschließlich Provisionen und Spreads, die von verschiedenen Optionsbrokern angeboten werden, um sicherzustellen, dass diese für Ihren Handelsstil und Ihr Budget angemessen sind.

Prüfen Sie die Anwendbarkeit der Handelsplattform: Testen Sie die Benutzerfreundlichkeit und Funktionen der Handelsplattform des Brokers, um sicherzustellen, dass sie Ihren Bedürfnissen entspricht und Ihnen ein effizientes und reibungsloses Handelserlebnis bietet.

Lesen Sie Bewertungen und Erfahrungen: Suchen Sie nach Bewertungen, Feedback und Erfahrungen anderer Händler, um Einblicke in die Zuverlässigkeit, den Kundenservice und die Leistung des Optionsbrokers zu erhalten, bevor Sie eine endgültige Entscheidung treffen. (Informationen von trading.at)

Leerverkäufe: So setzen Profis auf fallende Kurse

Der Leerverkauf ist meist institutionellen Investoren wie Hedgefonds vorbehalten, da es unter anderem ein extrem hohes Verlustrisiko mit sich bringt.

Unterschied Put-Option und Leerverkäufe

Bei Leerverkäufen werden Sicherheiten verkauft, die nicht dem Verkäufer gehören, sondern auf dem Markt geliehen und verkauft werden. Leerverkäufe und Puts weisen zwar Ähnlichkeiten auf, weisen aber unterschiedliche Risiken auf.

In der Regel steigen Leerverkäufer bei Wertpapieren ein, die zuvor stark gestiegen sind und von denen sie annehmen, dass die hohe Bewertung auf Dauer nicht haltbar ist. Dabei werden die entsprechenden Wertpapiere meist nur geliehen. Kleinanleger können sich auf diesem Weg keine Aktien leihen und müssen statt dessen auf Derivate wie Put-Optionen, Turbozertifikate oder Optionsscheine zurückgreifen.

Bei Leerverkäufen ist zwar die Rendite begrenzt, da die Aktie nicht weiter als auf null fallen kann, aber das Risiko ist rein theoretisch unbegrenzt. Wenn nämlich der Kurs nicht wie erwartet fällt, sondern steigt, muss die Aktien zu einem höheren Preis gekauft werden. Die Verlust können immens sein, können Aktien doch in unbegrenzter Höhe steigen.

Käufer von Optionen können dagegen maximal die Prämie, also den Einsatz, verlieren, während der potenzielle Gewinn hoch ist. Dadurch weisen Put-Optionsscheine ein deutlich geringeres Risiko auf als klassische Leerverkäufe auf.

Was sind gedeckte Leerverkäufe?

Beim gedeckten Handel mit Wertpapieren - Aktien, Anleihen oder Kreditausfallversicherungen (CDS) muss sich der Anleger den zugrundeliegenden Basiswert tatsächlich kaufen oder leihen, etwa von einem Broker, einer Bank oder einem anderen institutionellen Investor.

Wenn die Rechnung aufgeht, wird das meist geliehene Wertpapiere zu einem späteren Zeitpunkt billiger - also nachdem die Kurse gefallen sind - zurückzukaufen. Dahinter steht die Erwartung, dass der Wert der Aktien bis zu einem Stichtag, an dem die Wertpapiere bezahlt werden müssen unter den Weiterverkaufspreis fällt.

Geht die Strategie nicht auf und die Aktie steigt, ist der Anleger gezwungen, die Aktien zu einem höheren Preis zurückzukaufen, was zu hohen Verlusten führen kann.

Was sind ungedeckte Leerverkäufe?

Eine Sonderform sind ungedeckten Leerverkäufe, bei der Investor beim Verkauf das Wertpapier nicht einmal geliehen hat. Das ist möglich, weil er die betreffende Aktie erst nach mehreren Tagen geliefert werden muss. In der Zwischenzeit kann der Anleger die Aktie kaufen. Geht sein Kalkül auf, erfolgt das zu einem niedrigerem Kurs als er diese bis zur Lieferung fiktiv geliehen hat. Sonst wird es teuer. Denn geliefert - und damit gekauft - müssen die Papiere werden. Ungedeckte Leerverkäufe sind in der EU aufgrund des hohen Risikos aber seit dem Jahr 2021 verboten.

Leerverkäufe: Risiko für Privatanleger

Die Taktik des Shortsellings kann indirekt auch für klassische Anleger Risiken bergen, da die Shortseller mit ihren spekulativen Geschäften Krisen und damit die Talfahrt an Aktien- und Anleihemärkten beschleunigen können. Wenn es auch wenig belastbare Anzeichen gibt, dass Unternehmensanteile nur durch Short Selling zu fallen beginnen. In den meisten Fällen gab es vor den Kursverlusten schlechte Unternehmensnachrichten, die der initiale Auslöser für den Rückgang des Unternehmenswerts waren.

Kritiker argumentieren, dass Leerverkäufer gezielte Maßnahmen setzen, um die Kursspirale nach unten stärker in Gang zu setzen und den eigenen Gewinn so zu maximieren. So werden mitunter beschuldigt gezielt Falschmeldungen zu verbreiten, um Ängste unter den Anlegern zu schüren und sie so zu bewegen, Aktien abzustoßen und somit den Abwärtstrend zu verstärken.

Shortselling: Prominente Fehlspekulation - GameStop

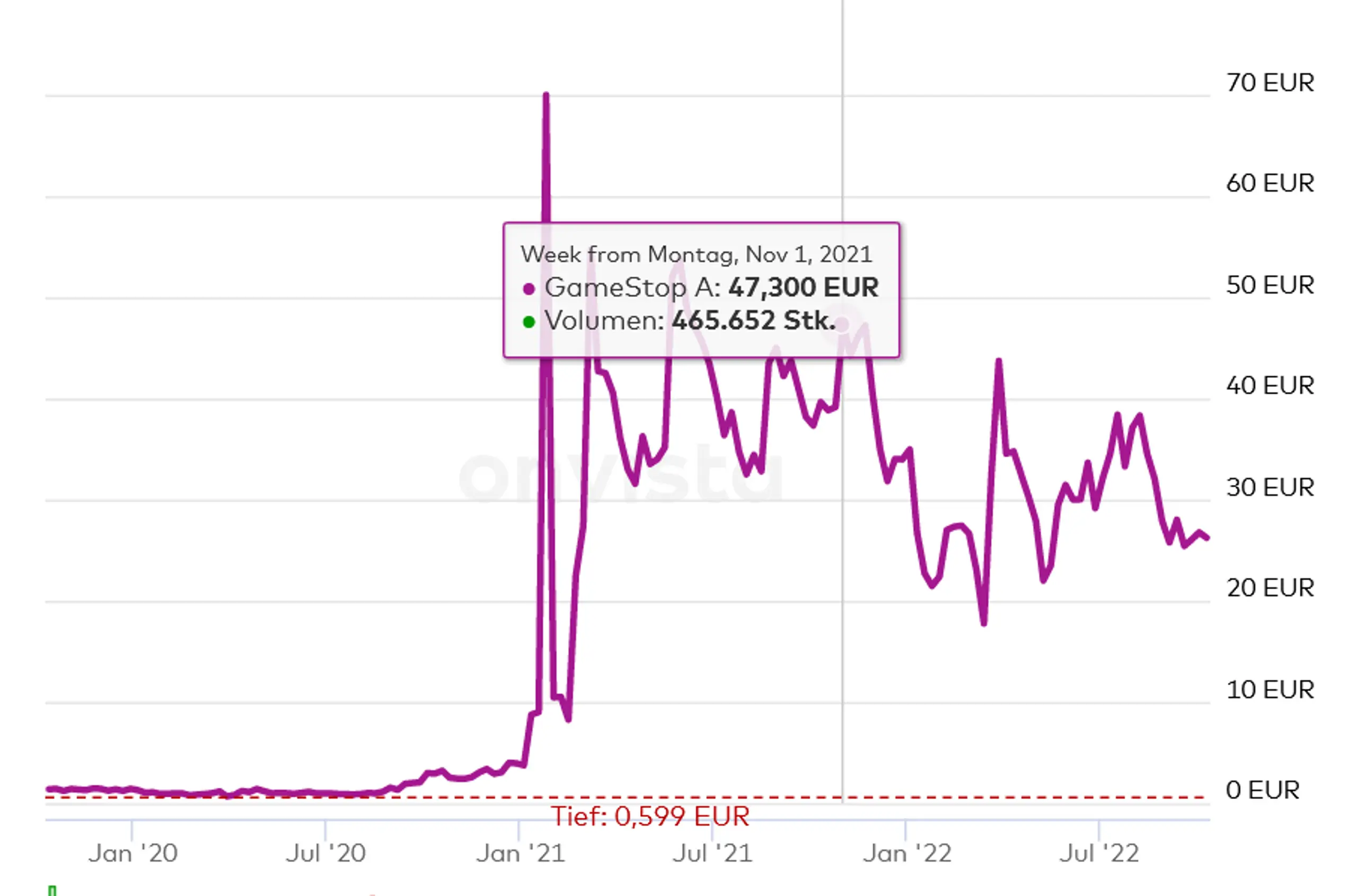

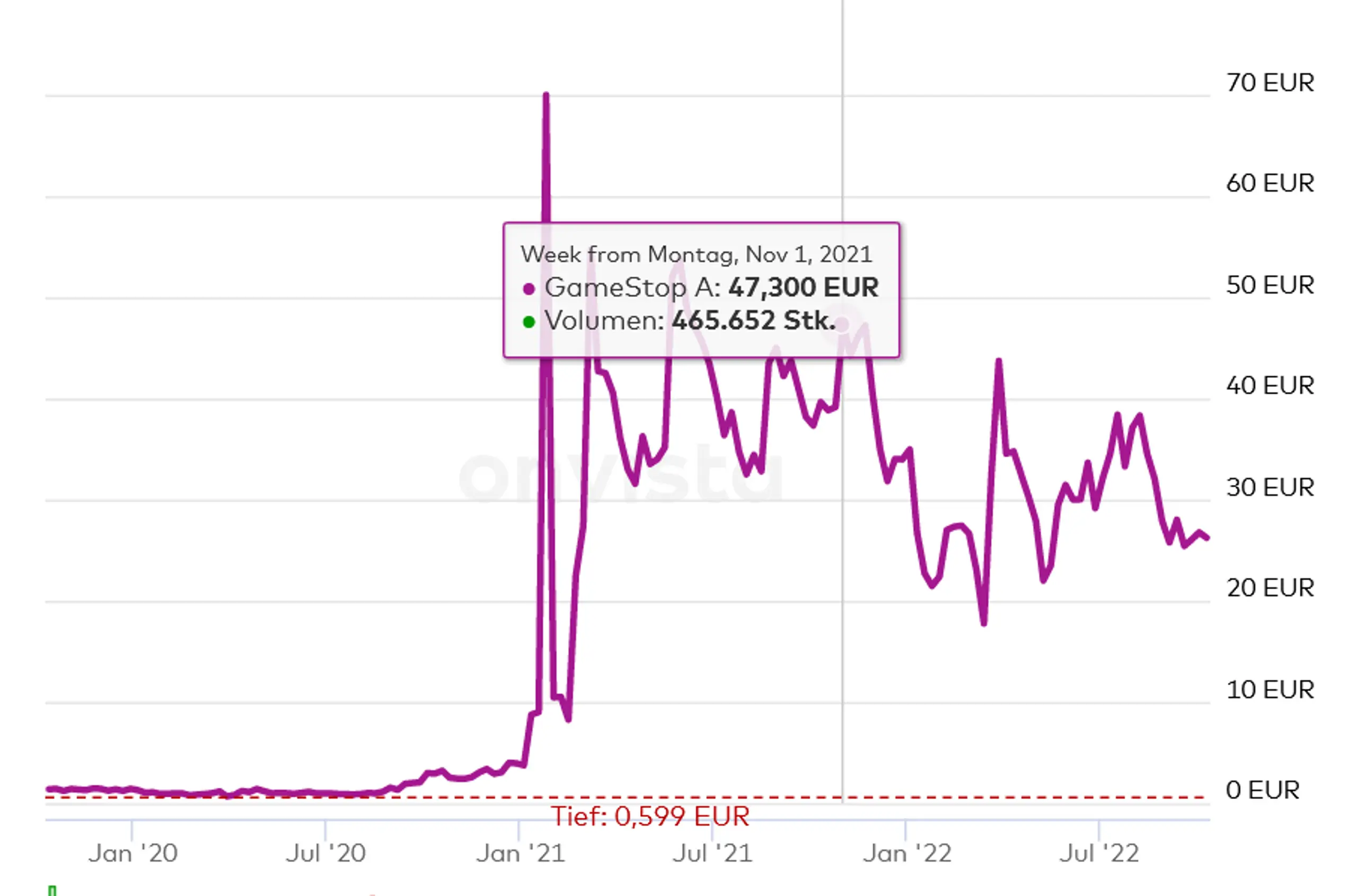

Shortselling kann die Existenz ganzer Unternehmen ruinieren oder an den Rande des Ruins treiben, wenn falsche oder zu große Wetten eingegangen wurden oder beides. So sorgen Leerverkäufe an der Wall Street immer wieder für das ganz große Drama. So etwa auch im Jänner 2021. Einer der prominenten Verlierer unter den Hedgefonds war damals Melvin Capital. Der Großinvestor hatte mit Leerverkäufen auf die Aktie der Videospielkette-Hersteller GameStop im großen Stil verloren. Der Kurs der Aktie ist nicht wie von Melvin erwartet gefallen, sondern binnen eines Monats um bis zu 2.000 Prozent nach oben geschossen. Und das, obwohl GameStop mit seinem veralteten Geschäftsmodell als Pleitekandidat galt.

Im Mai 2022 musste die Hedgefondsgesellschaft schließlich als Folge von Fehlspekulationen schließen. Mit der Wette auf fallende Kurse auf GameStop hatte die Gesellschaft einen Milliardenverlust eingefahren. Binnen weniger Tage hat Melvin Capital so die Hälfte seines Vermögens von zwölf Milliarden Dollar in den Sand gesetzt. Um die Firma zu retten, mussten Partner 2,7 Milliarden Dollar zuschießen. Es war die größte Hegdefonds-Rettungsaktion seit der Rettung von Long-Term-Capital-Management ("LTCM") im Jahr 1998. Das Hedgefonds-Wunderkind Gabe Plotikin sah sich letztlich gezwungen den Fonds zu schließen und den Anlegern das restliche Geld auszubezahlen.

Zockeraktie GameStop

Im Jänner 2021 stieg die Aktie von GameStop auf über 2.000 Prozent, um gleich danach wieder ins Bodenlose zu stürzen. Erholt hat sich das Papier davon seither nicht. Der Kurs, der im Jänner 2021 noch bei 71 Euro lag, notiert im September 2023 nur noch bei 16 Euro.

© Onvista.deWarum die Macht der Kleinanleger beim Short Selling steigt

Kleinanleger, vor allem in den USA, machen es professionellen Leerverkäufern durch relativ junge Social-Media-Plattformen schwer. Sie tun sich auf sozialen Plattformen wie Reddit in einer "Crowd" zusammen und agieren gemeinsam gezielt gegen die Strategie von Hedgefonds. Auf diese Weise wurde der Kurs von GameStop und AMC Entertainment von Hobby-Investoren auf der Onlineplattform Reddit, die sich im Forum "WallStreetBets" organisierten, in schier unendliche Höhen getrieben. Dort gibt es eigene Communitys wie etwa für Short Selling (best-Shortselling-Posts).

Short Squeeze: Shortseller durch stark steigende Kurse unter Druck setzen

Steigen die Kurse extrem schnell, kommen Shortseller unter Zugzwang. Sie müssen die Aktien dann rasch zurückkaufen, um nicht noch mehr Geld zu verlieren. Im Fachjargon wird das „Short Squeeze“ genannt. Wenn aber nicht genügend Aktien im Umlauf sind, setzt das eine verhängnisvolle Kettenreaktion in Gang: Die Kurse steigen und steigen. Binnen Tagen können Aktienkurse um mehrere hundert Prozent steigen.

Beispiele für einen Short Squeeze: VW-Aktie und GameStop

Einen solchen promintenten Short Squeeze gab es neben GameStop im Jahr 2008 auch bei der Volkswagen-Aktie . Anlass dafür war die gescheiterten Übernahme durch Porsche. Weil nur wenige Anteilsscheine frei handelbar waren, schoss der Kurs binnen weniger Tage von 200 auf rund 1.000 Euro in die Höhe. Shortseller gerieten dadurch massiv unter Druck.

Was sind Long-/Short-Hedgefonds?

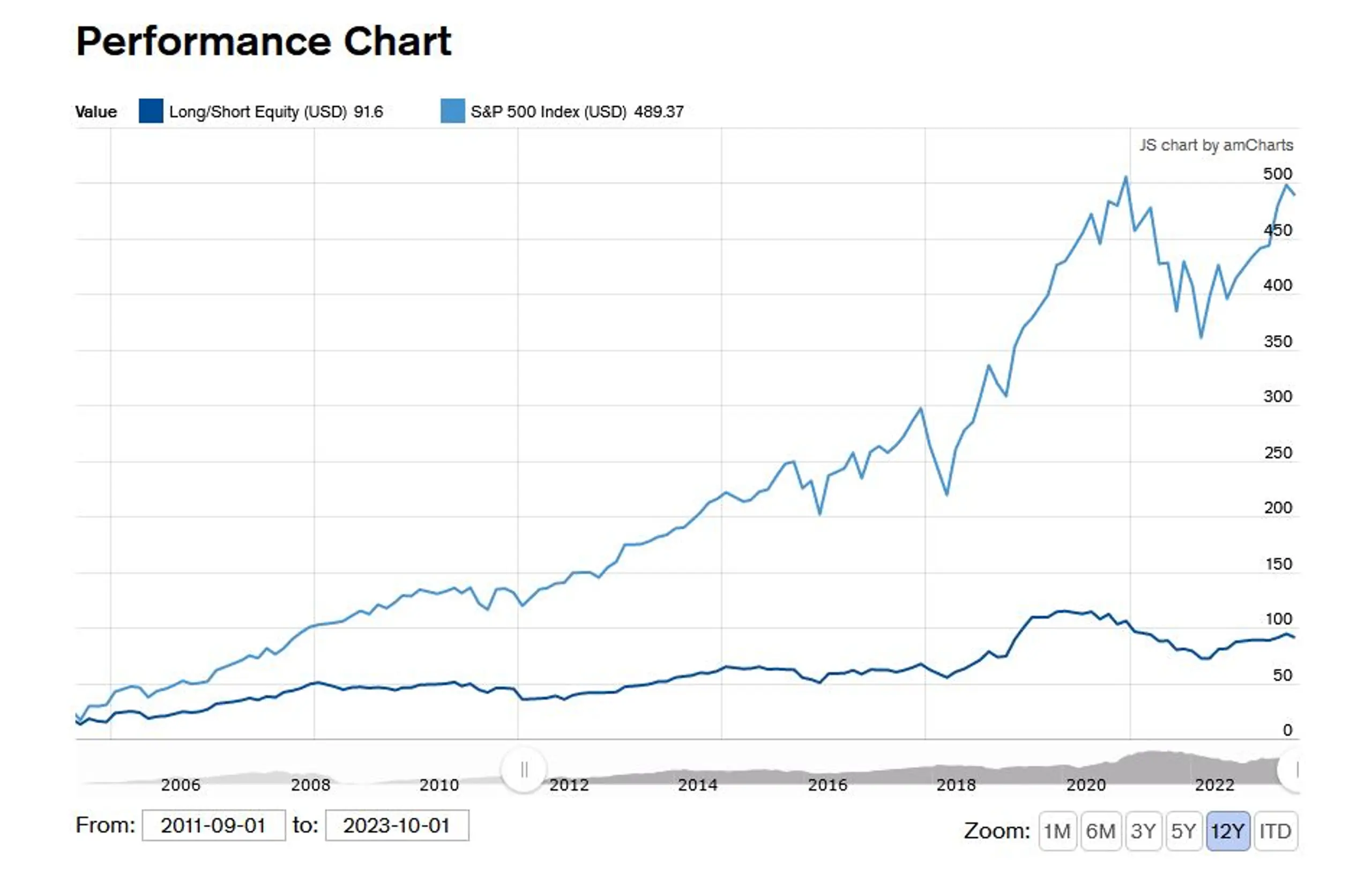

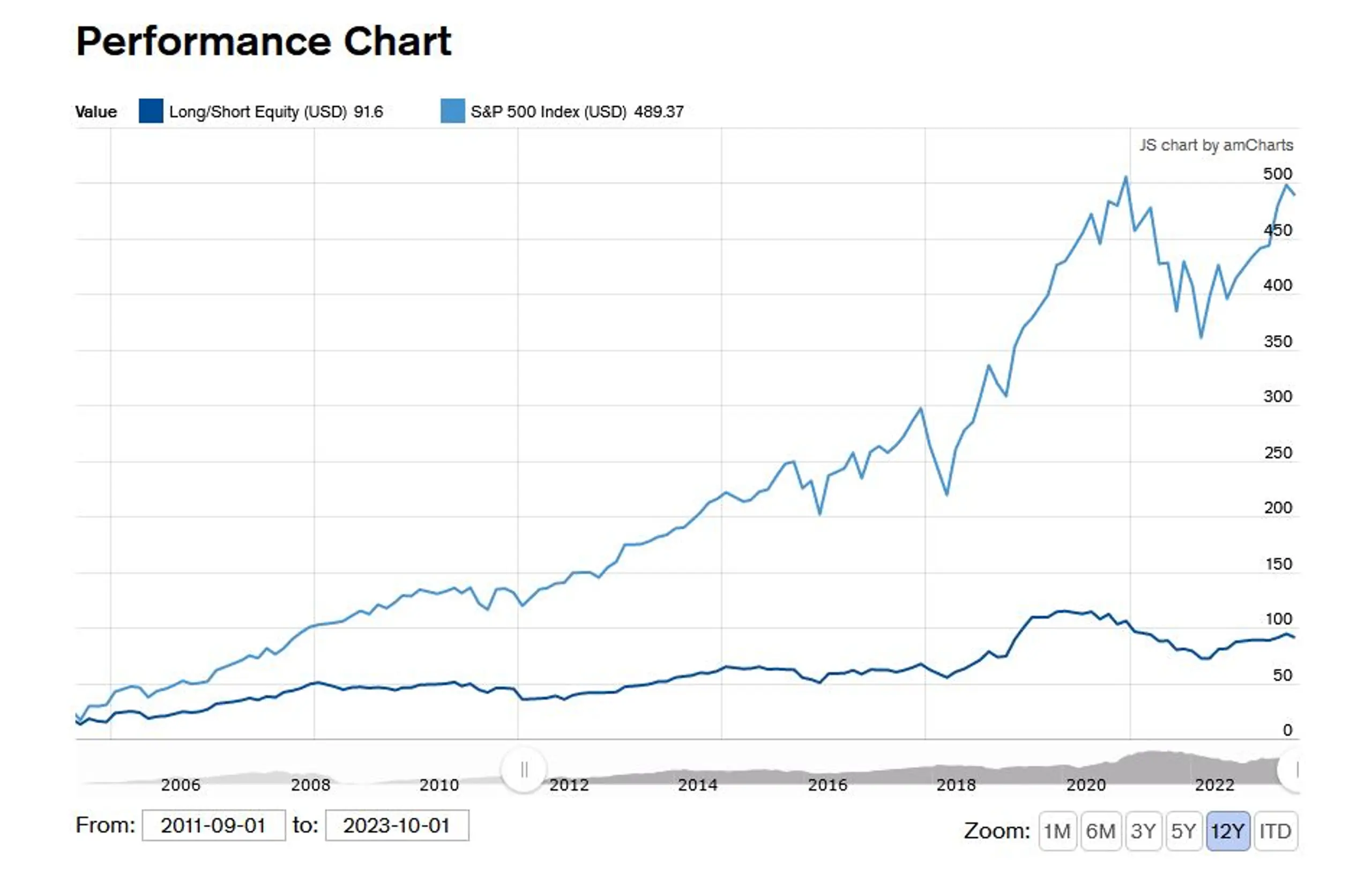

Die Kombination, der klassische Kauf von Wertpapieren und investieren auf fallende Kurse, im Fachjargon „Long/Short“ genannt, bilden die größte Produktklasse im Anlageuniversum der Hedgefonds. Rund 40 Prozent aller Hedgefonds-Manager investieren eine Kombinationen beider Strategien.

Es gibt derzeit so viele dieser Long-Short-Hedgefonds wie noch nie. Nach Angaben des Markt-Research-Institutes Preqin setzen im Jahr 2021 von den rund 8.000 Hedgefonds rund ein Drittel auf steigende Aktien und positionieren sich gleichzeitig dagegen, also auf fallende Kurse.

In den vergangenen zehn Jahren wurden durchschnittlich mehr als 550 Long-/Short-Hedgefonds pro Jahr aufgelegt. Sie all jagen damit derselben Idee nach, was die Gewinnchancen letztlich natürlich schmälert. Die Branche für solche alternative Investments ist in den USA bereits 18 Billionen Dollar schwer. Lange Zeit niedrige Zinsen und die geballte Macht von Kleinanlegern, die sich in Form von Crowding zusammentun, bilden jedoch ein schwieriges Umfeld für Long-/Short-Hedefonds. Weshalb Preqin auch eine Konsolidierung in der Branche erwartet - speziell seit der Zinswende. Es gibt mit dem Credit Suisse AllHedge Long/Short Equity Index auch einen eigenen Index für diese Kategorie. Die Performance war allerdings in den letzten Jahren im Vergleich zum US-Aktienindex S&P 500 alles andere als berauschend.

Klassisch nur Aktien zu kaufen, brachte (siehe Beispiel) in der Vergangenheit langfristig mehr als gleichzeitig auch auf fallende Kurse zu setzen.

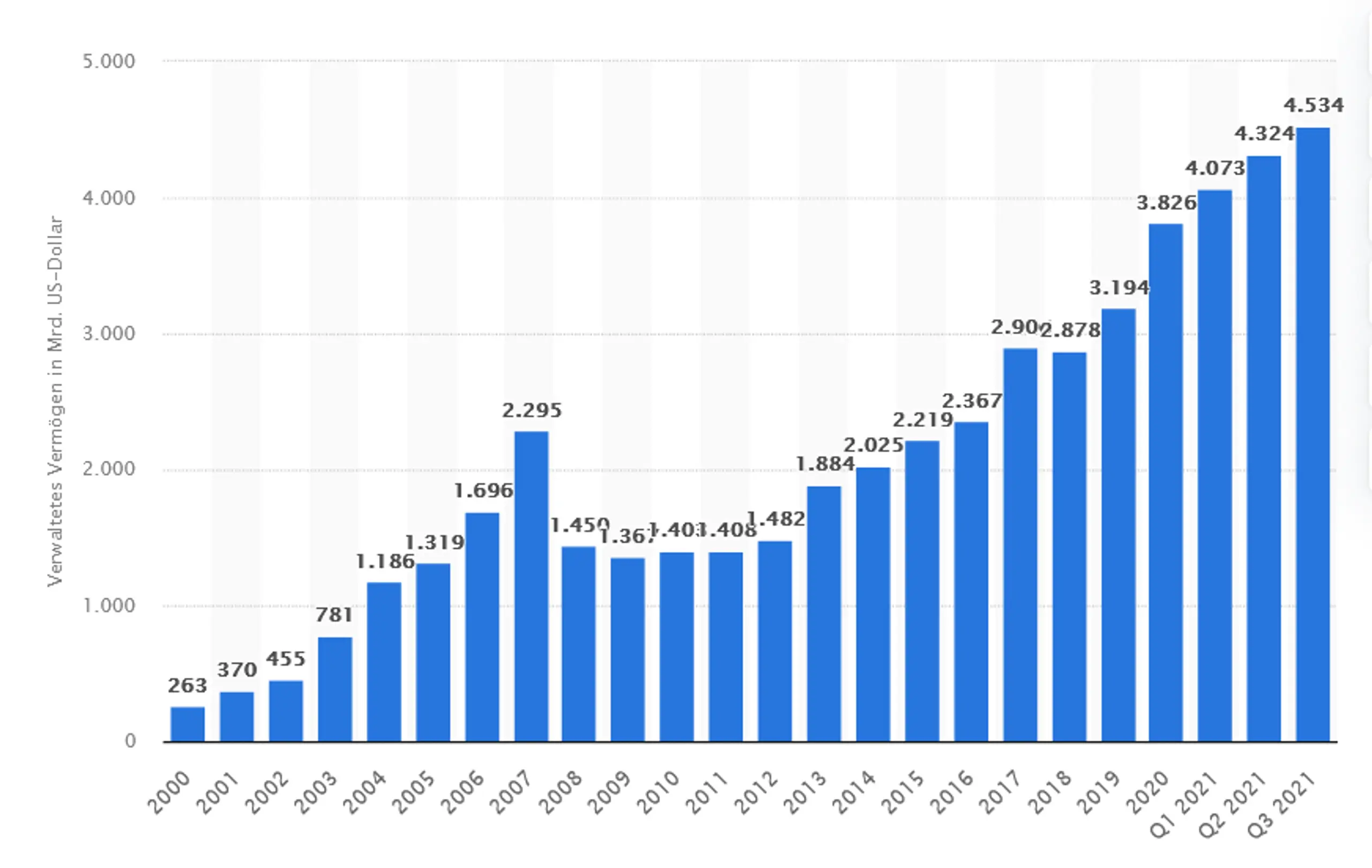

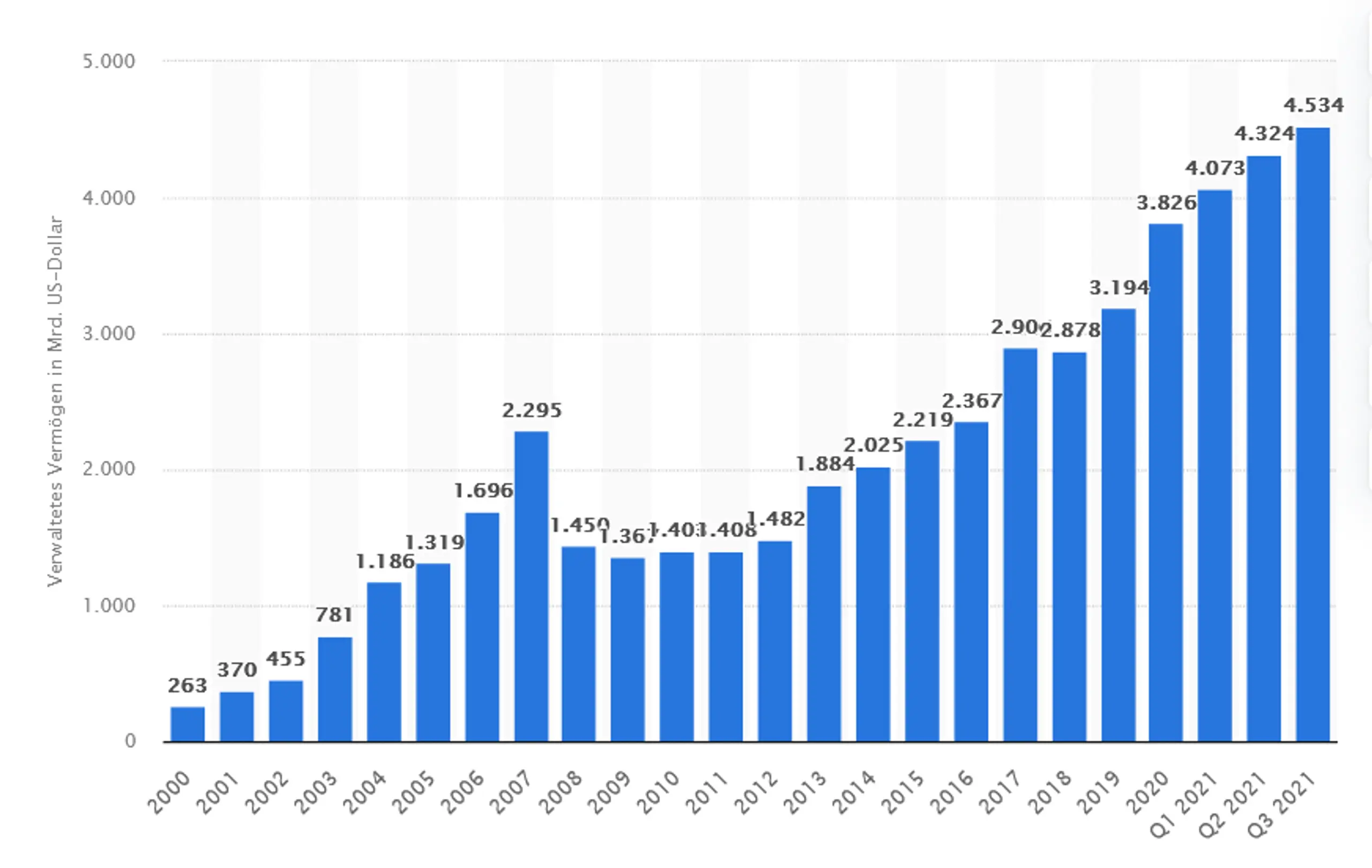

© Credit SuisseEntwicklung verwaltetes Vermögens der Hedgefonds weltweit

vom Jahr 2000 bis zum 3. Quartal 2021

Im Jahr 2000 wurden 260 Milliarden Dollar in Hedgefonds investiert, 2021 waren es schon über 4.500 Milliarden Dollar.

© statista.deAIFM: Strengere Regeln für Hedgefonds in der EU

Hedgefonds sind international kaum reguliert und dürfen im Gegensatz zu klassischen auch Fremdkapital aufnehmen. Das Europäische Parlament hat dazu im November 2010 den Entwurf für die so genannten Alternativer Investment Fund Managers (AIFM) -Richtlinie beschlossen und damit einen einheitlichen europäischen Rechtsrahmen für die Regulierung von Alternativer Investments geschaffen. Diese Richtlinie gilt unter anderem für Private Equity-Fonds, Immobilienfonds, Hedgefonds, Rohstofffonds und Infrastrukturfonds. Die Regulierung soll auch für Gesellschaften mit Sitz außerhalb der Europäischen Union gelten, die in der EU vertrieben werden. Was jedoch dazu geführt hat, dass einzelne US-Hedgefonds aus Europa fernbleiben.

Neue strengere Regeln für alternative Investments soll eine Abzocke von Anlegern, wie es US-Fondsmanager Madoff gelungen ist, verhindern.

© iStockAIFMD: EU-Finanzmärkte sollen stabiler und transparenter werden

Die EU-Richtlinie für die Verwaltung alternativer Investmentfonds (AIFMD) will unter anderem sicherstellen, dass den EU-Anlegern keine inexistenten Fonds verkauft werden. Die AIFMD in Europa ist unter anderem dem 2008 aufgeflogenen Madoff-Skandals geschuldet. Denn der riesige Hedge-Fund von Bernie Madoff existierte gar nicht. Die EU hat für Hedgefonds deshalb weitreichende Richtlinien festgelegt.

Die Umsetzung der AIFM-Richtlinie hat und wird die Alternative-Investment Management-Landschaft in Österreich und in der EU nachhaltig verändern. So wird erwartet, dass dadurch die Finanzmärkte dadurch stabiler und transparenter werden und es damit auch bei Investments keinen Freifahrtschein für Hedgefonds und Private Equity mehr geben wird. Davon betroffen sind aber nicht nur Alternative-Investment-Fund-Manager, sondern auch dafür nötige Service-Provider wie Depotbanken, Broker und Versicherungen, professionelle Investoren und Aufsichtsbehörden.

Dieser Artikel könnte Sie auch interessieren:

AIFM: Was das Aufsichtsgesetz für alternative Investmentfonds bringt

Die gesetzlichen Rahmenbedingungen für Leerverkäufe finden Sie auf der Homepage der Finanzmarktaufsicht (FMA).

US-Finanzmarktaufsicht will Hedgefonds strenger prüfen

Die US-Finanzmarktaufsicht SEC will Hedgefonds ebenfalls strenger regulieren. So plant die US-Behörde, dass solche Fonds in Zukunft vierteljährlich Berichte vorlegen sollen, die Informationen über die Performance, alle Kosten und die Vergütung der Fondsmanager ausweisen. Die Begründung der SEC-Boss Gary Gensle für die Verschärfung: Die Gebühren solcher Fonds sind mitunter undurchsichtig und zu hoch und stellen damit für Investoren wie Pensionsfonds ein Risiko dar. Gensle, der seit Mitte 2021 im Amt ist, will mehr Effizienz, Transparenz und Wettbewerb in die Branche bringen.

In Krisenzeiten oder wenn Aktienkurse besonders stark fallen, können die Finanzbehörden dem Short-Trading und den Leerverkäufen einzelner Werte oder auch generell einen Riegel vorschieben. So geschehen beispielsweise im März 2020, als es an den Börsen dramatische Kursrückgänge gab. Auch die heimische Finanzmarktaufsicht (FMA) hatte damals Leerverkäufe für die Dauer von acht Wochen untersagt.