Ein US-Finanzmanager lässt mit einer provokanten These aufhorchen: Wer sich nicht mit Minizinsen begnügen will, aber vor komplexeren Anlagestrategien zurückscheut, braucht nur ZWEI PAPIERE, um mit seinem Portfolio an den wichtigsten Märkten investiert zu sein.

Die Frage ist berechtigt, ja sie drängt sich geradezu auf, dennoch wird sie viel zu selten gestellt: Warum fällt einigen Hunderttausend Österreicherinnen und Österreichern nichts anderes ein, als zig Milliarden Euro in Form von Sparbüchern, Sichteinlagen oder überhaupt nur am Girokonto praktisch ohne Rendite herumliegen zu lassen? Niedrige Zinsen bei gleichzeitig hoher Inflation - die Kaufkraftfalle schmälert mit jedem Jahr den realen Wert des solcherart geparkten Geldes empfindlich. Ist es Nachlässigkeit, Unwissen über Alternativen - oder einfach die Angst davor, dass Geldanlage kompliziert sei, dass das Führen eines Wertpapierdepots hohe Ansprüche an Know-how stellt und mit hohem Zeitaufwand verbunden ist?

Sollte es daran liegen, dann hat ein prominenter US-Finanzmanager eine überraschende Antwort. In einem viel beachteten Beitrag in der "Financial Times" vertrat Jan Loeys, Managing Director des weltweit agierenden US-Finanzkonzerns JPMorgan, die provokante These, dass zwei Wertpapiere im Depot eigentlich genügen, um mit einem breit gestreuten und diversifizierten Investment der Kaufkraftfalle zu entfliehen.

Einfachheit

Wem die Beschäftigung mit Investmentstrategien, das Studium von Kurstabellen und Charts und die Lektüre komplizierter Analysen zu mühsam erschienen, der solle, so Loeys, doch einfach einen globalen Aktienfonds und einen ebenso globalen, aber in der Heimatwährung abrechnenden Anleihefonds kaufen. Damit sei auch schon der Großteil des investierbaren Universums abgedeckt. Doch "our industry does seem to love complexity and to abhor simplicity", so Loeys im O-Ton, "unsere Industrie scheint Komplexität zu lieben und Einfachheit zu verabscheuen". Weil das so ist, weil Berater bisweilen den Eindruck vermitteln, Geldanlage sei kompliziert, schrecken Konsumenten oft davor zurück, sich damit auseinanderzusetzen. Klingt einleuchtend - aber wie kann so ein Portfolio aussehen?

Zweifach-Portfolio - Teil 1

Die dynamische Komponente des Zweierportfolios bildet ein globaler Aktienfonds. Anleger können hier zwischen gemanagten Fonds und passiven Fonds, also ETFs (Exchange-Traded Funds), wählen. ETFs bilden üblicherweise möglichst exakt einen bestimmten Index ab. Die prominentesten Aktienindizes sind der FTSE World und der MSCI World.

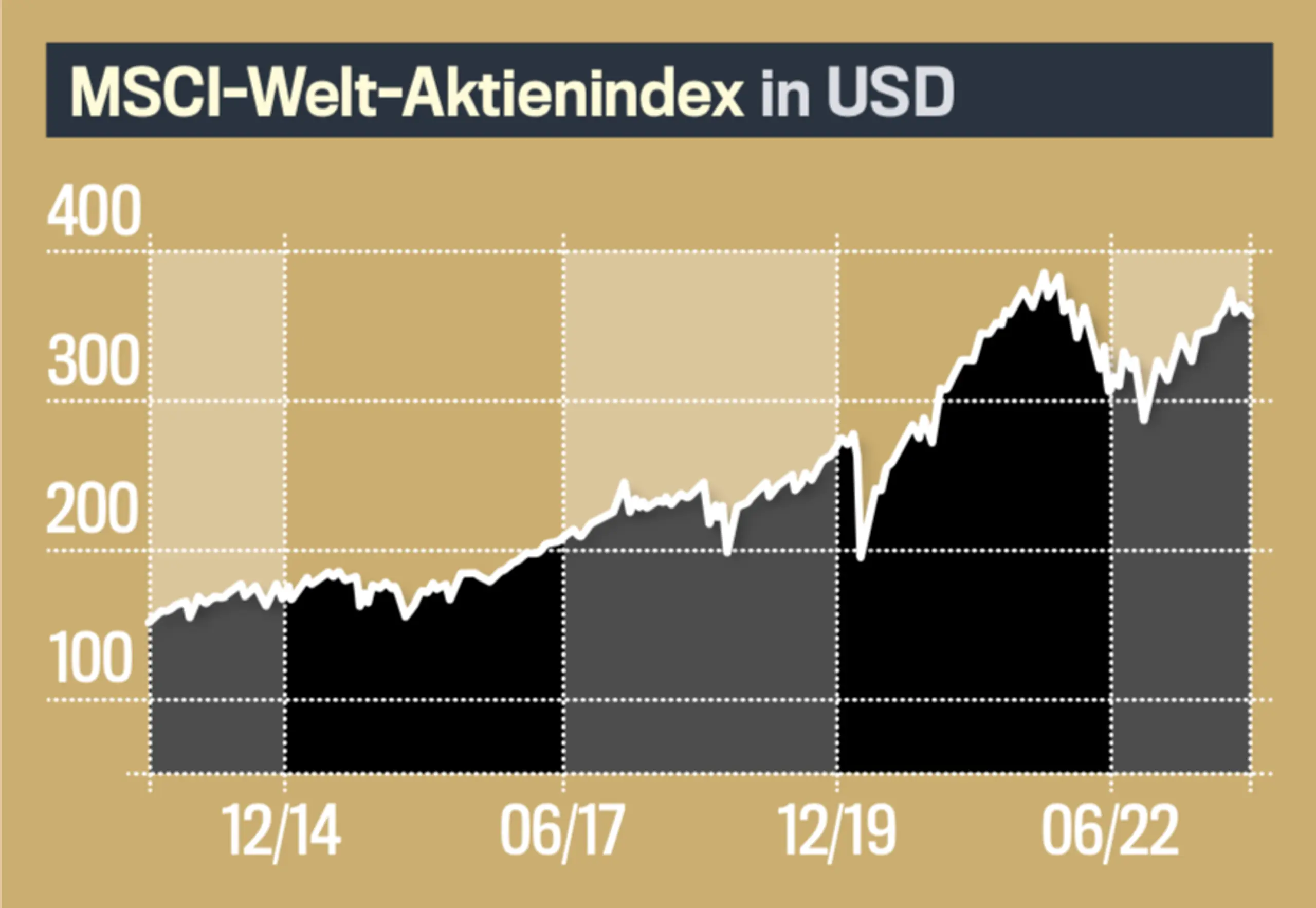

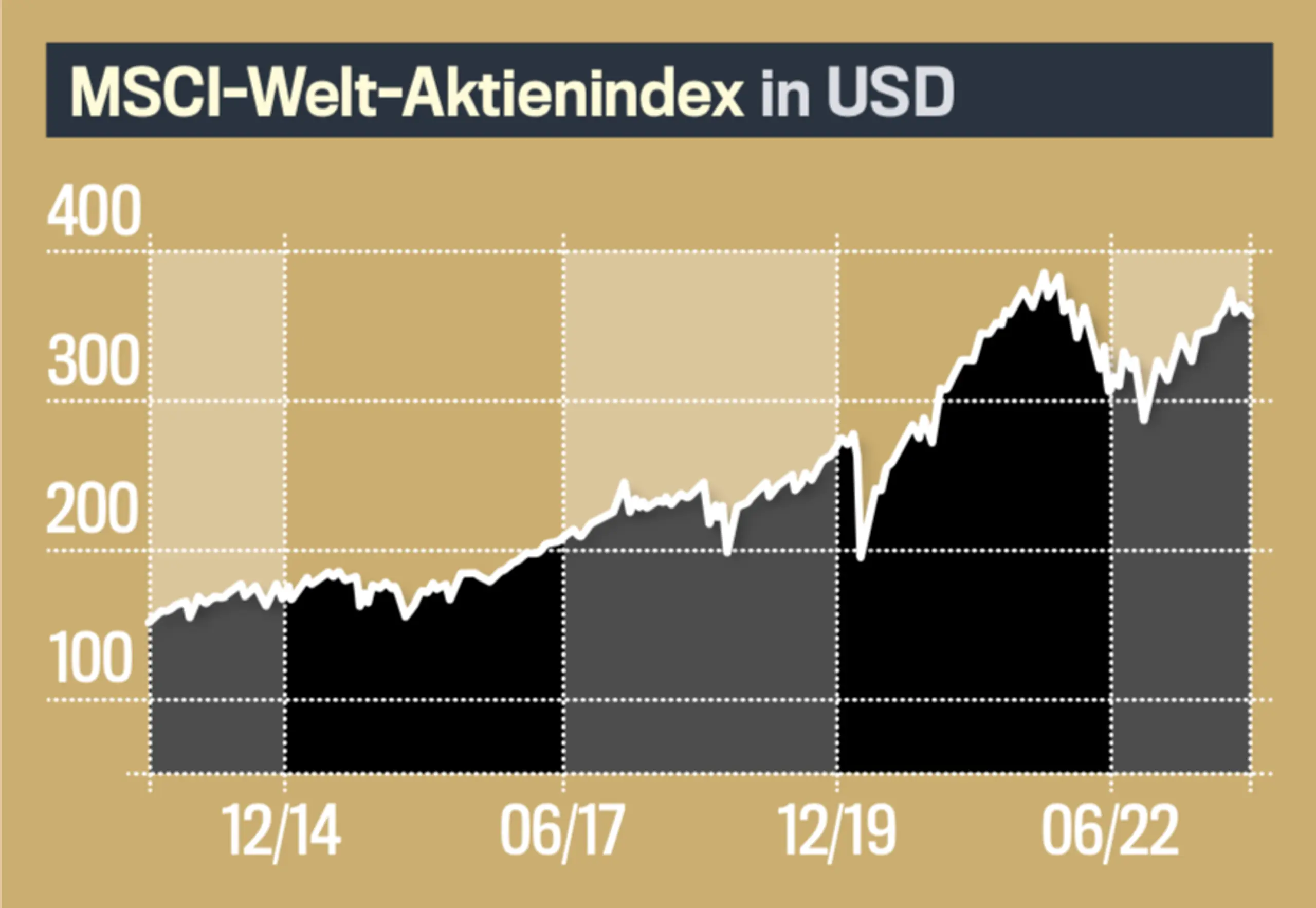

Der FTSE repräsentiert die Kurse der 4.100 wichtigsten Unternehmen aus 49 Ländern, der MSCI-Index deckt 85 Prozent der Marktkapitalisierung von 23 Ländern ab. Österreich ist in diesem Index mit 0,1 Prozent gewichtet. Die USA stellen in beiden Indizes über 50 Prozent der Kapitalisierung. MSCI und FTSE World entwickeln sich weitgehend parallel, doch in den vergangenen Jahren konnte der MSCI einen geringfügigen Performancevorteil für sich verbuchen, was allerdings nichts über die künftige Entwicklung aussagt. Im Gegensatz zu ETFs orientieren sich die meisten gemanagten Fonds zwar ebenfalls an Indizes, doch die Fondsmanager versuchen, diese zu übertreffen. Den meisten gelingt das allerdings nicht, und so verlangt die Auswahl des "richtigen" Fonds Sachkenntnis, Recherche und nicht zuletzt eine glückliche Hand. Wer den einfacheren Weg wählen möchte, was durchaus dem Sinn eines möglichst simplen Portfolios entspricht, wählt daher einen ETF (siehe Tabelle).

Mit einem Engagement in großen internationalen Aktienmärkten vom Aufwärtstrend prfitieren. Hier: MSCI-Welt – Aktienindex in USD

© MSCIZweifach-Portfolio - Teil 2

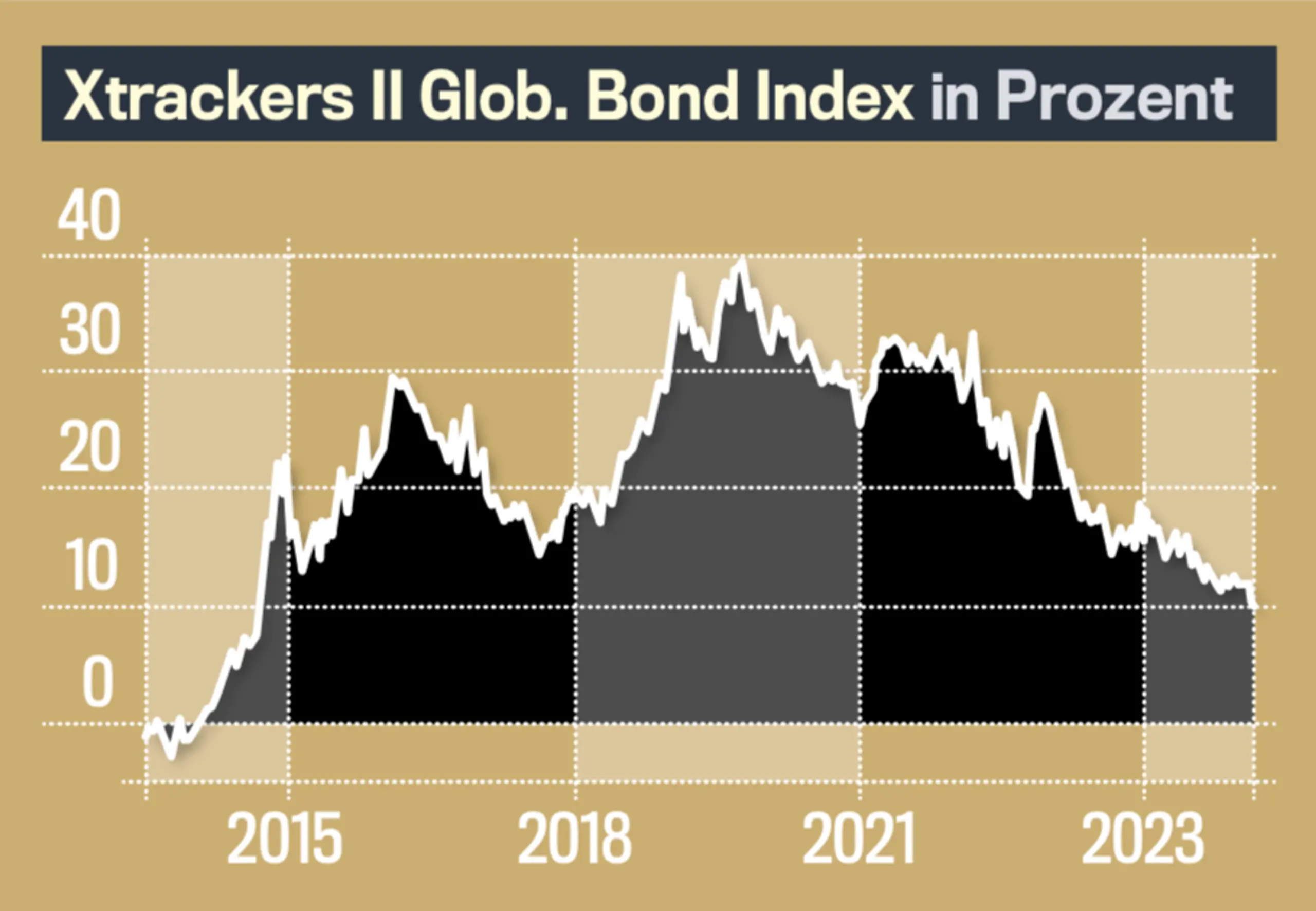

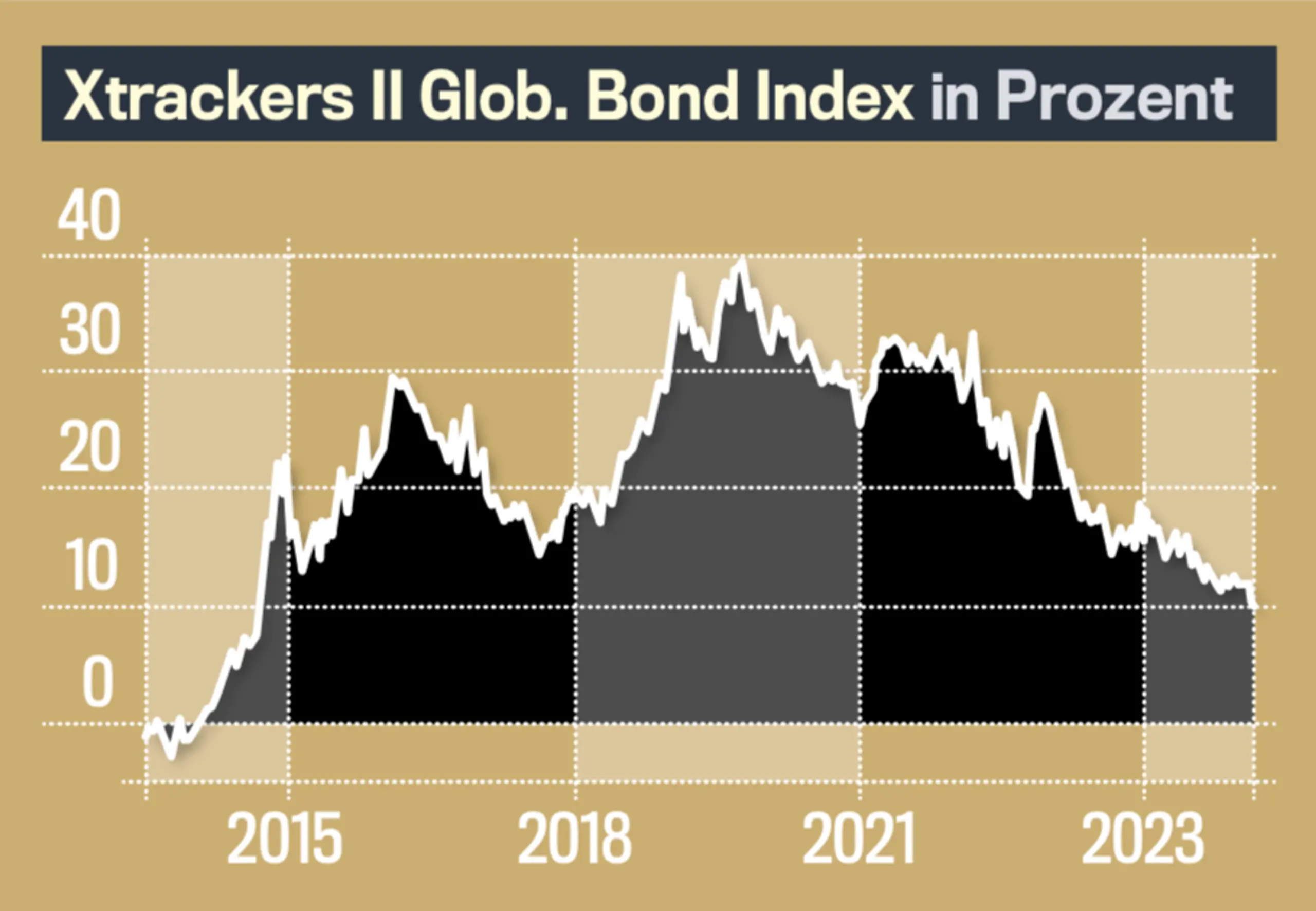

Als zweite Stabilitäts-Komponente des Portfolios empfiehlt Loeys einen Anleihefonds in der Heimatwährung, für Anleger aus dem Euroraum somit in Euro. Warum in Euro? Weil, so der Finanzmanager, dadurch währungsbedingte Wertschwankungen vermieden werden können. Die

Funktion dieser Komponente des Portfolios sei es nämlich, Stabilität ins Portfolio zu bringen. Währungsschwankungen würden diese Funktion gefährden. Für Anleger aus dem Dollarraum ist die Erfüllung dieser Forderung allerdings leichter, da die meisten Anleihen immer noch in Dollar begeben werden. So bleibt Investoren aus dem Euroraum entweder die Beschränkung auf das relativ kleine Euroanleihen-Universum oder die Absicherung des Währungsrisikos durch Hedging-Maßnahmen (siehe Tabelle), die sich allerdings negativ auf die Performance auswirken kann.

Angenehmer Nebeneffekt dieser Strategie: Mit der Beschränkung eines Portfolios auf nur zwei Positionen sinkt auch die Spesenbelastung auf ein Minimum.

Anleihen entwickeln sich meist gegenläufig zu den Aktien. Hier: Xtrackers II Glob. Bond Index in Prozent

Das beste aus beiden Welten: Aktien- und Anleihenfonds

Fünf Aktien- und fünf Anleihenfonds, aus denen simple Portfolios zusammengesetzt werden können

Aktienfonds

Xtrackers MSCI AC World ESG Screened UCITS ETF 1C

Benchmark: MSCI ACWI Select ESG Screened Index

ISIN: IE00BGHQ0G80

Das Anlageziel des Fonds besteht darin, die Wertentwicklung des Basiswerts, des MSCI-ACWI-EUR-Index abzubilden. Der Referenzindex umfasst Large-Cap- und Mid-Cap-Aktien aus 24 Industrieländern und 21 Schwellenländern.

Shares MSCI World UCITS ETF

Benchmark: MSCI World UCITS ETF USD (Dist)

ISIN: IE00B0M62Q58

Ziel des Fonds ist es, eine Gesamtrendite zu erzielen, welche die Rendite der entwickelten Aktienmärkte aus dem MSCI World widerspiegelt. Der Fonds investiert vorwiegend in Aktien, wobei auch ein Engagement in anderen Wertpapieren möglich ist.

Lyxor ETF MSCI World D-EUR

Benchmark: MSCI World Net Total Return USD

ISIN: FR0010315770

Das Anlageziel des Fonds besteht darin, die Entwicklung des auf US-Dollar lautenden MSCI-World-Net-Total-Return-Index (mit Wiederanlage der Nettodividenden), der die Large- und Mid-Cap-Unternehmen aus allen Industrieländern repräsentiert, abzubilden und dabei den Tracking Error so gering wie möglich zu halten.

Comgest Growth Global EUR ACC

Benchmark: MSCI AC World - Net Return (Vergleichs- index)

ISIN: IE00BJ625P22

Ein Teilfonds von Comgest Growth plc. Anlageziel des Teilfonds („der Fonds“) ist die langfristige Wertsteigerung des Fonds (Kapitalzuwachs). Der Fonds strebt danach, dieses Ziel zu erreichen, indem er in ein diversifiziertes Portfolio internationaler Unternehmen mit langfristigen Wachstumsaussichten investiert.

Fidelity Funds - Global Industrials Fund Y-ACC-EUR

Benchmark: MSCI AC World Industrials + Materials + Energy (Vergleichsindex)

ISIN: LU0346389181

Das Management verfolgt einen an den Fundamentaldaten ausgerichteten Bottom-up- Ansatz für die Titelauswahl, um langfristiges Kapitalwachstum zu generieren. Der Fondsmanager investiert bei vernünftigen Bewertungen in Aktien von Unternehmen mit robusten Bilanzen und die von starken Managementteams geführt werden. Der Teilfonds weist ein diversifiziertes Engagement in den Sektoren Industrie, Rohstoffe und Energie auf.

Anleihenfonds

Vanguard Global Bond Index Fund - Euro Euro Hedged

Benchmark: Vanguard Global Bond Index Fund - Euro Hedged

ISIN: IE00B18GC888

Der Index umfasst weltweite Investment-Grade- und Staatsanleihen mit Laufzeiten von über einem Jahr.*

iShares Core Global Aggregate Bond UCITS ETF, Euro hedged

Benchmark: Bloomberg Barclays Global Aggregate Index

ISIN: IE00BDBRDM35

Direkter Zugang zu Staatsanleihen, regierungsnahen Anleihen, Unternehmensanleihen und verbrieften Anleihen, Investment Grade.

Amundi Funds Global Bond A (EUR)

Benchmark: J.P. Morgan Government Bond Global All Maturities Unhedged USD

ISIN: LU0557861860

Der Teilfonds investiert mindestens 67 Prozent seines Vermögens in Anleihen mit Investment-Grade-Rating, die entweder von OECD-Regierungen oder von supra- nationalen Körperschaften (mindestens 60 Prozent des Vermögens) begeben oder garantiert werden oder die von Unternehmen begeben werden.

Templeton Global Bond Fund A (acc) EUR

Benchmark: JP Morgan Global Government Bond Index

ISIN: LU0152980495

Der Fonds hält Schuldtitel jeglicher Qualität, die von Regierungen oder staatsnahen Emittenten in Industriestaaten oder Schwellenmärkten ausgegeben werden. In geringerem Umfang kann das Management in Unternehmensschuldtitel jeglicher Qualität sowie Schuldtitel supranationaler Organisationen veranlagen.

Xtrackers Global Government Bond UCITS ETF 1C EUR Hedged

Benchmarlk: FTSE World Government Bond Index - Developed Markets EUR

ISIN: LU0378818131

Der Fonds investiert passiv in festverzinsliche Schuldtitel, die von Regierungen von Industrieländern begeben werden.

Quelle: eigene Recherche, Homepages der Fondsgesellschaften

* Nur für institutionelle Anleger.

Der Artikel ist in der trend. PREMIUM Ausgabe vom 10.11. 2023 erschienen.