Erste Anzeichen deuten einen Rückgang der Inflation an. Das ist der richtige Zeitpunkt, um wieder an Aktien zu denken.

Wird sich die Inflation jemals wieder abkühlen? Trotz leichter Entspannung in den USA galoppieren die Preise immer noch. Doch egal, was die vielen Gründe für die hohe Inflation sind, ihr Höhepunkt scheint erreicht - Entspannung für den ATX und die globalen Aktien wird greifbar. Schauen wir uns aktuelle Entwicklungen an.

Beispiel Energie: Sie trieb den österreichischen Verbraucherpreisindex in die Höhe und trug im Oktober über ein Drittel zur Inflationsrate von 10,7 Prozent in der Eurozone im Jahresvergleich bei, weil man sich Sorgen um die Gasversorgung machte. Doch die Lager konnten schneller gefüllt werden als erwartet - in Österreich sogar um einen Monat. Außerdem werden neue Terminals ans Netz gehen. Die TTF-Gaspreise fielen von ihrem August-Hoch. Erdöl ist in US-Dollar seit März um 29,9 Prozent billiger geworden.

Erdgas Preisentwicklung Jänner 2022 - Jänner 2023

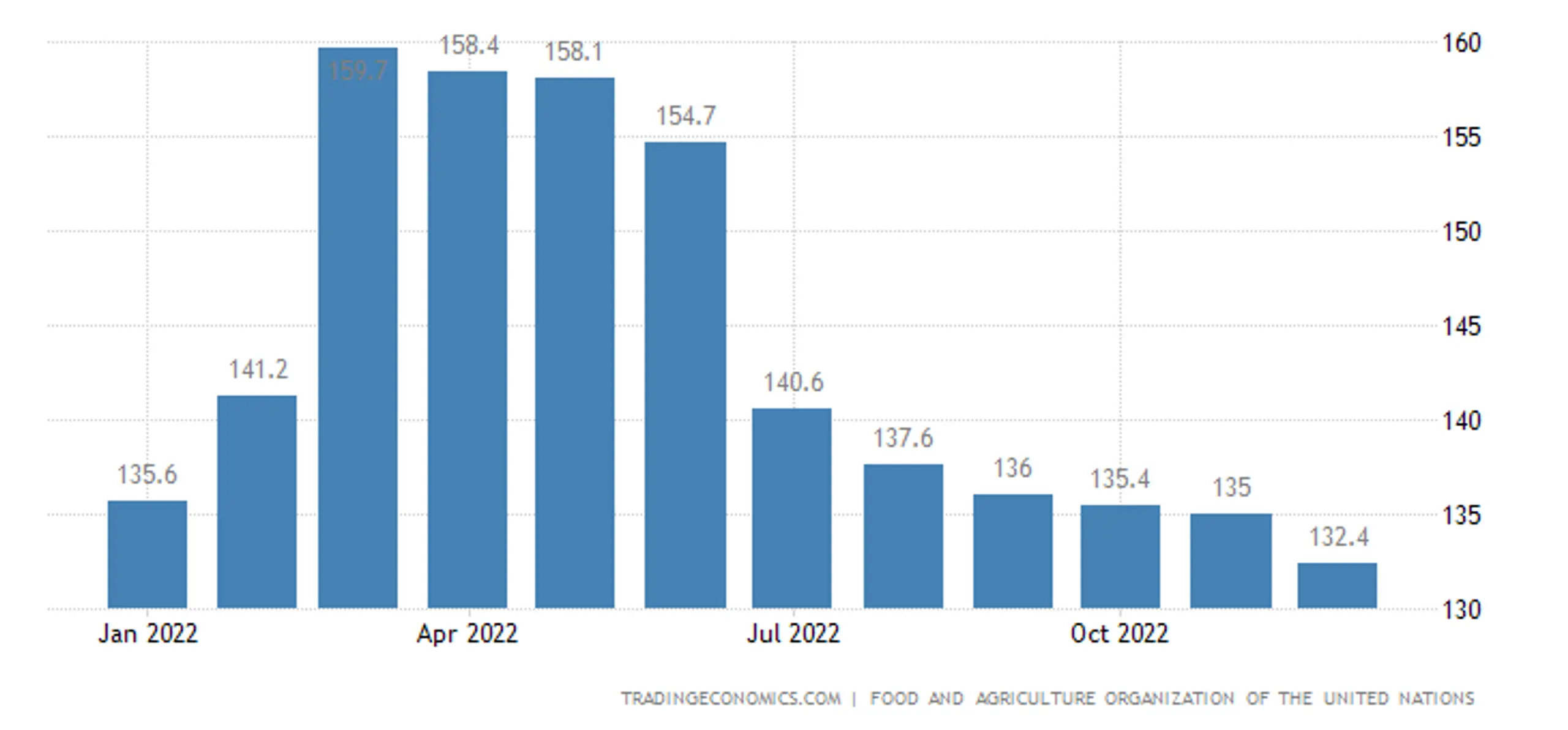

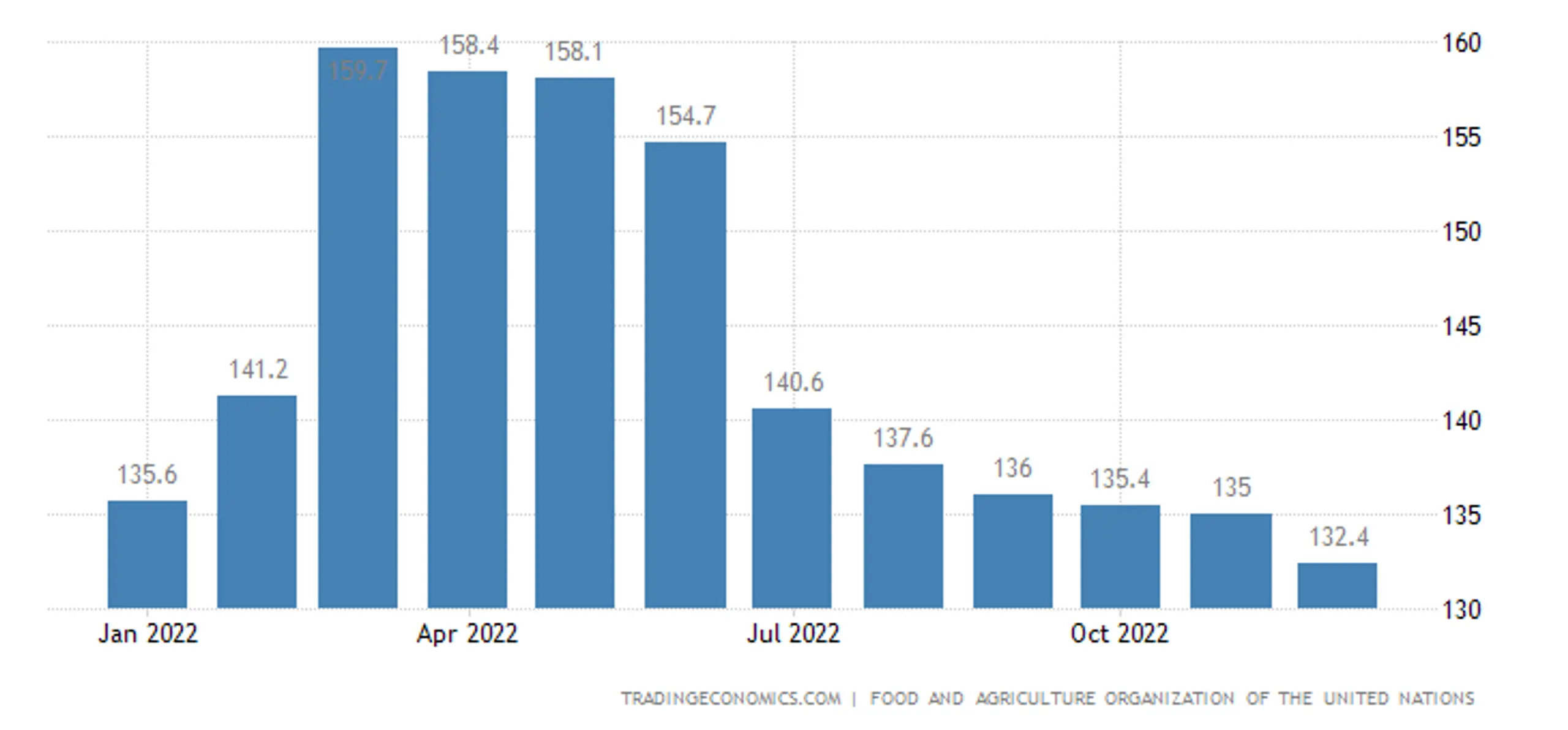

© finanzen.netLebensmittel? Putins Krieg hat global für einen Preisanstieg bei Getreide gesorgt. Das erklärt zu guten Teilen die großen Preissprünge auch in österreichischen Supermärkten. Denken Sie jedoch global. In den USA ist der Weizenpreis in US-Dollar seit dem Hoch im März um 37,9 Prozent gesunken. Der UN World Food Price Index, seit März rückläufig, steht mit 14,9 Prozent unter seinem Höchstwert. Diese positiven Signale zeigen sich jedoch noch nicht in den Regalen oder den Verbraucherpreisindizes.

Entwicklung des World Food Price Index Jänner 2022 - Jänner 2023

© tredingeconomics.comBetrachten wir den Immobilienmarkt. Der Preisanstieg in Europa hat nachgelassen und in den USA wurde er seit März kräftig gebremst. In Australien fallen die Hauspreise bereits. Wobei die Preise für Eigentum vorangehen und früher sinken als die Preise für Mieten.

Bei den Unternehmen zeigte der Einkaufsmanagerindex (EMI) der UniCredit Bank Austria im Oktober eine Abschwächung der Einstandspreis- und Produktionskostensteigerungen. Der US-amerikanische Industrie-EMI des Institute for Supply Management offenbarte im Oktober kürzere Lieferzeiten und eine geringere Zunahme der Lagerbestände. Die Inputkosten sanken.

Auch die globalen Transportkosten gingen zurück: Die von Shanghai abgehenden Frachtraten liegen in US-Dollar nur noch bei einem Drittel des Jänner-Höchststandes. Der Baltic Dry Index, ein wichtiges Maß für Seefrachtraten, ist seit dem Hoch im Oktober 2021 um 72,1 Prozent zurückgegangen. Sicher spielt die Entspannung bei den Lieferketten eine Rolle.

Baltic Dry Index Jänner 2022 - Jänner 2023

© tradingview.comPessimisten sprechen davon, dass der angespannte Arbeitsmarkt in Österreich zu höheren Löhnen führen wird, die einer Preissteigerung vorangehen. Löhne folgen aber immer den Preisen, nicht umgekehrt. Grundsätzlich erreicht das Lohnwachstum in Österreich ein Plateau. In den USA stiegen die Löhne in den sechs Monaten bis Oktober 65 Prozent stärker als in den sechs Monaten davor.

Glauben Sie, dass die Zentralbanken die Inflation angeheizt haben, indem sie die Geldmenge erhöht haben? Aus globaler Sicht erreichte das M2-Wachstum (Bargeldumlauf, Einlagekonten und Geldmarktfonds) Ende 2020 mit 23 Prozent über dem Vorjahreswert seinen Höhepunkt. In der ersten Hälfte 2022 betrug es gerade einmal 7,2 Prozent und entsprach den Werten vor Covid-19. Das US-M4, das auch bargeldähnliche Wertpapiere umfasst, erreichte im Juni 2020 die Marke von 30,9 Prozent. Der jüngste Wert: 1,9 Prozent im September.

Es geht hier nicht um die Aktivitäten der Zentralbank. Die geldpolitischen Entscheidungen treffen die Volkswirtschaften gewöhnlich verzögert und sie wirken sich über die Kosten für Übernachtkredite auf die Kreditvergabe aus. Aber die weltweit üppigen Geldeinlagen machen diese Kredite seltener. Betrachten wir die USA: Die "aggressive" Zentralbank hat dort im Jahr 2022 die Zinsen bislang um 3,75 Prozentpunkte angehoben. Dennoch beschleunigte sich die Kreditvergabe gegenüber dem jeweiligen Vorjahreswert von 4,3 Prozent im Jänner auf 11,6 Prozent im September. Die Inflation wird dadurch nicht geschwächt. Aber es zeigt, dass es bei den aktuellen Verbesserungen nicht mehr um Preissprünge geht.

Der Inflationshöhepunkt wird erst im Nachhinein klar festgemacht werden können. Viele der von mir zitierten Fakten sind dabei Frühindikatoren, die in den VPIs noch nicht sichtbar sind. Die heutige Inflation ist wie eine Schlange, die gerade einen riesigen Nager verschlungen hat - mit einer großen Wölbung in der Mitte. Langsam verdauen wir diese hohe Inflation und neuer Hunger auf eine globale Aktien- und Anleihenrallye wächst.

Der Gastkommentar von Ken Fisher ist der trend. EDITION Ausgabe vom Dezember 2022 entnommen.