Geldanlage ist in Zeiten niedriger Zinsen und steigender Inflation ein schwieriges Kapitel. Mittel- und langfristig sind Wertpapiere, Aktien, Fonds und ETFs ein vielversprechender Weg geblieben, um eine Rendite zu erzielen, Vermögen aufzubauen und nachhaltig für den Ruhestand vorzusorgen.

Geld anlegen: Warum Aktien?

Geld anlegen und vermehren, aber wie? Vor dieser Frage stehen diejenigen mit knappen Budgets ebenso wie diejenigen, die vielleicht durch ein Erbe oder andere Umstände zu einem kleinen oder auch größeren Vermögen gekommen sind. In jedem Fall lohnt es sich, strategisch und überlegt vorzugehen, denn wer seine Finanzen zeitgerecht in die Hand nimmt und regelt, kann ein Vermögen aufbauen oder dieses vermehren und für die Zukunft vorsorgen - sei es für die eigene oder die der Kinder oder Enkelkinder.

Es gilt dabei, ein ideales Verhältnis zwischen Risiko und Rendite zu finden. Das seit Jahren bestehende Umfeld mit Nullzinsen und sogar negativen Einlagezinsen der europäischen Zentralbank bietet Anlegern nämlich praktisch keine Möglichkeit mehr, risikolos zu veranlagen und trotzdem eine positive Realverzinsung zu erreichen, wie das vor Jahren noch mit Sparbüchern oder Anleihen möglich war.

Wertpapiere - und vor allem Fonds oder ETFs, die mehrere Aktien bündeln und dadurch das Risiko von Kursschwankungen streuen - sind dennoch eine Option, um einfach in ertragreiche Anlagen zu investieren. Je nach persönlicher Risikoneigung kann dabei in ein passendes Produkt mit einer entsprechenden Aktienquote investiert werden. Ein weiterer Vorteil von Fonds ist, dass kleine Stückelungen gekauft werden können und es damit sehr einfach ist, über Sparpläne Geld anzusparen. Gerade im Vergleich zur mageren Rendite bei Anleihen oder am Sparbuch bieten Aktien interessante Renditemöglichkeiten. Dabei sind zwar Kursschwankungen jederzeit möglich, die historische Entwicklung zeigt jedoch, dass mit Aktieninvestments über einen längeren Zeithorizont praktisch immer eine positive Rendite erwirtschaftet werden kann.

Nachfolgend finden Sie die wichtigsten Ratschläge für den individuellen Vermögensaufbau mit Wertpapieren.

Der Kassensturz

Egal ob bereits Geld zur Anlage zur Verfügung steht oder es vom laufenden Verdienst abzweigt werden muss - am Anfang einer Anlagestrategie sollte immer ein Kassensturz stehen, bei dem unter anderem die folgenden Punkte überlegt werden sollten:

Wie hoch ist das Haushaltseinkommen, also viel Geld steht monatlich zur Verfügung?

Welcher Anteil entfällt auf Fixkosten wie Miete, Strom- und Heizkosten, Kredite, Abonnements etc?

Welche Summe wird für laufende Ausgaben wie Lebensmittel, Körperpflege oder notwendige Kleidung benötigt?

Welches Budget wird für Grundgebühren und Abo-Dienste benötigt?

In welcher Höhe fallen regelmäßig zusätzliche kurzfristige Anschaffungen oder Ausgaben (etwa monatlich) an?

Welche mittelfristigen Anschaffungen (binnen Jahresfrist) sind geplant?

Wie viel wird für Urlaub, Hobby, etc. ausgegeben?

Welches Budget bleibt unter dem Strich übrig, das in Vorsorge und den Vermögensaufbau investiert werden kann?

Bei einem normalen Durchschnittseinkommen wird monatlich kein sehr großer Betrag übrig bleiben, der in die persönliche Vorsorge investiert werden kann. Umso strategischer sollte man mit dem verfügbaren Geld umgehen, um es auch zukunftssicher anzulegen. Die gute Nachricht dabei ist: schon bei einem kleinen Betrag ab 50 Euro monatlich lohnt es sich, mit dem Investieren in die eigene Zukunft zu beginnen. Spezielle Fonds- oder ETF-Sparpläne ermöglichen einen langfristigen, nachhaltigen Vermögensaufbau.

Zeithorizont bestimmen

Der nächste entscheidende Punkt ist, wann Sie das zur Seite gelegte Geld benötigen. Zusätzliche kurzfristige Ausgaben sollten Sie immer vom Gehaltskonto aus bedienen können.

Für zusätzliche mittelfristige Anschaffungen ist es ratsam, dem Geld einen eigenen Rahmen zu geben. Das kann die Sparbüchse zuhause oder einfach auch nur ein Giro-Sparkonto sein, auf das sie laufend einzahlen und auch laufend Zugriff haben. Sparbücher sind bei dem nun seit einigen Jahren herrschenden Zinsniveau, das wohl auch weiter anhalten wird, keine große Empfehlung, da diese zum einen keinen Zinsertrag bringen und das Geld zum anderen oft auch nicht prompt verfügbar ist. Außerdem fallen bei der Eröffnung und bei der Kündigung von Sparbüchern wieder zusätzliche Gebühren an.

Bei der langfristigen Vorsorge spielt der Zeithorizont eine große Rolle. Wer bereits im Alter von etwa 30 Jahren beginnt, regelmäßig einen fixen Betrag dafür zur Seite zu legen, der hat dabei die größte Auswahl und kann zum Beispiel auch auf Anlageformen setzen, die kurzfristig größere Schwankungen aufweisen, langfristig aber die höchste Rendite erwarten lassen.

Auch wer über Geld verfügt, das in den nächsten zehn bis zwanzig Jahren voraussichtlich nicht benötigt wird, sollte überlegen, einen Teil davon in ertragreichere Anlageformen mit einer größeren Schwankungsbreite zu investieren. Je mehr und je länger regelmäßig angespart wird, desto wirksamer wird auch der Zinseszinseffekt.

Beispielrechnung für den Zinseszinseffekt

Dauer | Einzahlung | Zinsertrag | KEST | Auszahlung |

|---|---|---|---|---|

1 Jahr | 1.600 | 66,25 | 16,56 | 1.649,69 |

3 Jahre | 2.800 | 297,42 | 74,36 | 3.023,07 |

5 Jahre | 4.000 | 668,51 | 167,13 | 4.501,38 |

7 Jahre | 5.200 | 1.190,19 | 297,55 | 6.092,64 |

9 Jahre | 6.400 | 1.873,99 | 468,50 | 7.805,49 |

11 Jahre | 7.600 | 2.732,28 | 683,07 | 9.649,21 |

13 Jahre | 8.800 | 3.778,41 | 944,60 | 11.633,81 |

15 Jahre | 10.000 | 5.026,71 | 1.256,68 | 13.770,03 |

20 Jahre | 13.000 | 9.136,31 | 2.284,08 | 19.852,23 |

30 Jahre | 19.000 | 22.603,59 | 5.650,90 | 35.952,69 |

Sparen mit Startkapital 1.000 € und einer monatlichen Einzahlung von 50 €; Berechnungsannahme: Zinsen (Rendite) = 5 %; Zinsertrag und Kapitalertragsteuer (25 %) werden jährlich verrechnet.

Rendite vorausplanen

Wer Geld über einen längeren Zeitraum anlegt, erwartet sich auch eine entsprechende Rendite. Und welche Investments lassen die höchsten Renditen erwarten? Wer sich nicht in ein extrem spekulationsgetriebenes und risikoreiches Umfeld wie etwa das von Kryptowährungen wagen möchte, für den gibt die Statistik eine klare Antwort. Seit dem Jahr 1900 waren auf einen Zeitraum von 20 Jahren Aktien in 73 Prozent der Fälle, über einen Zeitraum von 30 Jahren sogar in 93 Prozent aller Fälle die ertragreichste Form der Geldanlage.

Die Rendite eines Wertpapier-Investments hat somit trotz aller zwischenzeitlichen Verluste an den Börsen über einen längeren Zeitraum mit sehr hoher Wahrscheinlichkeit die Rendite aller anderen Anlagemöglichkeiten übertroffen. Gleichgültig, ob es sich bei den Alternativen um Immobilien, Gold oder Sparbücher handelt.

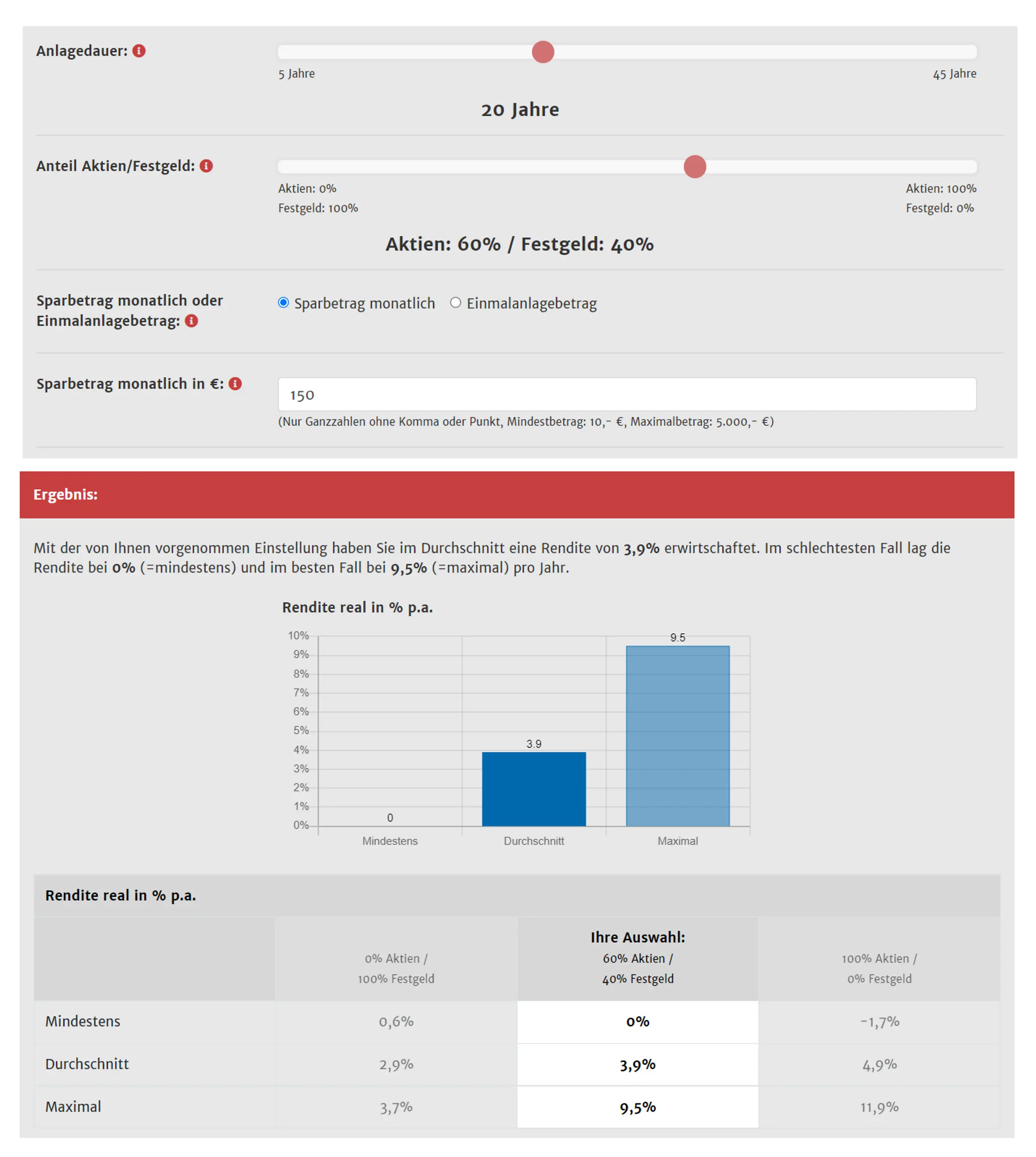

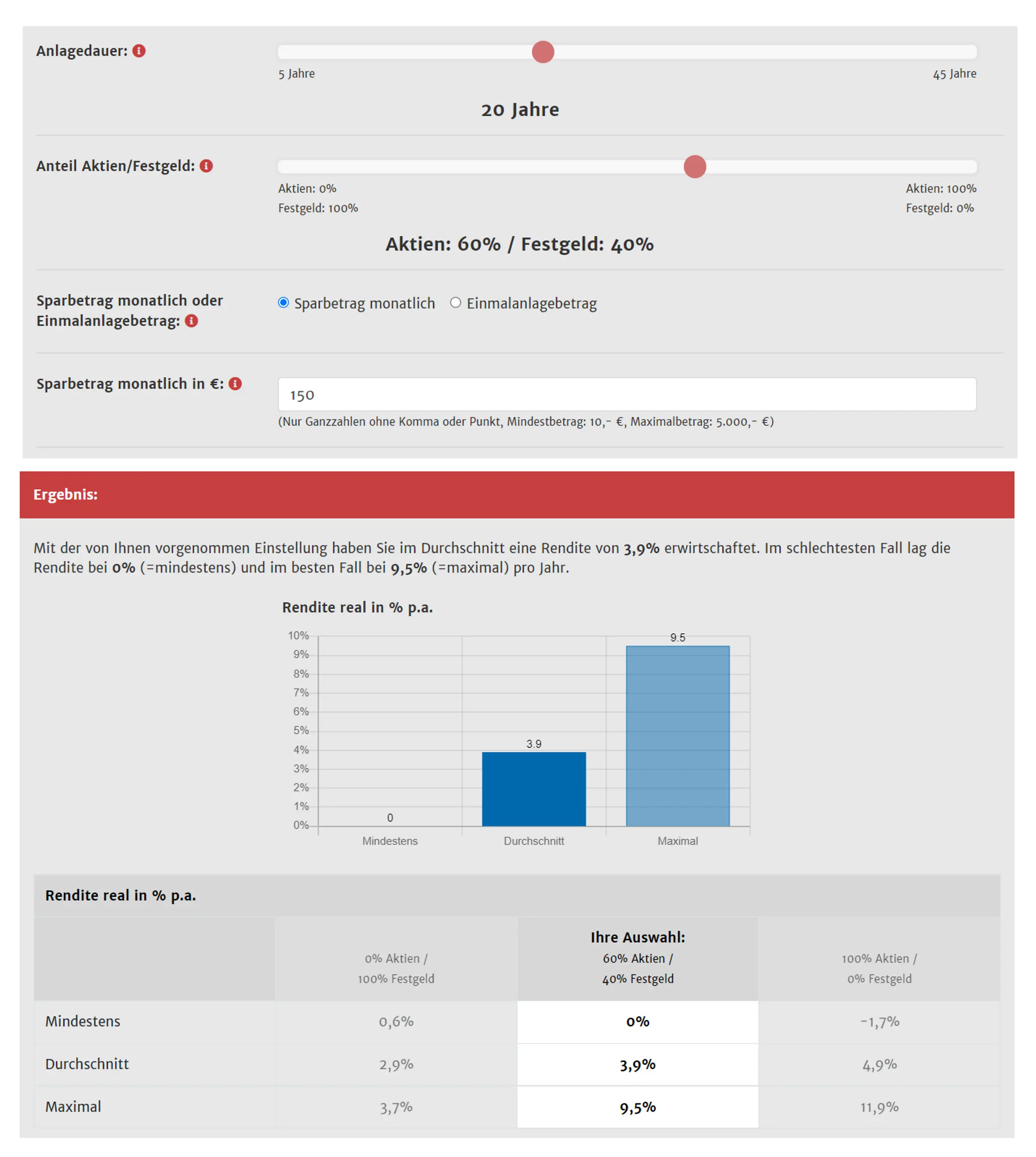

Die Deutsche Verbraucherzentrale hat einen Rendite-Rechner erstellt, der den zu erwartenden Ertrag von Aktien-Investments über vom Benutzer frei definierbare Zeithorizonte visualisiert und die durchschnittlich Rendite sowie die maximale und die minimale Rendite über den jeweiligen Zeithorizont ausweist. Demnach liegt die durchschnittlich Rendite von Wertpapier-Investments über einen Zeitraum von 20 Jahren bei rund 4 % (siehe Grafik).

Beispielrechnung mit dem Rendite-Rechner der Deutschen Verbraucherzentrale: Eine Geldanlage mit 60 Prozent Aktienanteil und 40 Prozent Festgeld (fixe Einlage) hätte bei einem laufenden Sparplan von 150 € monatlich über einen Zeitraum von 20 Jahren eine durchschnittliche Rendite von 3,9 %, im besten Fall von 9,5 % eingebracht. Sie finden den Rendite-Rechner der Deutschen Verbraucherzentrale hier.

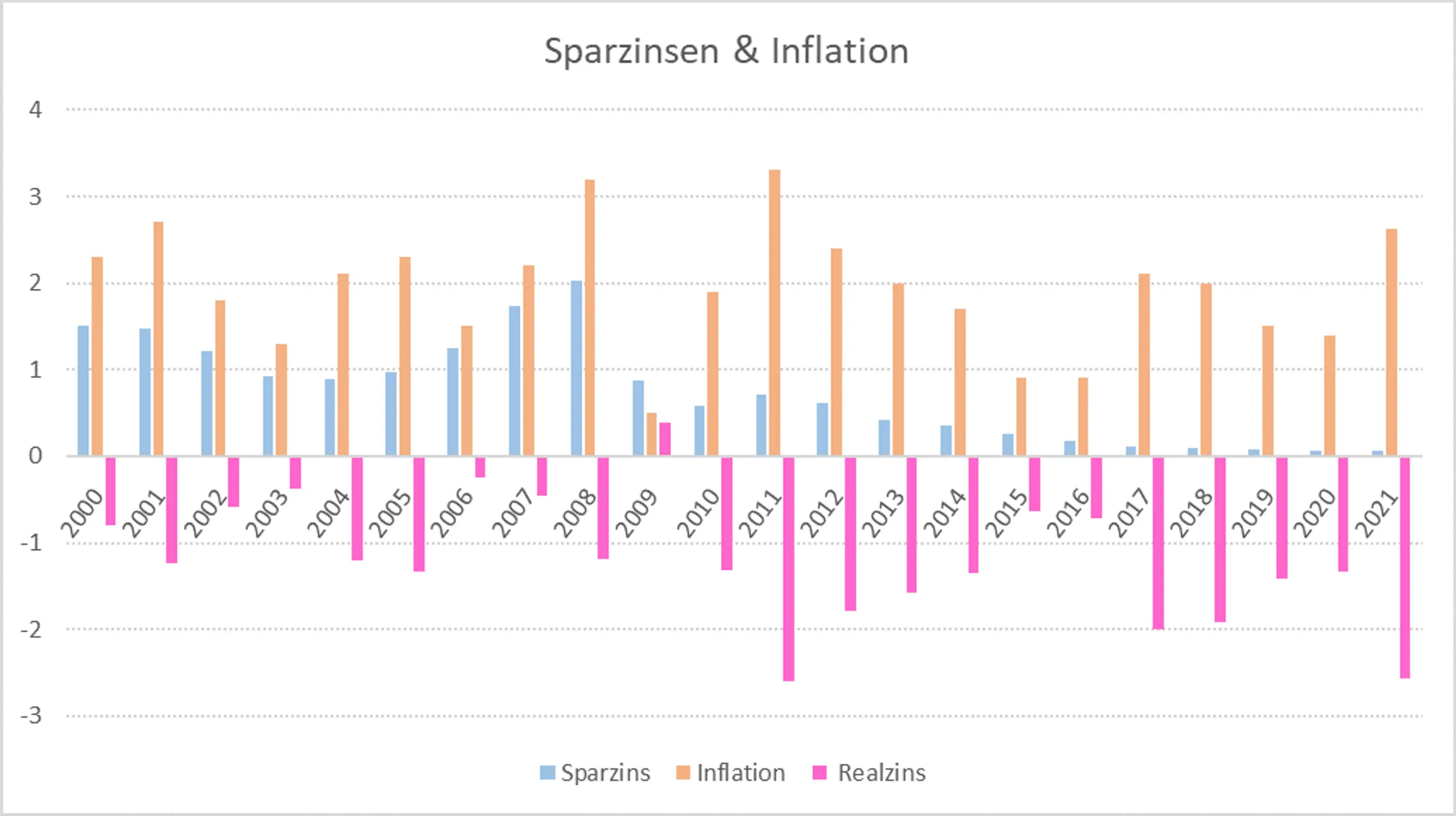

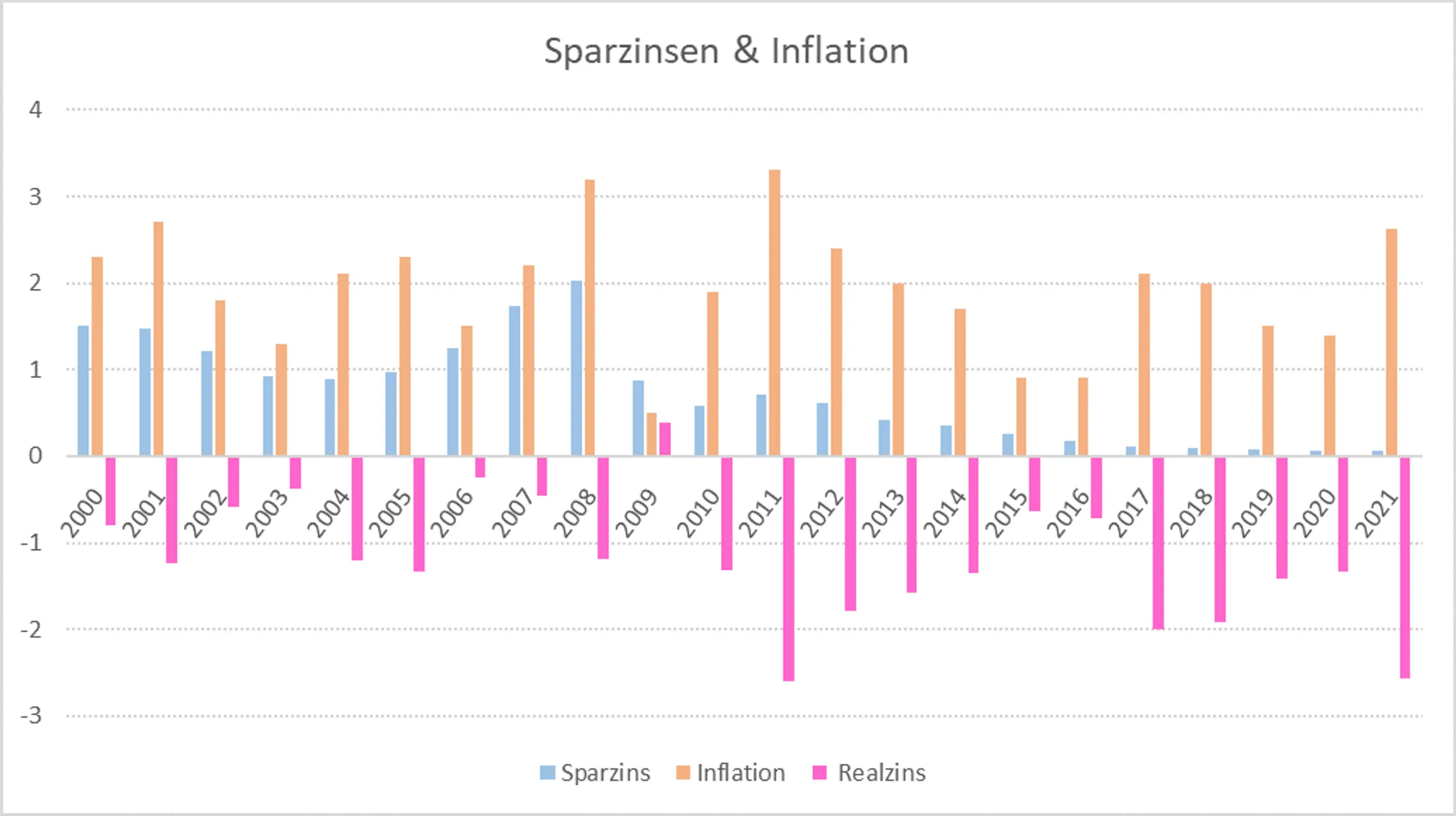

© Verbraucherzentrale.deSparbuch, keine Alternative

Das in Österreich äußerst beliebte Sparbuch ist für ein Aktien-Investment mitnichten eine Alternative. Der Grund dafür ist einfach erklärt: Banken geben auf Sparbucheinlagen seit etlichen Jahren praktisch keine Zinsen mehr. Die ohnehin schon mageren Zinserträge werden mit einer Kapitalertragsteuer von 27,5 % belegt und gleichzeitig wird das gesparte Kapital durch die Inflation laufend geschmälert. Und zwar dramatisch. Stellt man die jeweils aktuellen Sparzinsen seit der Jahrtausendwende der Inflationsrate gegenüber, so hat sich für Spareinlagen in Österreich mit Ausnahme des Jahres 2009 jedes Jahr ein negativer Realzins, also ein Verlust, ergeben (siehe Grafik).

Entwicklung von Sparzins, Inflationsrate und Realzins für den Zeitraum 2000 - 2021

© investorella.atIn der Praxis bedeutet das, dass eine beispielhaft im Jahr 2000 getätigte Spareinlage von 10.000 € Ende des Jahres 2021 nur noch einen realen Wert (Kaufkraft) von 7.414,35 €, also rund 25 Prozent an Wert verloren hatte.

Inflationsschutz durch Aktien

Wenn Geld am Sparbuch an Wert verliert, warum bieten Aktien und andere Wertpapiere dann einen Schutz vor Wertverlust durch Inflation?

Grundsätzlich stimmt es, dass jede Form der Geldanlage bei steigender Inflation unter Druck kommt. Kritisch wird es, wenn die Erträge nicht mehr ausreichen, um die Inflationsrate zu kompensieren. Mit Aktien-Investments ist man aber im Vergleich zu Spareinlagen oder Guthaben auf Girokonten dennoch auf der sicheren Seite, weil die Entwicklung der Aktienkurse nicht von den Währungskursen und dem Wert von Papiergeld abhängig ist.

Mit einer Aktie erwirbt man einen Anteil an einem Unternehmen und wird somit dessen Teilhaber. Die Entwicklung des Aktienkurses hängt von der weiteren Entwicklung des Unternehmens und des mit ihm verbundenen Potenzials ab. Das bedeutet, dass es für den Wert einer Aktie völlig irrelevant ist, ob die Inflationsrate bei 2, 3 oder sogar bei 5 Prozent liegt.

Einen besonders guten Inflationsschutz bieten Aktienportfolios, wenn man auf Wertpapiere großer, stabiler und dividendenstarker Unternehmen setzt. Sogenannte Value- oder Dividenden-Aktien von Unternehmen, die zwar kurzfristig ein geringeres Renditepotenzial haben, dafür aber Kursschwankungen an den Börsen besser kompensieren und eine langfristige, stabile Wertsteigerung des investierten Kapitals möglich machen.

Wie man in Wertpapiere investiert

Nicht jeder kann zu einer Börse gehen und dort Aktien kaufen. Das ist nur über zugelassene Broker möglich. An realen Wertpapierbörsen wie etwa der New York Stock Exchange handeln diese Broker im Auftrag ihrer Kunden mit Wertpapieren. Ähnlich ist das beim Online-Handel mit Wertpapieren. Wer online Aktien kaufen will, der benötigt dazu ebenfalls einen lizensierten Broker.

Bei einem solchen Broker kann ein Wertpapier-Depot angelegt werden, eine Art digitaler Safe für die eigenen Wertpapiere, die man in der Folge kauft oder auch wieder verkauft.

Der Handel läuft unter strenger Aufsicht ab. Zum Schutz aller Anteilsinhaber und zur Wahrung eines fairen Handels sind die Regeln im österreichischen Börsengesetz festgelegt.

Bei der Wahl des Brokers sollte man dennoch überlegt vorgehen, denn einerseits sind die Gebühren der einzelnen Anbieter recht unterschiedlich sind und andererseits ist es sehr ratsam, sich für einen steuereinfachen Broker zu entscheiden. Gewinne aus Wertpapiergeschäften werden nämlich so wie Sparzinsen mit 27,5 % KESt belegt, können aber gegen gleichzeitig entstandene Verluste gegengerechnet werden. Steuereinfache Broker übernehmen die Versteuerung und führen die Steuer direkt an das zuständige Finanzamt ab. Bei nicht steuereinfachen Brokern muss sich der Anleger selbst darum kümmern, was sehr aufwändig sein kann. Besonders, wenn in Aktien aus dem EU-Ausland investiert wurde.

Wie Börsenkurse entstehen

Kaufen, halten oder doch lieber verkaufen? Wer in Aktien oder andere Wertpapiere investiert und die Entwicklung der Kurse beobachtet steht laufend vor dieser Frage, denn an den Börsen sind die Aktienpreise ständig in Bewegung. Doch wie werden die Preise ermittelt?

Bei der Preisbestimmung von Aktien der an der Börse gelisteten Unternehmen und anderen an der Börse gehandelten Produkten gilt grundsätzlich das Prinzip von Angebot und Nachfrage. Die zentrale Rolle nimmt dabei das Orderbuch des elektronischen Handelssystems – in Wien und in Frankfurt ist das etwa Xetra – ein, in dem alle Kauf- und Verkaufsangebote für die Wertpapiere vermerkt sind.

Jemand, der Interesse hat, Aktien zu erwerben kann Dafür einen Auftrag deponieren und dabei Volumen – also die Stückzahl der Aktien, die gekauft werden sollen – und ein entsprechendes Limit dafür festzulegen. Eine solche Order wird Limit-Order genannt.

So wird der Aktienpreis ermittelt

Bei einer Market Order wird hingegen für einen Kauf- oder Verkaufsauftrag kein Limit festgesetzt. Der Aktienkauf oder Verkauf wird so schnell als möglich zum bestmöglichen Preis durchgeführt. Eine Market Order wird dabei immer gegen die für den Auftraggeber günstigste Option im Orderbuch durchgeführt.

Im Endeffekt entsteht die Preisbildung an der Börse also immer durch Limit Orders und ist nicht explizit abhängig von der Leistung der Unternehmen. Die Börsen als Vermittler von Unternehmensanteilen – die Aktien im Grunde darstellen – vermitteln lediglich die Gebote, notieren und verrechnen, bilden den Preis und stellen den reibungslosen Handel sicher. Die Leistung eines Unternehmens ist für die Preisbildung nur insofern relevant, als dass eine hohe Reputation, eine besondere Innovationskraft oder eine Vorreiterrolle in einer Branche das Interesse der Anleger schürt und somit die Nachfrage – und damit auch den Preis einer Aktie treibt. In die entgegengesetzte Richtung funktioniert das natürlich ebenso.

Risiko streuen mit Fonds

Wer eine Rendite erzielen will, der kommt an Aktieninvestments kaum vorbei, vor allem wenn noch kein nennenswertes Vermögen für ein Investment in andere sichere Anlage-Klassen - etwa in Immobilien - vorhanden ist.

Es lohnt sich daher, strategisch zu investieren und der wichtigste Tipp für Börsen-Investments ist, das Risiko zu streuen, indem man nicht alles auf eine Karte setzt. Börsen-Neulingen wird auch stets davon abgeraten, in Einzelaktien von Unternehmen zu investieren, weil dabei Kursschwankungen am deutlichsten spürbar werden.

Bereits geschehen ist das, wenn Sie in einen Wertpapierfonds investieren. Bei klassischen Wertpapierfonds wählen Fondsmanager Aktien verschiedener Unternehmen aus und bündeln diese in einem Produkt, an dem man sich als Anleger beteiligen kann, indem man entweder eine Einmalzahlung oder monatliche Zahlungen leistet.

Für Anleger ist dabei zu bedenken, dass am Papier ausgewiesene Performance allerdings nicht dem Ertrag entspricht, der dann dem eigenen Vorsorgekonto zugutekommt, da für ein Fonds-Investment auch noch Gebühren verrechnet werden.

Günstig investieren in ETFs

Eine Spezialform der Aktienfonds sind die sogenannten ETFs (Exchange-Traded-Fonds), oft auch Indexfonds genannt. Dabei handelte sich im Gegensatz zu den vorhin genannten Wertpapierfonds nicht um aktiv gemanagte Fonds, sondern um für jedermann investierbare Produkte, die exakt einen Wertpapierindex wie den österreichischen ATX oder den deutschen DAX nachbilden und exakt deren Entwicklung folgen.

Ein großer Vorteil dieser passiv gemanagten Fonds: Über den Daumen gepeilt fallen bei ETF-Investments nur rund ein Zehntel der Kosten an, die bei einem herkömmlichen Fonds-Investment anfallen würden. In etwa 0,2 Prozent statt 2 Prozent. Ein Prozentsatz, den, man als Anleger nicht unterschätzen sollte, denn 2 Prozent Kosten bedeuten, dass über einen Zeitraum von 20 bis 30 Jahren rund die Hälfte des Vermögenszuwachses den laufenden Kosten zum Opfer fällt.

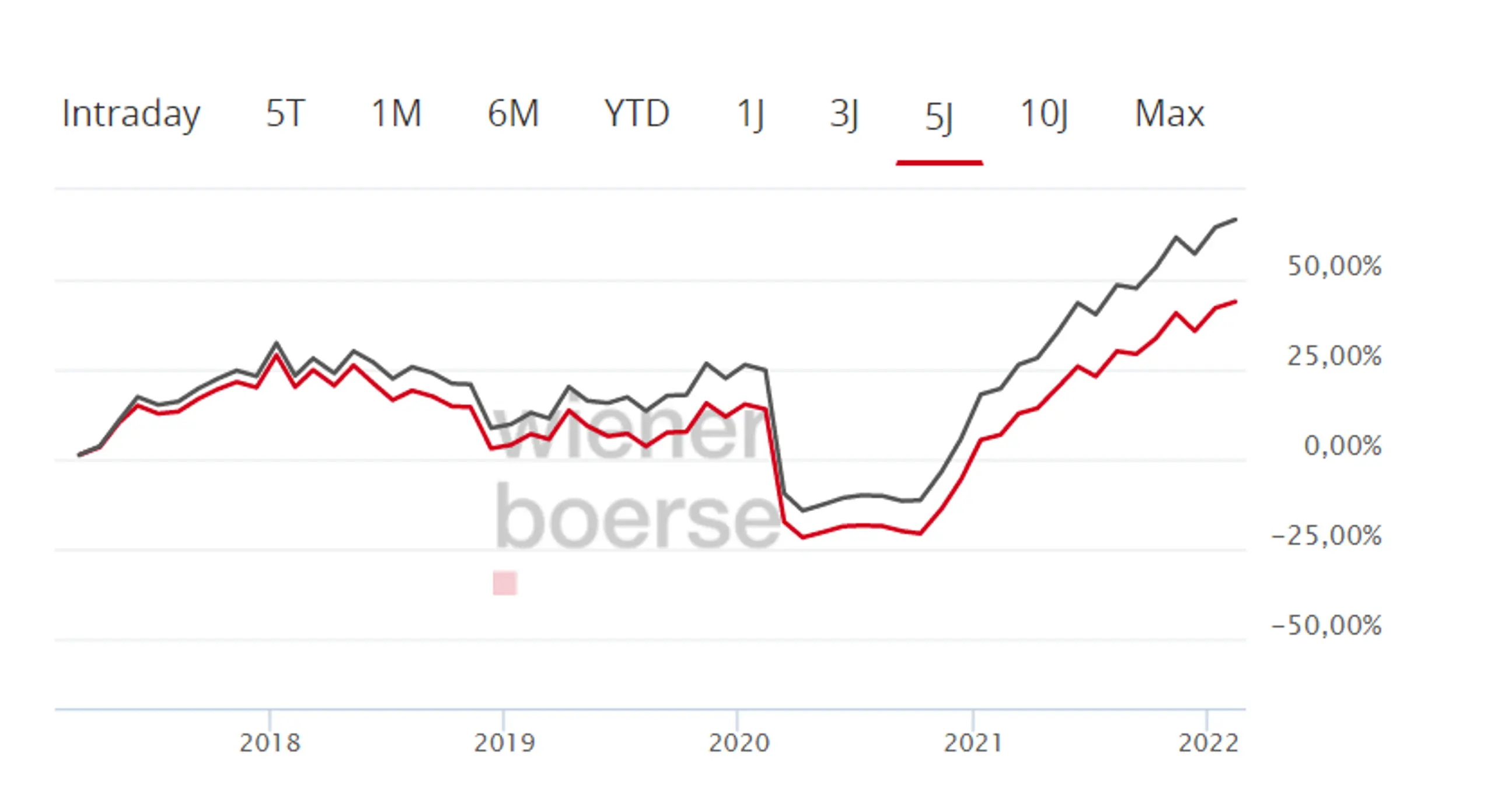

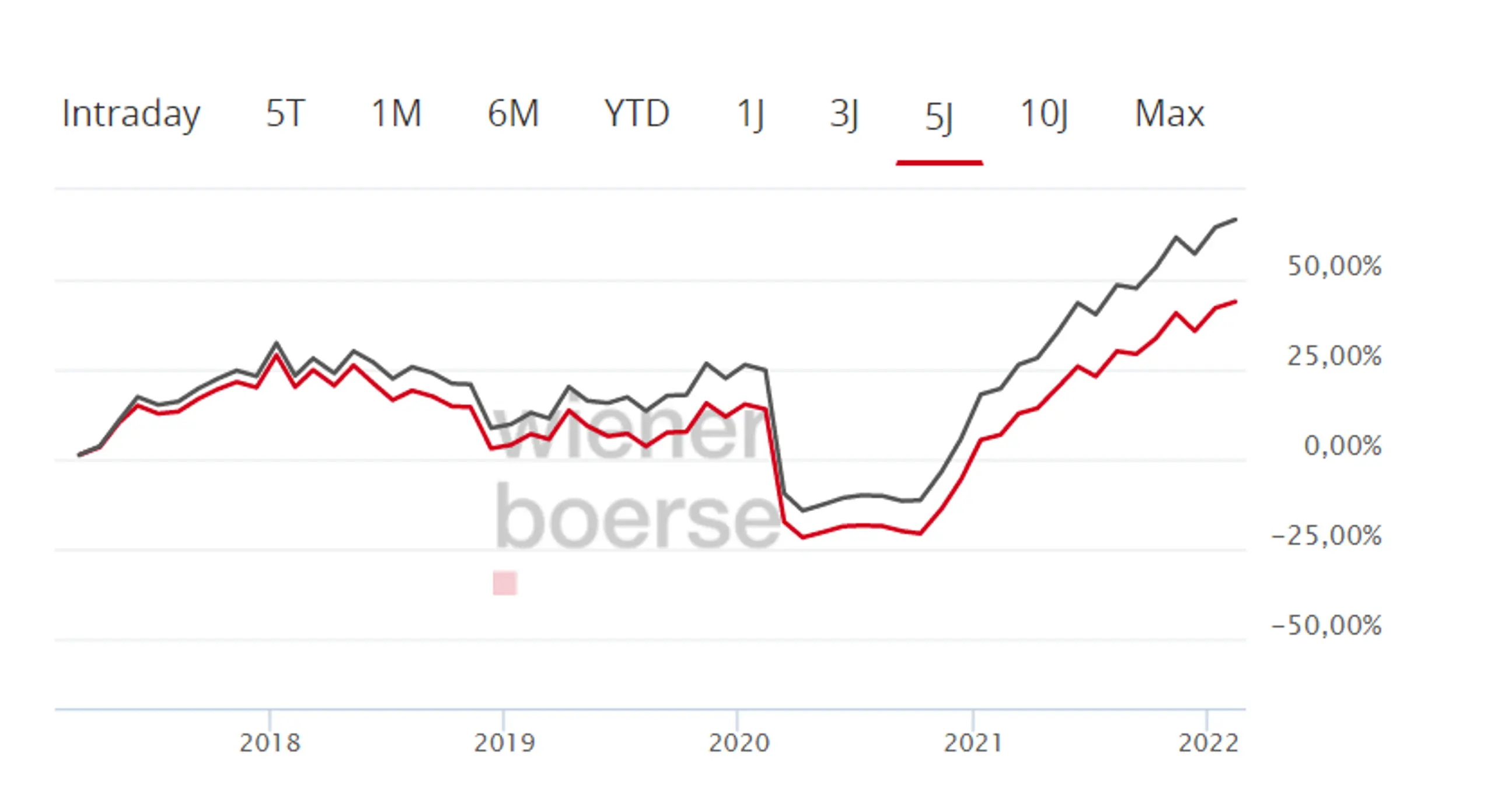

Das ist grundsätzlich nicht zum Nachteil, denn nur selten gelingt es Fondsmanager mit ihrem aktiven Management auch einen Index zu übertreffen. Ein ATX-ETF hat beispielsweise über den 5-Jahres-Zeitraum März 2017 bis Februar 2022 vor Zinsen und Spesen so wie der ATX selbst auch ein Plus von rund 40 Prozent erzielt (siehe Chart). Ein Investment in den Deutschen Aktienindex DAX Plus von rund 28 Prozent. Das haben viele aktiv gemanagte Fonds auch nicht geschafft - bei wesentlich höheren Abschlägen durch Gebühren und andere Kosten.

ATX 5-Jahres-Entwicklung (Februar 2017 - Februar 2022).

© Wiener BörseVorteile von ETF-Investments:

Vielfalt und Sicherheit. Der DAX misst die Wertentwicklung der 40 größten und liquidesten Unternehmen des deutschen Aktienmarkts. Im ATX sind die 20 größten und wichtigsten börsennotierten österreichischen gelistet. Investiert man in einen dieser Indizes, so ist das Anlagerisiko bereits breit gestreut. Das Ausfallrisiko ist bei den großen börsennotierten Unternehmen sehr gering.

Transparenz. Die Entwicklung der Indizes kann man jederzeit überprüfen. Ein Investment in einen ETF-Indexfonds folgt exakt dieser Wertentwicklung.

Kostengünstig. Die Kosten für ETF-Investments sind vergleichsweise günstig, da kaum ein Managementaufwand anfällt. Es muss ja nur einmal der Aktienfonds nachgebildet werden, ein aktives Fondsmanagement ist nicht erforderlich. Zudem fallen keine Transaktionskosten an.

Sparplan-fähig. ETFs eignen sich besonders gut, um langfristig Vermögen aufzubauen. Zugelassene Broker bieten

Nachhaltig investieren: ESG

Im Jahr 2015 haben die Vereinten Nationen 17 Nachhaltigkeitsziele, Sustainable Development Goals (SDGs), für eine nachhaltige, umweltbewusste, soziale und verantwortungsvolle Entwicklung der globalen Wirtschaft definiert (siehe Grafik). Seither hat sich eine immer schneller wachsende Zahl von Unternehmen den SDGs der Vereinten Nationen verpflichtet.

Die 17 Sustainable Development Goals (SDGs) der Vereinten Nationen.

© Vereinte NationenAm Finanzsektor hat sich dafür die Bezeichnung „ESG“ etabliert. Das Akronym steht für „Environmental, Social, Governance“.

Environmental. Umweltaspekte können zum Beispiel den CO2-Fußabdruck eines Unternehmens, den Energieverbrauch und das Abfall-Management umfassen. Sie können aber auch die Einhaltung von Umweltvorschriften durch das Unternehmen berücksichtigen.

Social. Die soziale Komponente konzentriert sich auf Fragen, die mit der Unternehmenskultur und der Beziehung des Unternehmens zu seinen Mitarbeitern, Lieferanten und Kunden zusammenhängen. Die Liste der Kriterien kann unter anderem Diversität, Arbeitsplatzstandards und Datenschutz umfassen.

Governance. Aktionärsrechte, Vergütung von Führungskräften und Mitarbeitern, aber auch Bestechung und Korruption sind nur einige der Punkte, die unter dem Punkt „Governance“ bewertet werden. Im Rahmen ihrer ESG-Reportings müssen Unternehmen auch belegen, dass sie die Standards von Agenturen wie dem Sustainability Accounting Standards Board, der Global Reporting Initiative und der Task Force on Climate-related Financial Disclosures erfüllen. Auch Rating-Agenturen und Aktionären müssen Daten zur Verfügung gestellt werden.

Für ihr ESG-Rating werden Unternehmen genau analysiert. Nur wenn sie nicht gegen klar definierte Ausschlusskriterien verstoßen erhalten sie ein gutes ESG-Rating und bleiben damit für ESG-Fonds investierbar. Anleger haben daher die Gewissheit, dass sie ihr Geld nicht in Unternehmen fließt, die im Geschäfte mit Kohle, Waffen oder Rüstung, Kernenergie, Gentechnik, Tabak, Pornografie oder Glücksspiel machen. Weitere wichtige Ausschlusskriterien sind Menschenrechtsverletzungen, Arbeitsrechtsverletzungen, Kinderarbeit, Korruption oder Bestechung.

Spezielle ESG-Fonds, die sich an SDGs der Vereinten Nationen orientieren und die ESG-Kriterien einhalten, bieten Anlegern die Möglichkeit, mit gutem Gewissen in Aktien zu investieren. Und das mit nachhaltigem Erfolg: ESG-Fonds haben etwa auch die massiven Kursstürze in der Corona-Krise vergleichsweise besser überstanden. Dafür gibt es zwar keine Garantie, doch etliche Indizien sprechen dafür, dass nachhaltige Investments auch krisenfester und resilienter sind.

Take Aways

Wertpapiere - Aktien, Fonds oder ETFs sind mittel- und langfristig sehr vielversprechende Möglichkeiten, um Geld anzulegen und die Zukunft vorzusorgen.

Das Risiko sollten Anleger möglichst breit streuen, indem sie ihre Portfolios diversifizieren, etwa indem sie nicht in Einzelwerte, sondern in Fonds oder ETFs investieren.

ETF-Sparpläne eignen sich besonders gut für einen risikoarmen, langfristigen Vermögensaufbau und zur Wohlstandssicherung.

Finanzprodukte die die ESG-Kriterien erfüllen garantieren, dass Investiertes Kapital nur Unternehmen zufließt, die nicht gegen Ausschlusskriterien wie Aktivitäten in der Kohleindustrie, der Waffen- oder Rüstungsindustrie, Kernenergie, Gentechnik, Tabak, Pornografie oder Glücksspiel verstoßen.