Wenn die Inflation steigt, flüchten Anleger üblicherweise in Gold. Diesmal ist das trotz Rezessionsangst anders. Weshalb das so ist, worauf es bei Investments in Gold ankommt und Prognosen für die Goldpreisentwicklung.

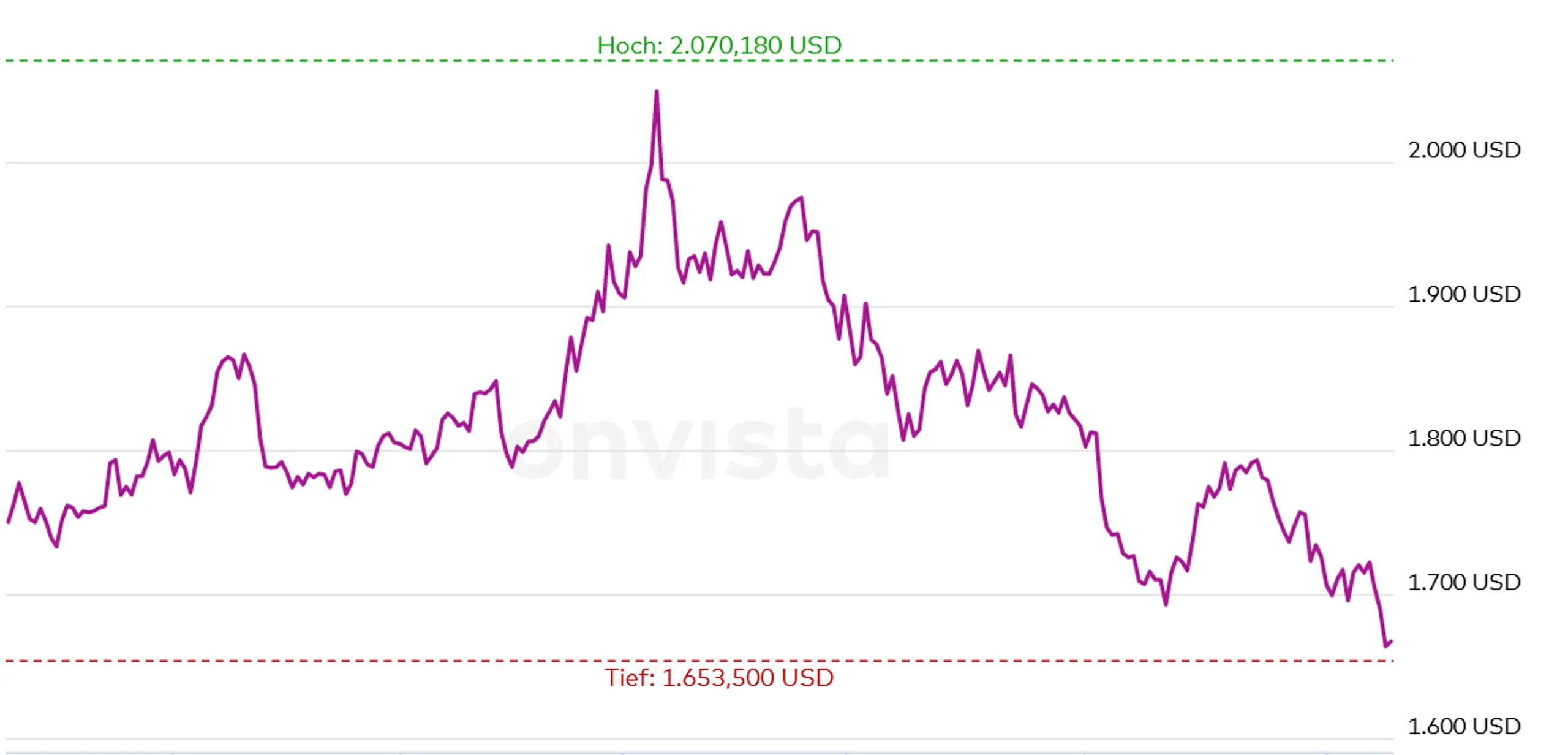

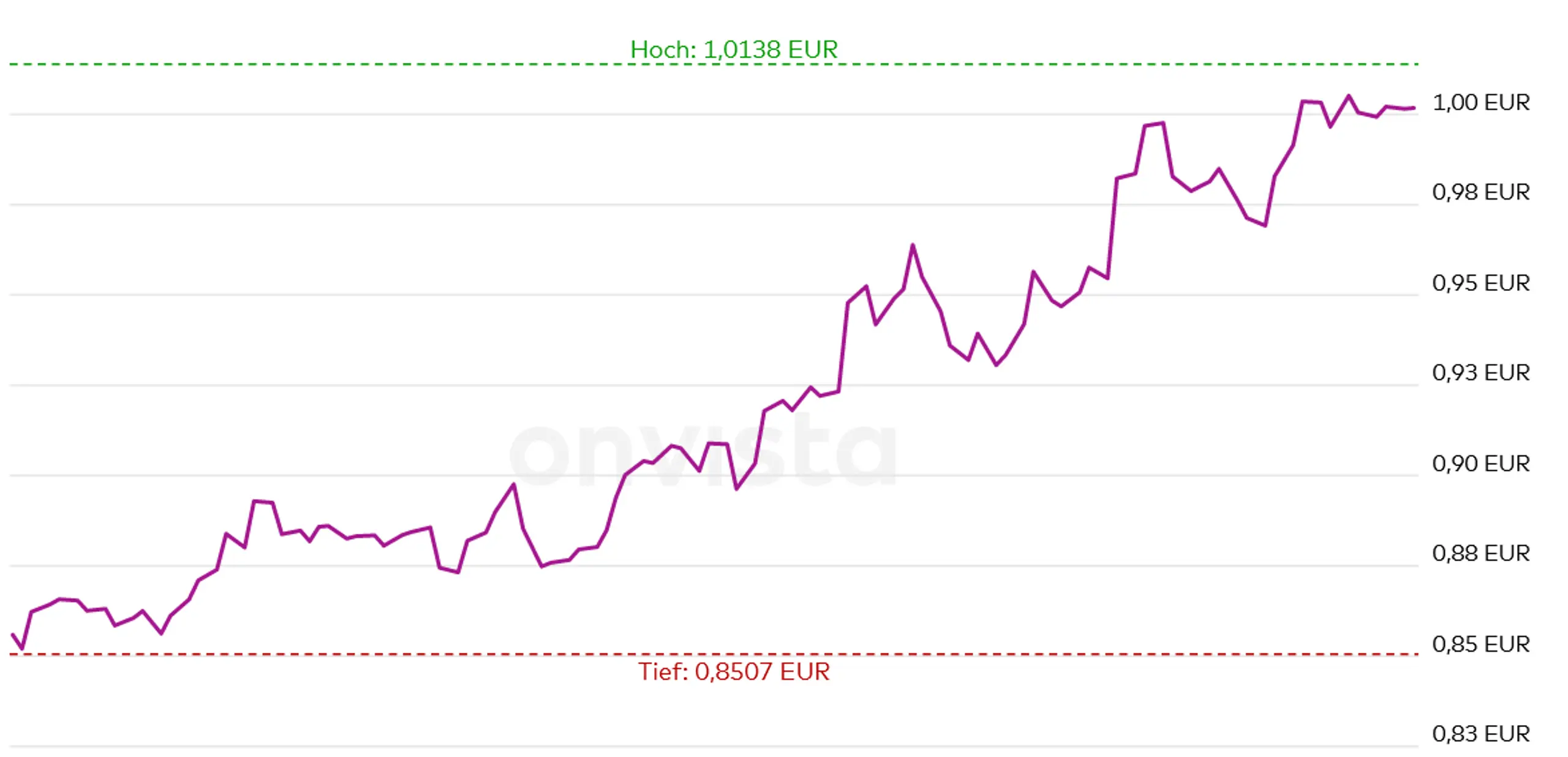

Goldpreis fällt seit Beginn des Ukraine-Krieges

Verkehrte Welt? Seit Krieg in der Ukraine herrscht, steigt die Inflation. Doch Gold, das üblicherweise als Inflationsschutz par excellence gilt, als eines der besten Investments, um sich vor der Geldentwertung zu schützen, verliert seither stetig an Wert. Im Jahresvergleich notiert Gold um mehr als sieben Prozent unter dem Vorjahresniveau.

Goldpreis: Minus 20 Prozent seit Kriegsbeginn

(auf Dollarbasis)

Seit Ausbruch des Ukraine-Krieges flüchten Anleger aus der Krisenwährung Gold.

© onvista.deGründe für den fallenden Goldkurs

Warum ist der Goldkurs in diesem Jahr gefallen? Dafür gibt es Gründe, die stärker wiegen als die Furcht vor einem Krieg. Zudem sind die Folgen des Krieges in den USA längst nicht so gravierend wie in Europa. Ängste, dass nicht genügend Strom oder Gas zur Verfügung stehen könnte, gibt es dort praktisch nicht, wenn auch in den USA die Preise ebenfalls steigen.

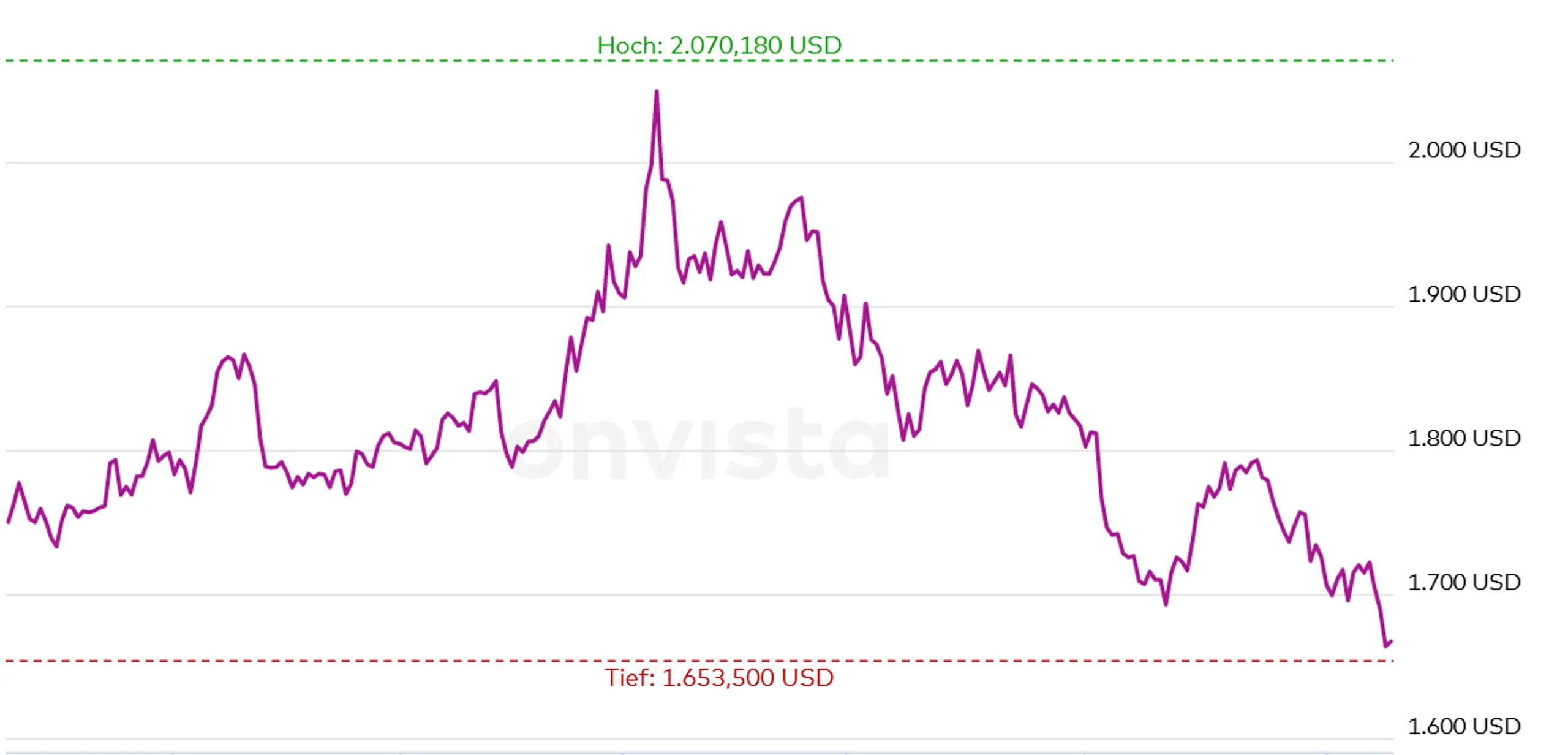

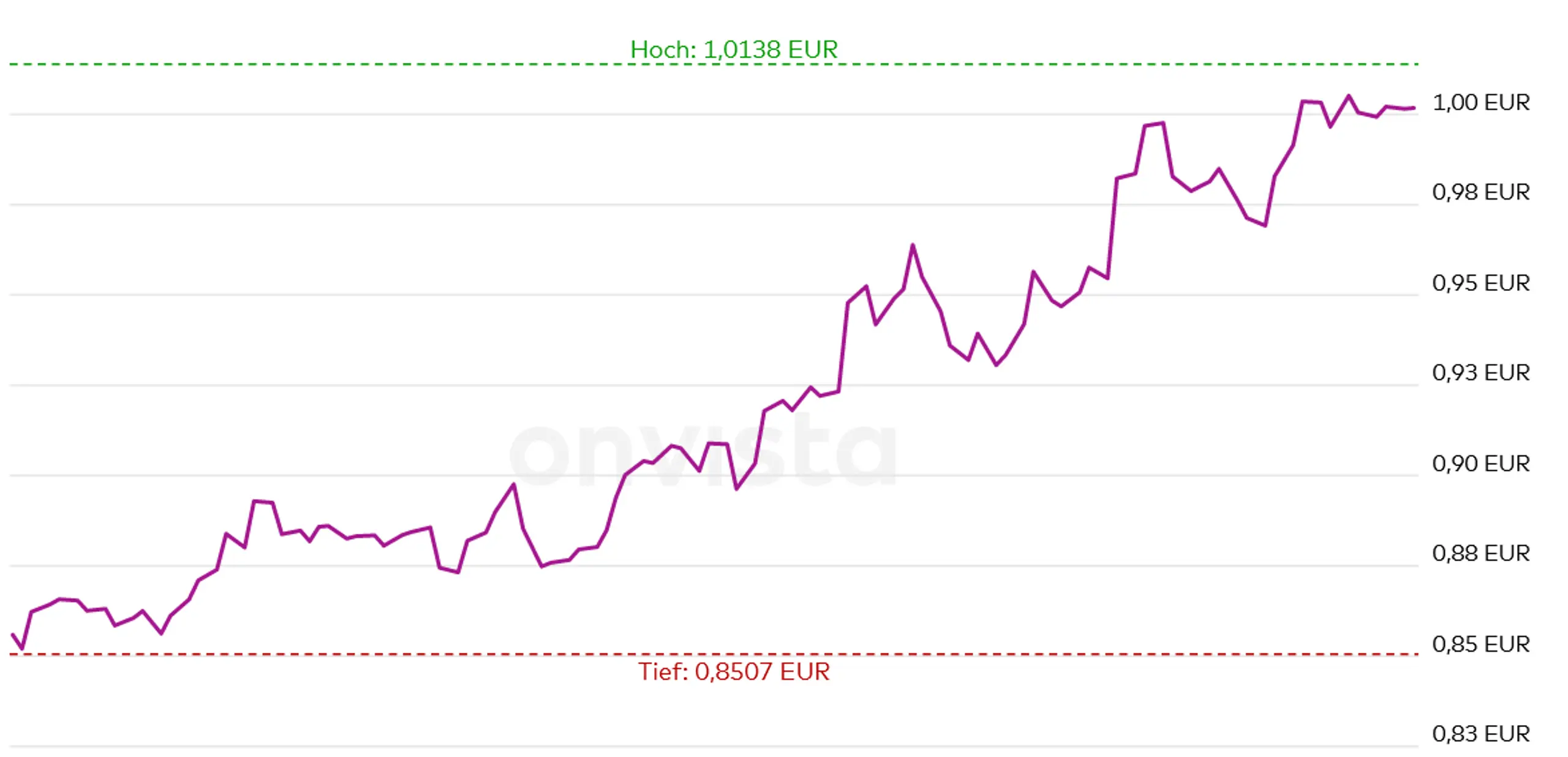

Das zieht jedoch noch einen anderen Nachteil für Goldinvestoren nach sich: Der Preis des Goldes, dieser notiert in Dollar, steigt für all jene, die nicht im Dollarraum leben - und damit sinkt die Nachfrage.

Dollar: Plus 19 Prozent in einem Jahr

Seit September 2021 kletterte der Dollar gegenüber dem Euro bis Mitte September 2022 auf eine langjähriges Rekordhoch von 1,0138 Dollar/Euro.

© onvista.deBörsen im Bärenmarkt und Gold leidet trotzdem

Aktien- und Anleihekurse sind vor allem im ersten Halbjahr 2022 deutlich gefallen. Der globale Aktienindex MSCI World verlor, in US-Dollar gerechnet, im ersten Halbjahr etwas mehr als 20 Prozent. Damit befindet sich die Börse offiziell in einem Bärenmarkt. Der Goldnachfrage konnte das jedoch nicht zu einem Aufschwung verhelfen.

Eine Ursache dafür ist: Steigende Zinsen drücken auf den Goldkurs. Da Gold keine Zinserträge abwirft, sind bei steigenden Zinsen andere Anlageformen oft attraktiver. Oder anders herum: Investments in Gold sind umso attraktiver, je weniger an anderen risikolosen Schauplätzen für Investments - wie etwa am Sparbuch - zu holen ist.

Das war in den vergangenen Jahren der Fall, doch seit März 2020 hat sich diese Situation geändert. Die US-Notenbank erhöhte als eine der ersten Notenbanken die Zinsen - der US-Leitzins stieg von 0,13 Prozent im März 2020 auf 2,28 Prozent im Juli 2022 - andere Notenbanken haben seither nachgezogen.

Zudem haben Goldinvestoren auch die Erwartungen der Zinsentwicklung im Blick. Und die dürften in nächster Zeit noch weiter steigen, sowohl in den USA als auch in Europa, wo Brüssel sich zu Leitzinsen von insgesamt 1,25 Prozent durchgerungen. So lassen steigende Zinsen und die Erwartung an weiter steigende Zinsen die Opportunitätskosten für Gold steigen.

Prognose für den Goldpreis

Dennoch könnte es mittelfristig Chancen für steigende Goldnotierungen geben. "Es ist noch klar, ob der Zinserhöhungszyklus die Inflation dämpfen oder die Wirtschaft in eine Rezession treiben wird", so Joe Foster, Goldstratege der holländischen Vermögensverwaltung VanEck. Einige Investoren spekulieren, dass sich die US-Wirtschaft bereits in einer Rezession befindet, andere erwarten, dass die Inflation zurückgehen wird.

Beide Szenarien scheinen für ein früheres Ende des Straffungszyklus der Fed zu sprechen als bisher angenommen – was VanEck als starken Katalysator für den Goldpreis ansieht. Forster: „Wir sind der Ansicht, dass die Fed die Zinserhöhungen wahrscheinlich einstellen muss, da die Wirtschaft schrumpft, aber wir glauben auch, dass ein erhebliches Risiko besteht, dass die Inflation länger als erwartet auf einem hohen Niveau bleibt."

Gold und Goldaktien sind überverkauft.

Der Investmentstratege sieht zudem ein erhebliches Risiko, dass die Inflation länger als erwartet auf einem hohen Niveau bleibt. Dies würde weiterhin zu realen Zinsverlusten führen und einen höheren Goldpreis begünstigen. Sein Resümee: "Gold und Goldaktien sind überverkauft."

Steigender Goldpreis trotz anziehender Zinsen, Börsen und Dollar

Zu den Faktoren, die den Goldkurs beeinflussen, zählt neben Zinsen und dem Dollarkurs auch die Börse. Solange an den Börsen die Möglichkeit auf schnelle Gewinne und hohe Renditen besteht, investieren Anleger ihr Geld lieber in Aktien, Anleihen und andere Finanzprodukte. Doch für all diese guten Gründe gilt aber auch: keine Entwicklung ohne Ausnahme, wie die Vergangenheit immer wieder zeigte:

Steigender Goldpreis bei steigendem Dollarkurs: In der Vergangenheit gab es mehrere Phasen, in denen der Goldpreis stark stieg, obwohl der Dollarkurs deutlich zulegte.

Steigender Goldpreis bei steigenden Börsenkursen: Es gibt ebenso viele Phasen, in denen auch die Aktienkurse und der Goldpreis parallel stiegen. Jüngstes Beispiel für einen steigenden Goldpreis bei gleichzeitigem Anstieg der Börse ist die Zeit von März bis August 2020. Was aus psychologischer Hinsicht aber nur zu verständlich ist, haben doch die Anfänge der Pandemie bei den Menschen für sehr hohe Verunsicherung gesorgt.

Steigender Goldpreis bei steigenden Zinsen: Ende der 1970er Jahre hat der Goldpreis sogar seinen größten Anstieg erlebt, als die Zinsen mit Ende der Siebzigerjahre und Anfang der 1980er-Jahre durch die Decke gingen. So überschritt 1979 der Goldpreis die 500-Dollar-Marke, am 21. Januar 1980 erreichte der Kurs 850 Dollar. Dieser Kurs wird als reales Allzeithoch des Goldkurses betrachtet. Laut US-Außenministerium kostete eine Unze Gold damals inflationsbereinigt 2.330,51 Dollar.

Es ist müßig, für eine kurzfristige Entwicklung des Goldpreises nach einer sinnvollen Erklärung zu suchen.

Bert Flossbach von der deutschen Investmentgesellschaft Flossbach von Storch, befindet es als müßig, für die immer noch kurzfristigen Kursverluste des Edelmetalls sinnvolle Erklärungen zu suchen. Die Entwicklung Goldpreises sei nämlich nicht immer nachvollziehbar. Vielfach wäre die Entwicklung auch von unterschiedlichen Ängsten getrieben.

Der Goldstandard und der Goldpreis seit seiner Aufhebung

Von 1933 bis 1971 war der Goldpreis bei 35 Dollar fixiert. Dieser Goldpreispolitik wurde als Goldstandard bezeichnet. Dieser Preis war einfach zu halten, solange der Großteil des Goldbestandes in den USA lagerte. So befanden sich bis 1944 rund 70 Prozent der Goldbestände in den Vereinigten Staaten. Doch der Dollar wurde immer mehr zur Weltleitwährung. In den folgenden Jahrzehnten konnten Dollarreserven aller Länder gegen Gold eingetauscht werden.

Gegen Ende der 1950er-Jahre wurde der feste Wechselkurs zum Problem. Es gab weltweit große Bestände von Dollar, aber nicht genug Gold, um es eintauschen zu können. Damit war der fixe Goldpreis nicht mehr aufrecht zu erhalten. Stattdessen wurden flexible Wechselkurse eingeführt und der Goldpreis vom Dollar entkoppelt – es war der Grundstein für die Goldpreisentwicklung bis heute.

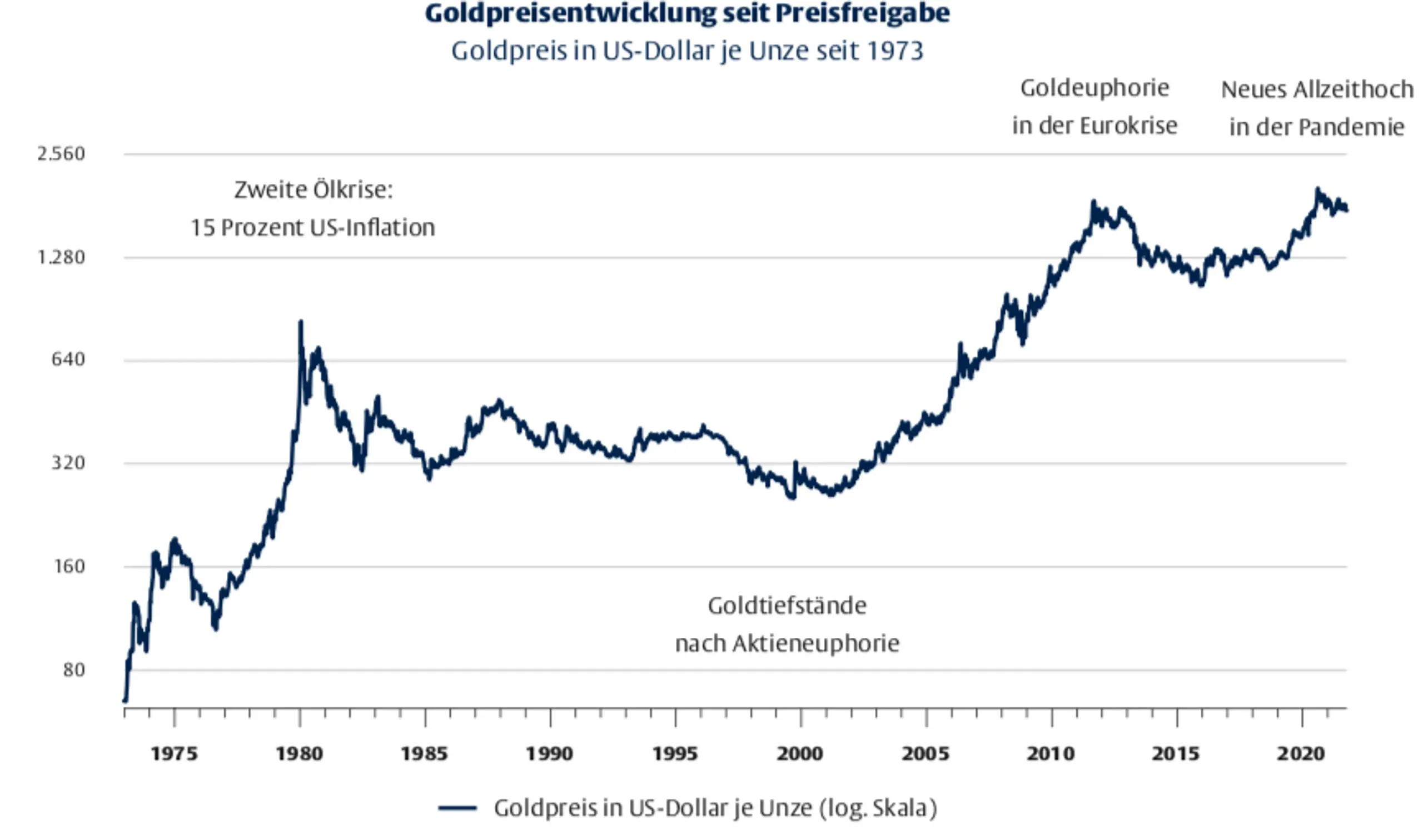

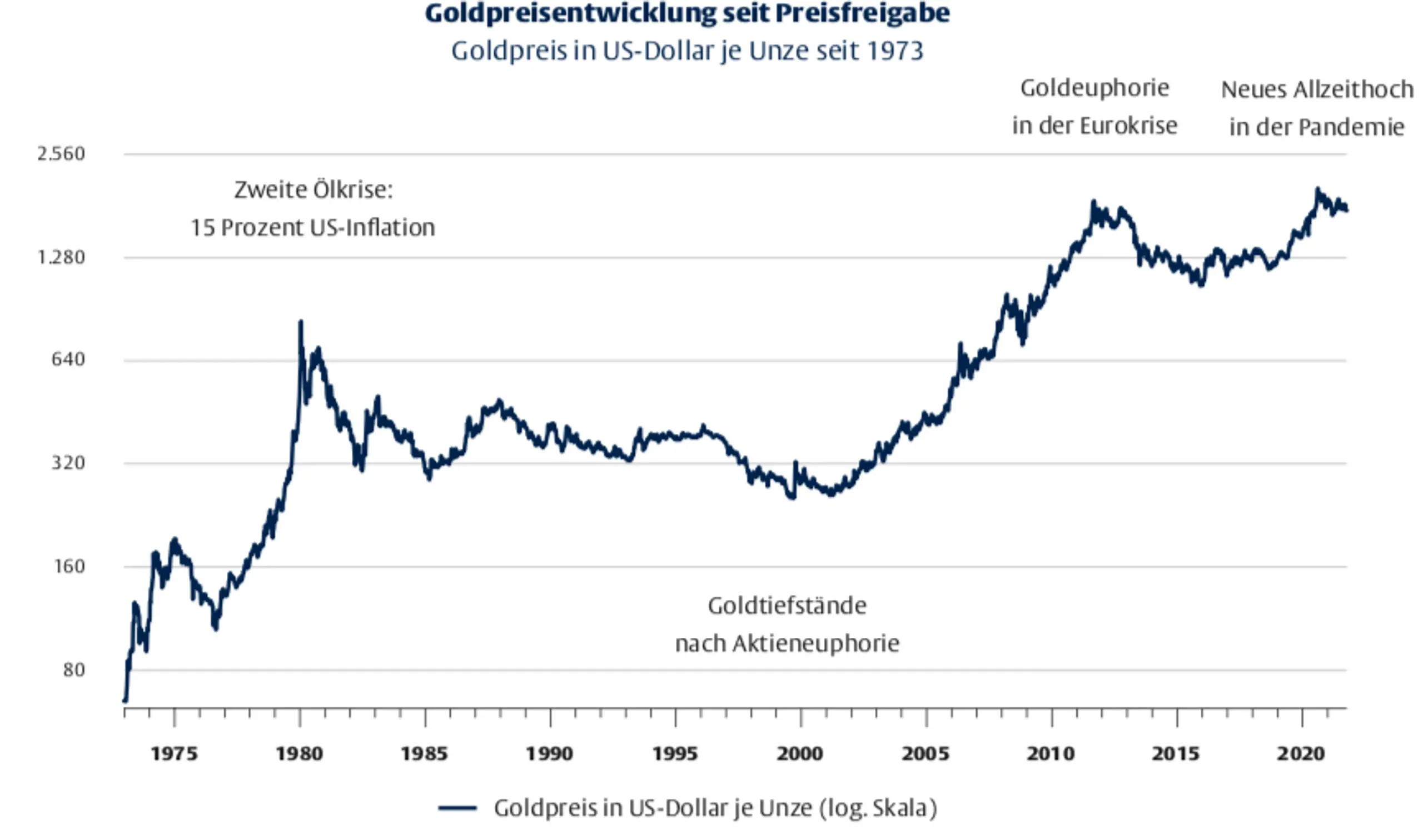

Goldpreisentwicklung seit der Preisfreigabe 1973

Anfang der 1970er Jahre wurde die Fixierung des Goldpreises auf 35 Dollar aufgehoben. Die Kursentwicklung wurde seither von unterschiedlichen Faktoren getrieben. Der Goldpreis ist in Dollar je Unze angegeben.

© Flossbach von Storch1970er: Ölpreisembargo und hohe Inflation befeuerten Goldpreis

Nach dem Ende des Goldstandards wurde der Goldpreis im Jahr 1973 endgültig freigegeben und stieg in kurzer Zeit auf über 100 Dollar. Das Ölembargo nach dem Jom-Kippur-Krieg führte zu einem sprunghaften Anstieg des Ölpreises und der Inflation. Auch der Goldpreis schlug aus und stieg kurzfristig auf rund 180 Dollar, fiel dann aber wieder auf gut 100 Dollar.

In der zweiten Ölkrise Ende der Siebzigerjahre stieg die Inflation in den USA auf 15 Prozent. Damals waren die Ursachen für die Preisexplosion in der besonders dramatischen Lage der Wirtschaft begründet. Die Börsen brachen ein, viele Volkswirtschaften stagnierten. Was die Lage für die Menschen besonders verschärfte: Es kam im Gegensatz zu bisher zu einer Massenarbeitslosigkeit. Millionen von Menschen waren binnen zwei Jahren ihre Jobs los.

1980: Zinsanstieg ließ Goldpreis fallen

Die Anleger befürchteten damals, dass die Inflation aus dem Ruder laufen könnte und kauften lieber Gold als Anleihen, obwohl deren Renditen bei über zehn Prozent lagen.

Anfang 1980 erreichte der Goldpreis dann ein Rekordhoch von 850 Dollar. Kurz darauf trat US-Notenbankchef Paul Volcker an, um die Inflation einzudämmen und erhöhte den Leitzins auf heute unvorstellbare 20 Prozent. Zwar kritisierten viele, dass die Zinserhöhung viel zu spät gekommen sei, die Maßnahme wirkte aber letztlich doch. Die Inflation fiel, und damit auch der Goldpreis. Es dauerte 28 Jahre, bis Gold das Rekordniveau von Januar 1980 wieder erreichen konnte.

Eurokrise brachte Goldpreis-Rekord von 1.900 Dollar

Die Finanzkrise 2008 führte trotz umfassender Geldschöpfung der Notenbanken nicht zu einer hohen Inflation. Denn die Banken konnten dennoch lange nicht mehr Kredite vergeben, womit nicht mehr Geld in die Realwirtschaft gelangte. Vielmehr floss das Geld an die Börse. Die Inflationssorgen im Zuge der Eurokrise, die den Goldpreis 2011 auf den neuen Rekordwert von 1.900 Dollar steigen ließen, erwiesen sich jedoch als unbegründet, so dass er bis 2015 wieder auf 1.053 Dollar zurück ging.

Seit 2020: Starkes Auf und Ab des Goldkurses

Im Zuge der Corona-Pandemie brachten die Rettungsmaßnahmen der Regierungen und Notenbanken erneut viel Geld unters Volk, was sich auch in einem deutlichen Anstieg der Geldmenge M2* niederschlug. Gleichzeitig stiegen auch die Inflationserwartungen und mit etwas Verzögerung in diesem Jahr auch die Inflation. Bereits im August 2020 erreichte der Goldpreis im August 2020 ein neues Rekordhoch von 2.063 Dollar. Seither ist der Kurs bis September 2022 wieder um fast 20 Prozent gefallen, seit März 2022 besonders stark.

* Die Geldmenge M2 entspricht dem Bargeldumlauf bei Nichtbanken (also ohne Kassenbestände der Geschäftsbanken) plus Sichteinlagen der Nichtbanken zuzüglich der Einlagen mit vereinbarter Laufzeit bis zu zwei Jahren und Einlagen mit gesetzlicher Kündigungsfrist bis zu drei Monaten.

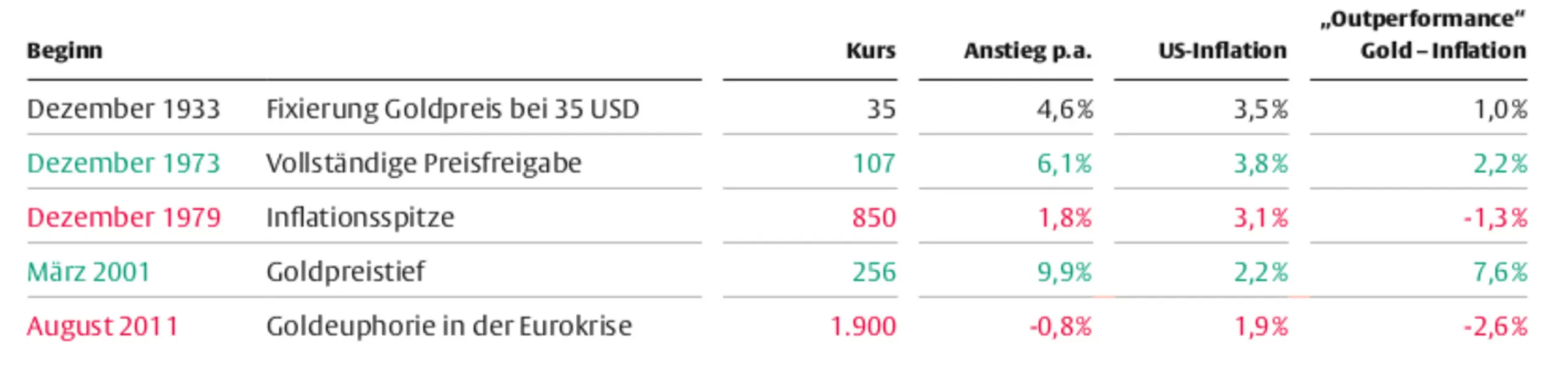

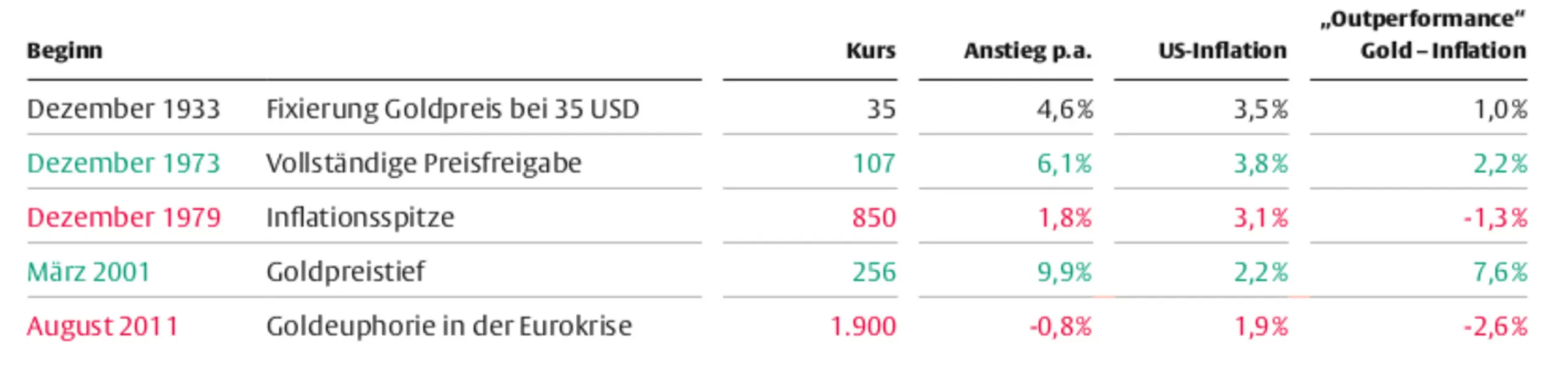

Gold: Langfristiger Ausgleich der Geldentwertung

Langfristig besteht der „Ertrag“ des zinslosen Edelmetalls darin, mindestens die jährliche Geldentwertung auszugleichen. Zwischenzeitlich steigt und fällt der Goldpreis einmal stärker, einmal weniger stark als die Inflationsrate.

Ob der Goldpreis der Inflationsentwicklung vorauseilt ist oder ihr hinterherhinkt, das hängt auch historisch gesehen vom Betrachtungszeitraum ab. Seit Ende 1973 ist der Goldkurs um 6,1 Prozent jährlich gestiegen. Und damit um zwei Prozentpunkte stärker als die Inflation. Die „Outperformance“ von Gold wird auf den zunehmenden Wohlstand in den Schwellenländern zurückgeführt, deren Bürger erst in den vergangenen Jahrzehnten Gold in nennenswertem Umfang kaufen konnten bzw. durften.

Outperformance von Gold gegenüber der Inflation

Die Goldpreisentwicklung für verschiedene Zeiträume, jeweils bis heute , bezogen auf den aktuellen Goldkurs von 1.760 Dollar je Unze.

© Flossbach von StorchDass aktuell auch die Goldproduzenten unter der hohen Inflation leiden ist eine kleine Ironie am Rande. Schließlich steigt in derartigen Szenarien üblicherweise die Nachfrage nach dem Edelmetall. Zusätzlich zum seit Monaten fallenden Goldpreis bekommen allerdings auch die Goldproduzenten die steigenden Kosten für Energie, Material und Personal zu spüren. Dadurch sind in den vergangenen Monaten auch die Aktienkurse der Goldproduzenten wie Barrick Gold stark unter Druck gekommen.

Barrick Gold: Minus 30 Prozent in sechs Monaten

Die Aktie von Barrick Gold, dem zweitgrößten Goldproduzenten der Welt, hat im vergangenen halben Jahr ein Drittel ihres Werts verloren.

© onvista.deAnleger müssen sich davon dennoch nicht wirklich abschrecken lassen, den zumindest sind die Bilanzen der großen Goldproduzenten der Welt aufgrund der hohen Cashflows der vergangenen Jahre inzwischen nahezu schuldenfrei. Zudem reicht das derzeitige Goldpreisniveau immer noch für auskömmliche Gewinne und attraktive Dividenden.