Die Hoffnung an den Börsen ist geplatzt. Neue geopolitische Spannungen und weiterhin hohe Zinsen bringen Unruhe in die Märkte. Die Wall-Street-Größen Warren Buffet, Cathie Wood und Sonja Laud zeigen, mit welchen Anleihen und Aktien sie ihre Depots jetzt umschichten.

Drei Investment-Experten, wie sie unterschiedlicher nicht sein können:

Welche Auswirkungen hat der Krieg im Nahen Osten? Wie reagieren die Märkte auf die neue Zinsstrategie? Ist bei allen Aktien der Aufschwung gestoppt oder betrifft es nur einige Branchen? Soll man nun endgültig vermehrt in Anleihen investieren? Zieht eine drohende Immobilienkrise in den USA die Märkte noch weiter hinunter? Und: Wann geht es an den Börsen wieder bergauf?

Drei Wall-Street-Größen geben jeweils auf ihre Art Antworten auf diese Fragen, die Privatanleger jetzt am meisten bewegen.

WARREN BUFFET, der knorrige Altmeister und wohl berühmteste bekennende Value Investor mit seinen markigen Sprüchen à la: "Investiere nie in ein Unternehmen, dessen Geschäft du nicht verstehst".

Verwaltetes Vermögen: 1,04 Billionen US-Dollar.

SONJAU LAUD, LGIM-Chefanlage-Strategin, verwaltet so viel Geld wie keine andere Frau der Welt. Zu den Kunden der globalen Vermögensverwaltungsgesellschaft zählen unter anderen Pensionskassen und Staatsfonds.

Verwaltetes Vermögen: 1,47 Billionen US-Dollar.

CATHIE WOOD, der Rising Star der Tech-Branche, groß geworden mit ihrem ARK Innovation ETF durch den Boom der Tech-Aktien während der Pandemie. Dann kam ein steiler Absturz, gefolgt von einer neuerlichen Erholung.

Verwaltetes Vermögen: 14,11 Milliarden US-Dollar.

Zinsschock

Bis vor zwei Wochen war die Börsenwelt noch heil. Rezessionsängste dies- und jenseits des Atlantiks schienen überwunden. Die Inflation bewegte sich nach unten. Der erwarteten Abflachung der Zinskurve stand nichts mehr im Wege. Investoren fassten immer mehr Zuversicht. Und die Kurse stiegen wieder. Doch dann kam der 20. September. Die US Notenbank Fed sah wie erwartet von einer weiteren Zinserhöhung ab. Sie beließ dieZinsen in der Spanne von 5,25 bis 5,5 Prozent.

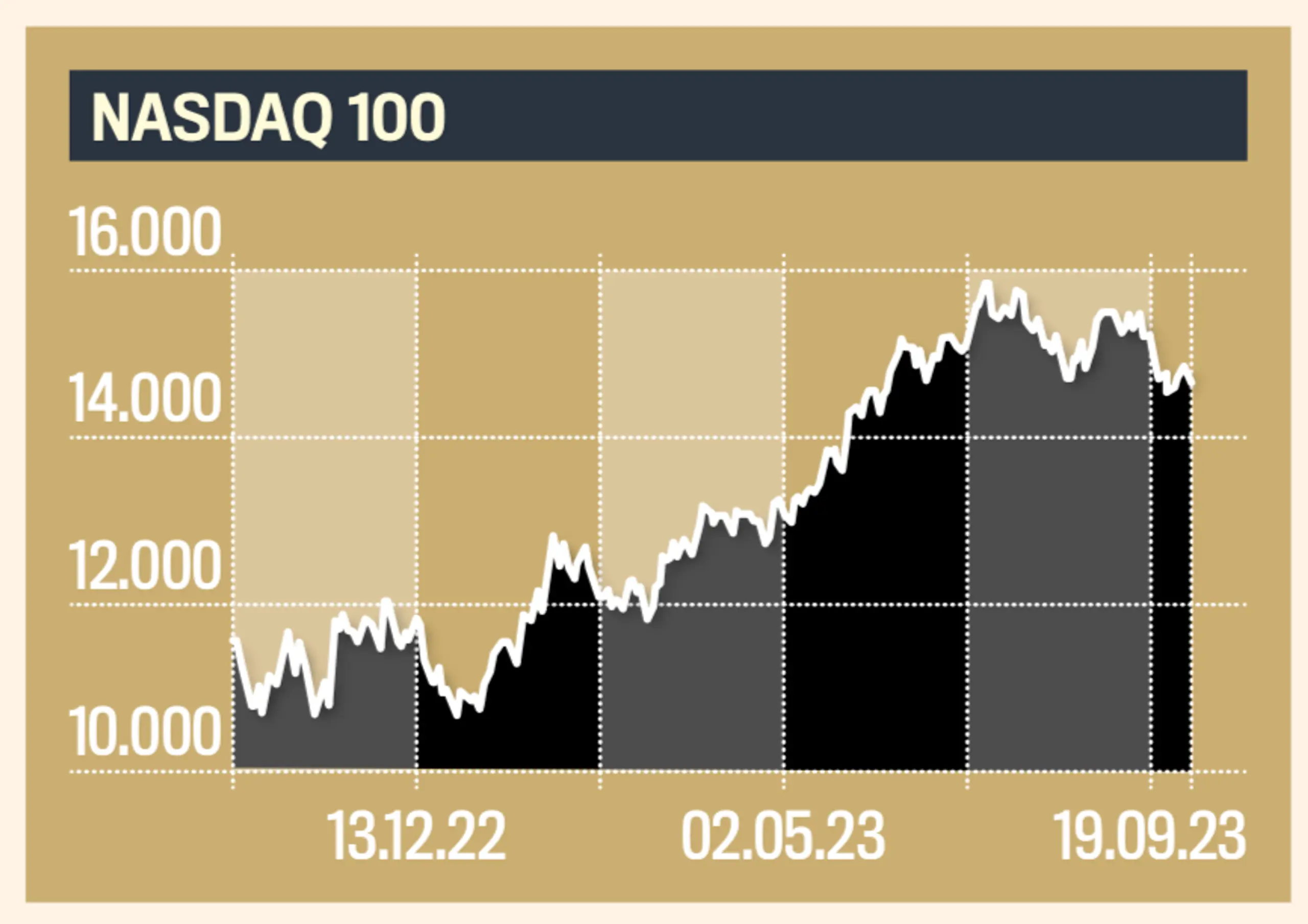

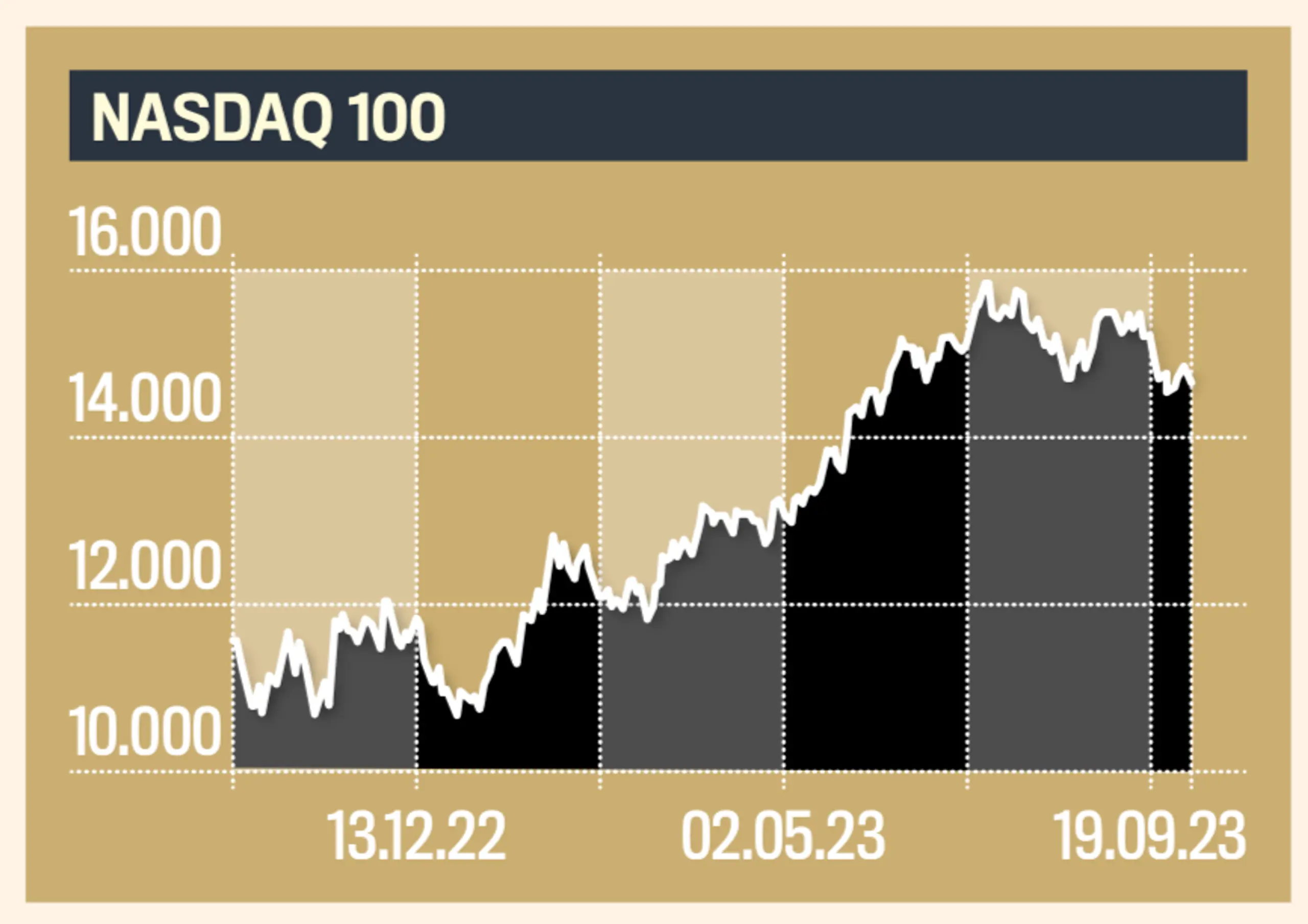

Dann allerdings sprach Fed-Chef Jerome Powell die folgenschweren Worte: "Wir sind aber bereit, die Zinsen, falls nötig, noch weiter anzuheben." Die Hoffnungen der Investoren auf künftige Zinssenkungen waren mit einem Schlag geplatzt. Die Kurse brachen auf breiter Front ein. Die Technologiebörse Nasdaq gab von ihrem Zugewinn von 36 Prozent in einem Jahr zwölf Prozent ab. Beim Dow Jones betrug das Minus acht Prozent. Und das Ende des Abwärtstrends ist noch nicht absehbar. Denn das Vertrauen des Smart Moneys in die künftige Entwicklung der Börsen ist zurzeit verpufft.

Die zinssensiblen Technologieaktien hat die Fed-Ankündigung am stärksten getroffen. Die Nasdaq gab in wenigen Tagen zwölf Prozent von ihrem Kursgewinn ab.

© Finanzen.atDer Grund für die unerwartete Haltung der Fed: Die Wirtschaftsdaten in den USA sind bereits zu robust. Um den Preisauftrieb zu bekämpfen, sind weitere Zinsanhebungen also durchaus möglich. Das bestätigt auch die Zahl der offenen Stellen in den USA. Der Arbeitsmarkt hat sich deutlich erholt. Raphael Schicho, Analyst bei Raiffeisen Research, meint dazu: "Die neuen Zahlen passen in das aktuell trübe Bild der Märkte und bestätigen, dass Anleger nicht zu bald mit einer Zinssenkung rechnen sollten. Das 'Higher for Longer'- Narrativ ist weiterhin die klare Ansage der Fed."

Die US-Wirtschaftsdaten zeigen, dass Anleger nicht zu bald mit einer Zinssenkung rechnen sollten.

Und es könnte noch schlimmer kommen: Institutionelle Investoren sehen eine 45-prozentige Wahrscheinlichkeit, dass die US-Währungshüter die Zinsen heuer noch einmal erhöhen. Die Kämpfe in Israel bringen zusätzliche Unsicherheiten. Geopolitische Krisen im Nahen Osten führen zu steigenden Ölpreisen und fallenden Aktienkursen. Oft sind derartige Turbulenzen auch Kaufgelegenheiten für Aktien. Das wird davon abhängen, wie sich die Lage im Nahen Osten entwickelt.

Anleihenboom

Die Aussicht auf anhaltend hohe Zinsen treibt jedenfalls die Anleiherenditen dies- und vor allem jenseits des Atlantiks in die Höhe. Was den Aktienmärkten spürbar zusetzt. Raiffeisen-Analyst Schicho: "Die Börsen werden jetzt von der starken Gravitationskraft der Anleihenmärkte nach unten gezogen."

Die Rendite von einjährigen US-Staatsanleihen ist auf 5,5 Prozent gestiegen. Die für dreijährige US-Treasury-Bills liegt auch noch bei knapp fünf Prozent. Und für fünf Jahre zahlt die USA ihren Geldgebern immer noch 4,8 Prozent. Das ist das höchste Niveau seit Mai 2011. Im Februar 2022 lag die Rendite noch im negativen Bereich. Und für US-Bonds mit einer Laufzeit von zehn Jahren betragen die Renditen wieder fünf Prozent. Das heißt: US-Staatsanleihen bieten eine sichere Real-Verzinsung, wenn sich die Zinslandschaft in zwei Jahren doch wieder auf zwei Prozent begibt. Und das vermiest Aktienhändlern die Stimmung.

Vielleicht sollten die Notenbanken die Zinsen senken, bevor es zu spät ist.

Auch in Europa. Der DAX hat seit seinem Hoch im Juli bereits neun Prozent eingebüßt. Zum einen, weil die Impulse aus dem Ausland fehlen. Schließlich sind mehr als die Hälfte aller DAX-Werte in ausländischer Hand. Und zum anderen werden die Zinsen auch hier zu einem immer größeren Spielverderber für Aktienmärkte. Investoren werfen derzeit Papiere aus ihren Depots und kaufen Anleihen. Die Rendite der zehnjährigen Bundesanleihe steht bei drei Prozent, ein neues Zwölfjahreshoch.

Unter den Aktien-Investoren mehren sich daher die warnenden Stimmen. Chris Iggo, Chefanalyst bei AXA Investmentmanagers, ist eine davon: "Die Marktentwicklung zeigt, dass es nicht zum Besten steht und die Geldpolitik die Wende einläuten muss. Vielleicht sollten die Notenbanken die Zinsen senken, bevor es zu spät ist. Ich fürchte, dass Anleger umso mehr verlieren, je länger alles so bleibt, wie es ist."

Einbruch

Denn selbst wenn die allgemeinen Wirtschaftsdaten in den USA, aber auch in Europa in Summe Positives vermitteln, geraten Teile der Realwirtschaft durch das hohe Zinsniveau unter Druck. Ein Risikofaktor für die Konjunktur ist dabei der private Konsum. Die restriktive Geldpolitik und die seit 18 Monaten steigenden Leitzinsen zeigen bei den Konsumenten immer stärker Wirkung. Die Verschuldung der privaten Haushalte in den USA und Europa steigt massiv an. Gleichzeitig sind in den USA die Überschussersparnisse aus den Pandemie-Hilfsprogrammen mittlerweile ausgegeben und in Europa sinkt die Sparquote rapide. Das heißt, der private Konsum fällt in nächster Zeit als Stütze für die Konjunktur weg.

Am schwersten lasten die hohen Zinsen aber auf dem Immobilienmarkt, vor allem in den USA. Der Leerstand bei Gewerbeimmobilien ist hier extrem hoch. Der Trend zum Homeoffice sowie schlechte wirtschaftliche Rahmenbedingungen haben zu einem Rückgang der Bürovermietungen geführt. Mit einer Leerstandsquote von fast 20 Prozent sind in den USA weltweit am meisten Büroflächen unbelegt. Die Büropreise in den USA stehen daher vor einem Absturz, und der gewerbliche Immobilienmarkt steht vor mindestens weiteren neun Monaten des Rückgangs, so die jüngste Umfrage von Bloomberg. Viele befürchten einen neuerlichen Crash.

Hoffnung

Die Schwächephase an den Börsen, so sind sich Experten einig, wird noch bis ins zweite Halbjahr 2024 andauern. Anleger können nun das aktuelle Motto vieler Wall-Street-Investoren befolgen: Buy a T-Bill and chill. Also kaufe Staatsanleihen und sei entspannt. Oder jenes von Warren Buffett: Sei vorsichtig, wenn andere gierig sind – aber sei gierig, wenn andere vorsichtig sind.

Das Orakel von Omaha und seine großen Konkurrenten wie die Aunt Cathie genannte Cathie Wood sind jedenfalls bereits auf der Käuferseite. Zumindest bei ausgesuchten Werten. Billion-Dollar-Lady Sonja Laud hingegen gibt sich vorsichtig und rät, das Portfolio jetzt umzustrukturieren.

Natürlich kann keiner der drei individuellen Investmentansätzen die alleinige Lösung für die aktuelle schwierige Marktlage liefern. Jeder der drei Investmentprofis hat einen eigenen Zugang, wie er diese Krisenzeit bewältigt. Aber genau das macht die drei so interessant, wenn man seine persönliche Anlagestrategie finden will. Denn wenn man sich das Beste von jedem dieser drei Investmentprofis heraus pickt, kann man in Zeiten wie diesen sein eigenes Portfolio wieder auf Gewinn ausrichten.

Der Artikel ist in der trend. PREMIUM Ausgabe vom 13.10. 2023 erschienen.