ESG-ASPEKTE beeinflussen immer öfter die Due Diligence und Vertragsgestaltung von M&A-Deals. Da fällt es nicht so auf, dass der Markt zusammenbricht.

Es war wohl einer der langwierigsten und politisch umstrittensten Deals, die Österreich seit Langem gesehen hat. Anfang Juli gab es aber dann doch endgültig grünes Licht für den Kauf der Düngersparte der heimischen Borealis durch die tschechische Firma Agrofert. Kaufpreis: 810 Millionen Euro. Dem vorangegangen waren Debatten bis in die höchste politische Ebene, ob es sichÖsterreich leisten könne, wichtige Infrastruktur ins Ausland abzuverkaufen, zumal die Düngemittelsparte für die Borealis, eine Tochter der teilstaatlichen OMV, ein gutes Geschäft war. Man wolle sich künftig auf die Produktion nachhaltiger Produkte sowie auf die Kreislaufwirtschaft konzentrieren, lautete das Argument des Borealis-Managements. Eine Transaktion also, deren Motivation vorwiegend aus Nachhaltigkeitsgründen erfolgte.

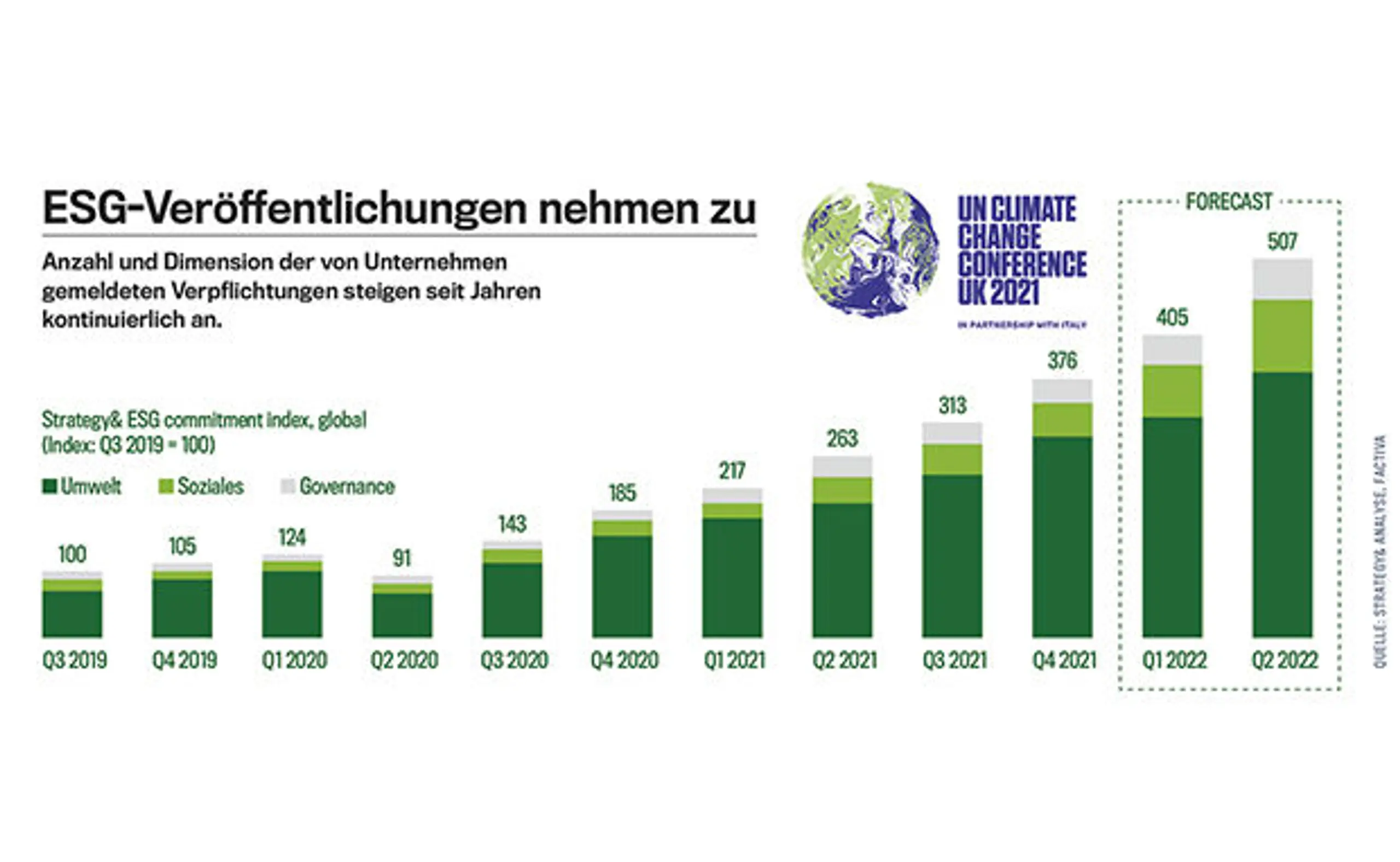

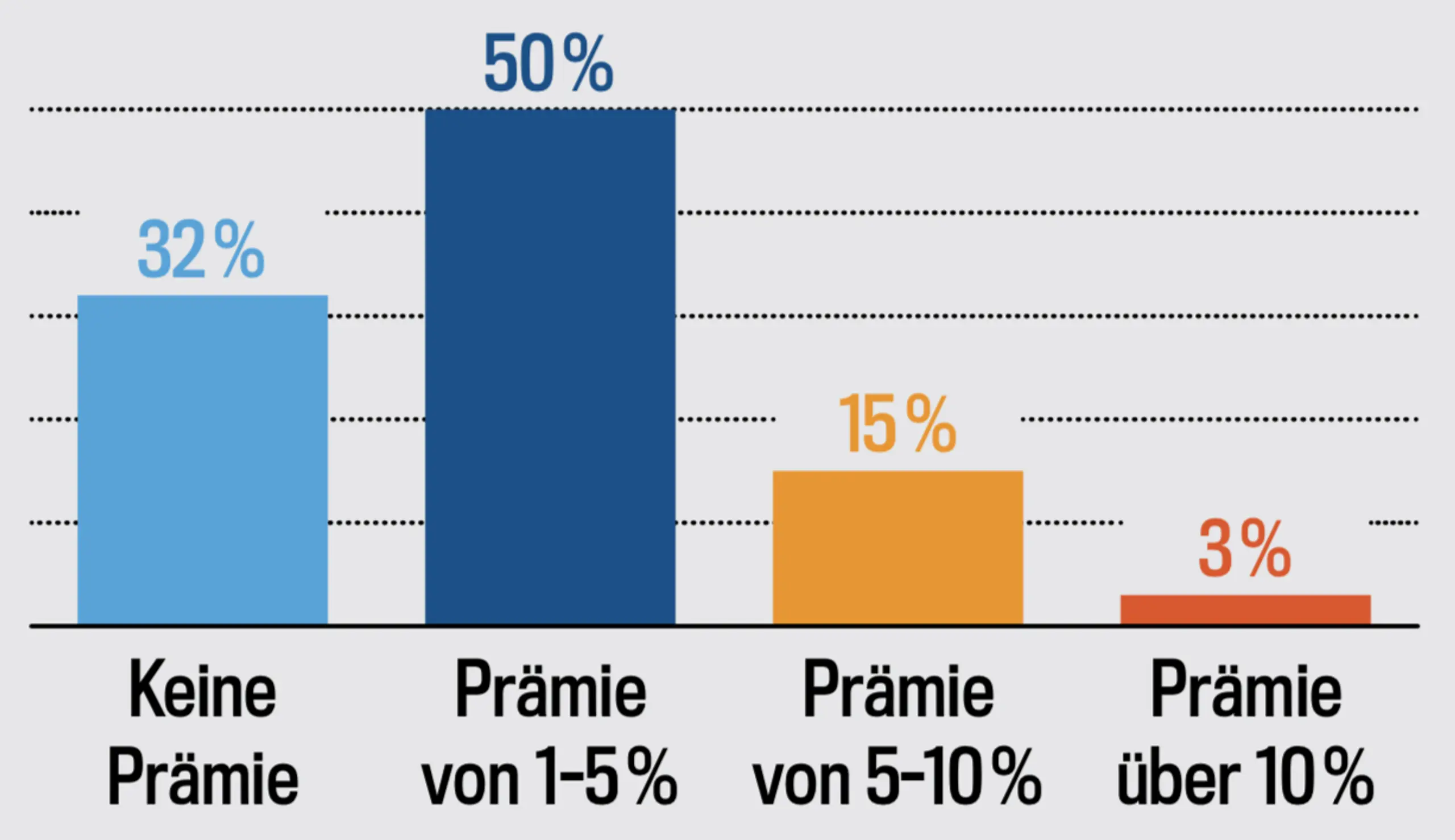

Wie sehr ESG-Aspekte (Environmental, Social, Governance) inzwischen den weltweiten M&A-Markt beeinflussen, belegen zahlreiche Umfragen der großen Berater. Laut KPMG sind 62 Prozent aller befragten US-Investoren und sogar 68 Prozent aller europäischen Käufer bereit, eine Prämie zu bezahlen, wenn das Kaufobjekt entsprechende ESG-Standards erfüllt (siehe Grafik unten). Unternehmen, die Vorreiter in Sachen ESG sind, gelten in Investorenkreisen mittlerweile als besonders interessante Kaufobjekte. Umgekehrt können aber auch mangelnde ESG-Standards einen Deal zum Scheitern bringen. 50 Prozent der von KPMG befragten europäischen Unternehmen gaben an, dass ihnen das während eines Due-Diligence-Prozesses bereits passiert ist. Nur insgesamt zwölf Prozent der Befragten sagten, ESG spiele bei M&A-Aktivitäten kaum eine bis gar keine Rolle.

Die Hälfte der Käufer will bis zu fünf Prozent mehr bezahlen, wenn das Kaufobjekt in Sachen ESG gut aufgestellt ist.

© KPMG EMA Due Diligence StudyESG als Treiber

"Als Investor kommt man um das Thema ESG gar nicht mehr herum", berichtet Farid Sigari-Majd, Partner in der Kanzlei Freshfields, die auch Borealis beim Verkauf an Agrofert rechtlich beraten hat. "ESG-Aspekte bestimmen inzwischen sehr viele Kaufentscheidungen", weiß Sigari-Majd. Und auch auf Verkäuferseite wird die Thematik immer wichtiger: "Immer mehr fragen sich: 'Wie strukturiere ich das potenzielle Kaufobjekt ESG-konform um, um es attraktiver zu machen?'"

Auch Carve-outs, also Ausgliederungen der "bösen" Unternehmensteile, finden in diesen Überlegungen eine Berücksichtigung. Eine Umfrage von Deloitte hat etwa ergeben, dass 86 Prozent der befragten Unternehmer bereit wären, Unternehmensteile abzustoßen, um ihr ESG-Profil zu schärfen. Dabei spielen neben Regularien wie etwa der EU-Lieferketten-Richtlinie auch softe Themen eine Rolle, berichtet Kollegin Dora Rendessy, ESG-Expertin bei Freshfields: "Bei der Due Diligence haben ESG-Aspekte auch im Bereich Social und Governance an Bedeutung gewonnen. Die Prüfungen sind sicher umfangreicher geworden." Auch Wellbeing der Mitarbeiter kann da eine Rolle spielen. Interviews mit einzelnen Mitarbeitern im Vorfeld einer Transaktion wären keine Seltenheit mehr.

ESG-Aspekte bestimmen inzwischen sehr viele Kaufentscheidungen.

Gekommen, um zu bleiben

Dass diese ESG-Welle nur eine vorübergehende ist und verkaufswillige Unternehmen diese durchtauchen, glaubt Rechtsanwalt Martin Brodey, Dorda, nicht: "Das wäre widersinnig, denn das EU-Regelwerk in dem Bereich wird immer mehr und mehr." ESG ist also gekommen, um zu bleiben, so Brodey. Diese Erkenntnis kommt, so der Anwalt, allmählich auch bei kleineren Unternehmen an. In der Due Diligence nimmt ESG immer mehr Raum ein, berichtet Brodey. Auch nach der Due Diligence ist das Thema längst noch nicht vorbei. Bei den Vertragsverhandlungen schlagen sich ESG-Aspekte dann in "handfesten Haftungsthemen" nieder, erläutert der M&A-Experte von Dorda. Die Käufer wollen sich so etwa gegen Greenwashing absichern.

CHRISTIAN HERBST (l.) Partner bei Schönherr bleibt für Österreich optimistisch. Im großvolumigen M&A-Businesskonnte er bislang noch keine große Delle feststellen.

FARID SIGARI-MAJD Partner und DORA RENDESSY (Associate) von Freshfields stellen gravierende Änderungen durch ESG im M&A-Geschäft fest. Sowohl Käufer als auch Verkäufer denken um.

MARTIN BRODEY (r.) Partner bei Dora hat immer mehr mit strukturellen Bereinigungen in Unternehmen zu tun. "Carve-outs" aus ESG-Gründen sind auch immer öfter darunter.

Christian Herbst, Partner der Kanzlei Schönherr und seit Jahren bei den großen M&A-Deals des Landes mit dabei, bremst die ESG-Euphorie hingegen ein wenig. "Man muss die Kirche im Dorf lassen. Das Thema ist stark industrieabhängig und wird in manchen Branchen erst nach und nach zum Standard." Er verweist auf eine kürzlich veröffentlichte M&A-Studie der Kanzlei CMS, aus der hervorgeht, dass zuletzt bei nur 33 Prozent der 500 ausgewerteten Transaktionen ESG in der Due Diligence eine entscheidende Rolle spielte und auf 45 Prozent der Transaktionsdokumente Einfluss hatte. "Ja, es spielt eine Rolle, aber immer noch relativ eingeschränkt", so Herbst. Am häufigsten komme ihm das Thema im Finanzsektor unter. An diesen hat ja auch die EU mit ihrem Green Deal angeknüpft, um Druck auf die anderen Unternehmen auszuüben.

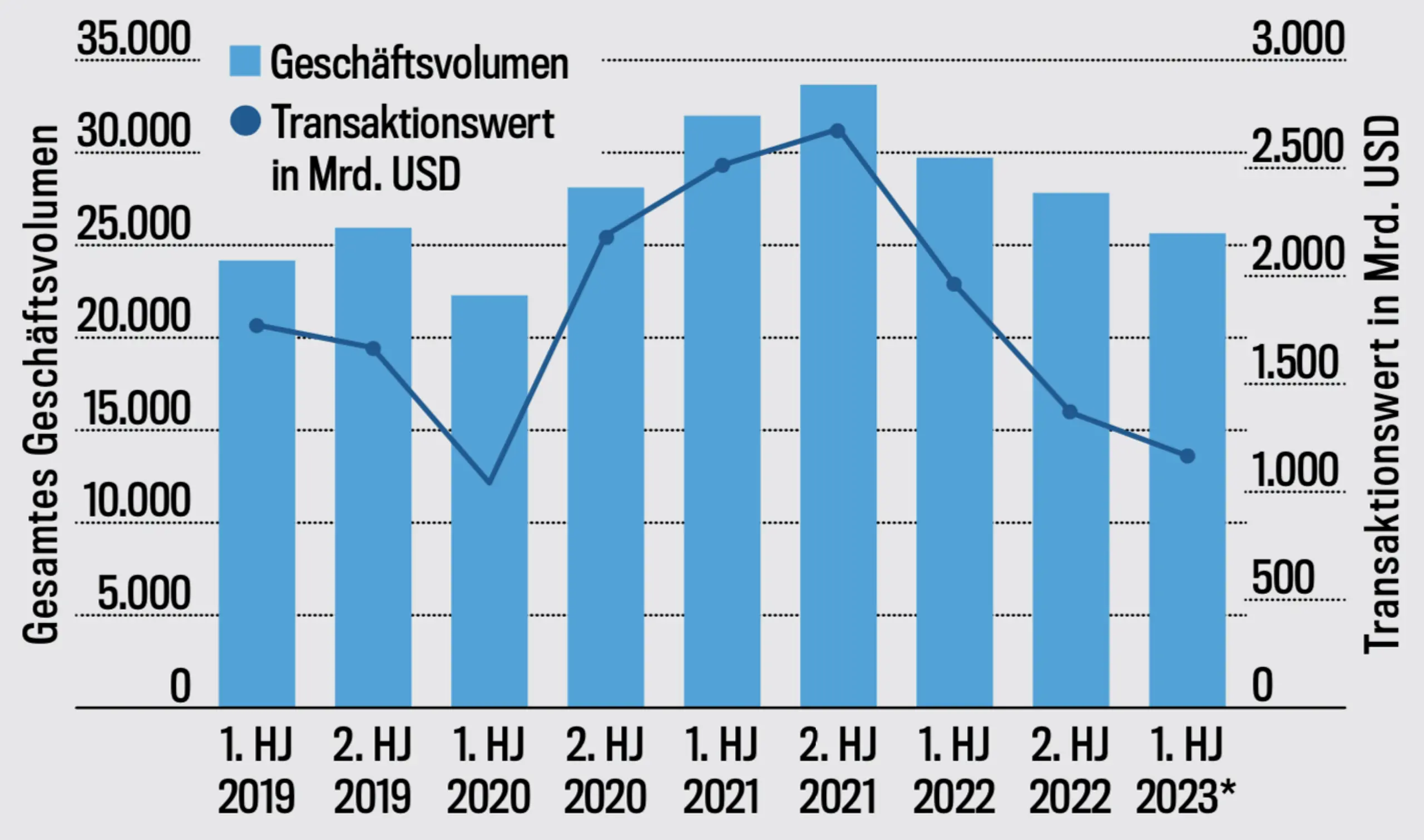

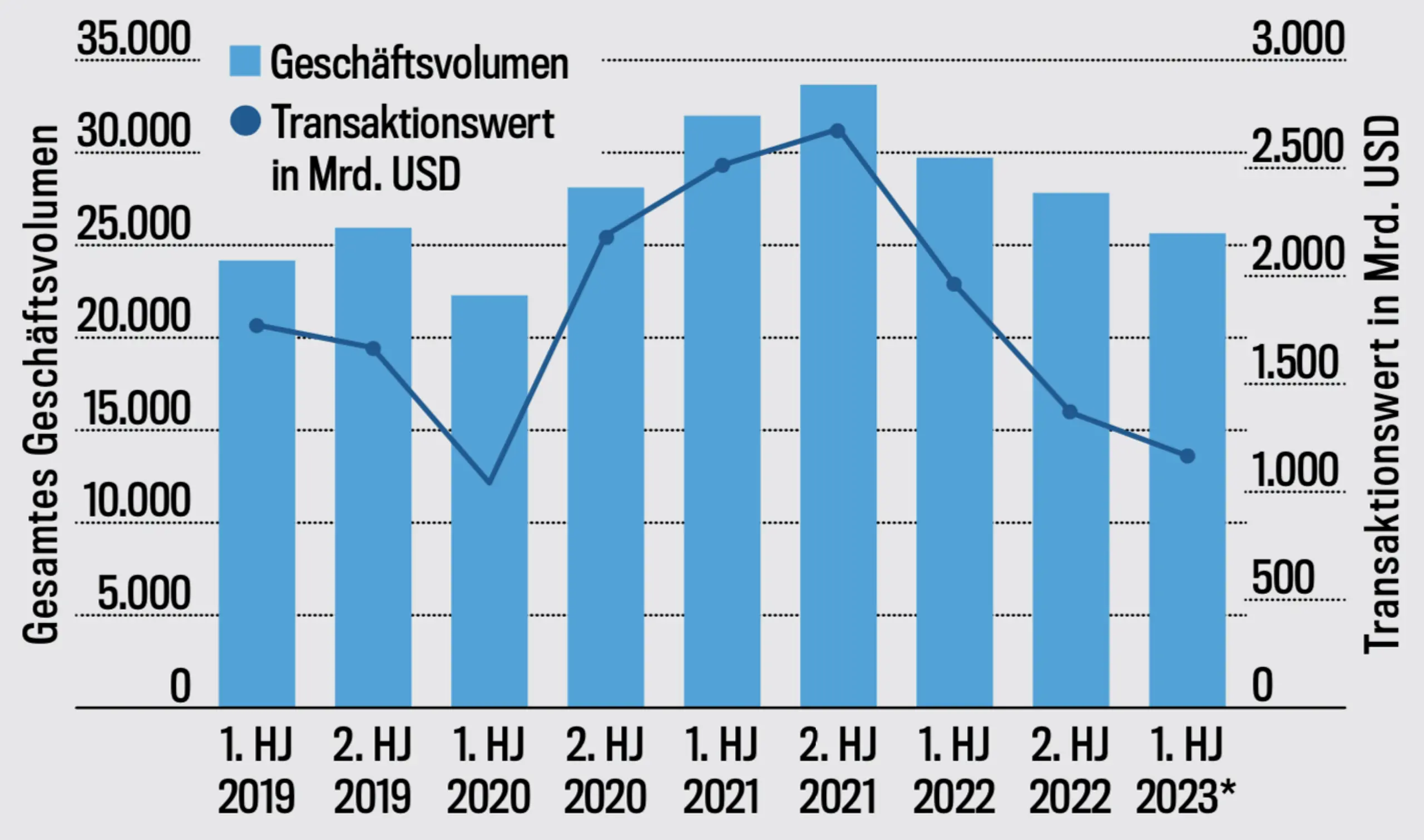

Doch angesichts der immer komplizierter werdenden Wirtschaftslage wird das ESG-Thema ohnehin ein wenig in den Hintergrund gedrängt. Bereits seit Jahresbeginn gehen sowohl die Zahl der Transaktionen als auch deren Volumina stark zurück. Global schrumpfte das Volumen um 27 Prozent, europaweit gar um 45 Prozent. Das dritte Quartal dieses Jahres war gar das schwächste seit zehn Jahren. Vor allem die ganz großen Deals, also jene über fünf Milliarden US-Dollar, ließen aus. Hauptgrund dafür sind wohl die durch das Zinsniveau hohen Finanzierungskosten, die vor allem Private-Equity-Investoren abschrecken. International hat auch manch strenge Kartellbehörde Käufern zuletzt einen Strich durch die Rechnung gemacht.

M&A weltweit: Geschäftsvolumen und Transaktionswerte

© PwC und RefinitivDie Österreich-Statistik hebt sich vom globalen Trend allerdings etwas ab, denn einige wenige Großdeals wie der Kauf von cargo-partner durch Nippon Express um gigantische 1,4 Milliarden Euro (siehe Tabelle) versetzten dem Volumen einen Push hinauf. Bei der Zahl der Deals konnte aber bereits ein Rückgang von 146 auf 132 (EY) beobachtet werden.

Größte heimische Deals (1. HJ 2023)

Käufer | Kaufgegenstand | Volumen (Mio. EUR) | |

|---|---|---|---|

Nippon Express | cargo-partner | 1.400 | |

Bain Capital | IMS Nanofabrication (20 %) | 785 | |

Land Steiermark | Energie Steiermark (25,1 %) | 525 | |

Rhone Capital | RHI Magnesita (29,9 %) | 469 | |

Cancom | K-Businesscom | 165 |

Quelle: EY

"Die Rezession wirkt sich zurzeit noch nicht so dramatisch auf das heimische Transaktionsgeschäft aus", meint Rechtsanwalt Herbst von der Kanzlei Schönherr, die zuletzt etwa cargo-partners beim Verkauf an Nippon Express beraten hat. Nippon Express hatte Fresfields als Berater an Bord. Die meisten heimischen Kanzleien fischen aktuell aber im Mid-Cap-Bereich nach Transaktionen (siehe Tabelle).

Der Artikel ist in der trend. PREMIUM Ausgabe vom 13.10. 2023 erschienen

Die Dealmaker in Österreich

Kanzlei | Zahl der Deals | Wert der Deals (Mio. €) | |

|---|---|---|---|

Schönherr | 25 | 3.713 | |

Wolf Theiss | 20 | 3.126 | |

Cerha Hempel | 10 | 172 | |

CMS | 9 | 162 | |

bpv Hügel | 4 | 525 | |

Dorda | 4 | 165 | |

Taylor Wessing | 4 | 36 | |

DLA | 4 | - | |

Freshfields | 3 | 1.416 | |

Deloitte Legal | 3 | 460 |

Quelle: Merger Market; nur Kanzleien mit Sitz in Ö.; die Aufzählung umfasst nur Deals, die öffentlich bekannt gegeben wurden.

Distressed nimmt zu

Bernhard Engel, der soeben für das global tätige Beratungsunternehmen Alvarez &Marsal ein Büro in Wien eröffnet hat, ist auch zuversichtlich: "Wir sehen aktuell viele Unternehmen, die die Zeit nutzen, um ihr Geschäftsmodell zu optimieren, das heißt, man sieht sich an, ob man Unternehmensteile abstoßen soll. Bei großen Zukäufen, nur um zu wachsen, sehen wir aktuell etwas mehr Zurückhaltung." Sprich: Das Abstoßen von Nichtkerngeschäft ist aktuell ein großes Thema, auch aus ESG-motivierten Gründen. Und auch Distressed- M&A-Transkationen, also solche von Unternehmen, die in eine finanzielle Krise geraten sind, nehmen zu, so Engel. "Vor allem bei Immobilien allgemein und speziell bei Handelsimmobilien passiert hier sehr viel", so der Berater, der den Standort Wien in Kürze von fünf Leuten auf 20 ausbauen will. Zuletzt haben finanzielle Schwierigkeiten bei Immobilienentwickler Signa zu etlichen Abverkäufen -Stichwort: Kika/Leiner -geführt.

Potenzial im M&A-Geschäft ortet Anwalt Brodey in den nächsten Monaten vor allem im Hightech-Sektor und in den Bereichen Healthcare, Energie und Rohstoffe: "Auf internationaler Basis war der Rohstoffsektor im ersten Halbjahr 2023 bei den 20 Toptransaktionen ein stärkerer M&A-Treiber als Technologie, Medien und Telekom."