Die Europäische Zentralbank macht mit dem DIGITALEN EURO Ernst. Im Oktober soll der offizielle Startschuss erfolgen. Was er dem Bürger bringt und wie viel das Projekt kostet. Ob er Banken schadet, ist aber noch ungewiss.

Es war nicht gerade eine Sternstunde von Christine Lagarde, als sie dieses Frühjahr einem Fake-Wolodymyr-Selenskyj aufsaß. Freimütig plauderte die EZB-Präsidentin mit dem falschen ukrainischen Präsidenten am Telefon über ihre Pläne, darunter auch über den digitalen Euro. Dabei gab sie zu, dass der E-Euro der Zentralbank – mehr oder weniger – Kontrolle über die Zahlungsflüsse der Bürger ermöglichen werde. Die Aufnahme des Gesprächs ging viral und sorgte für Riesenwirbel.

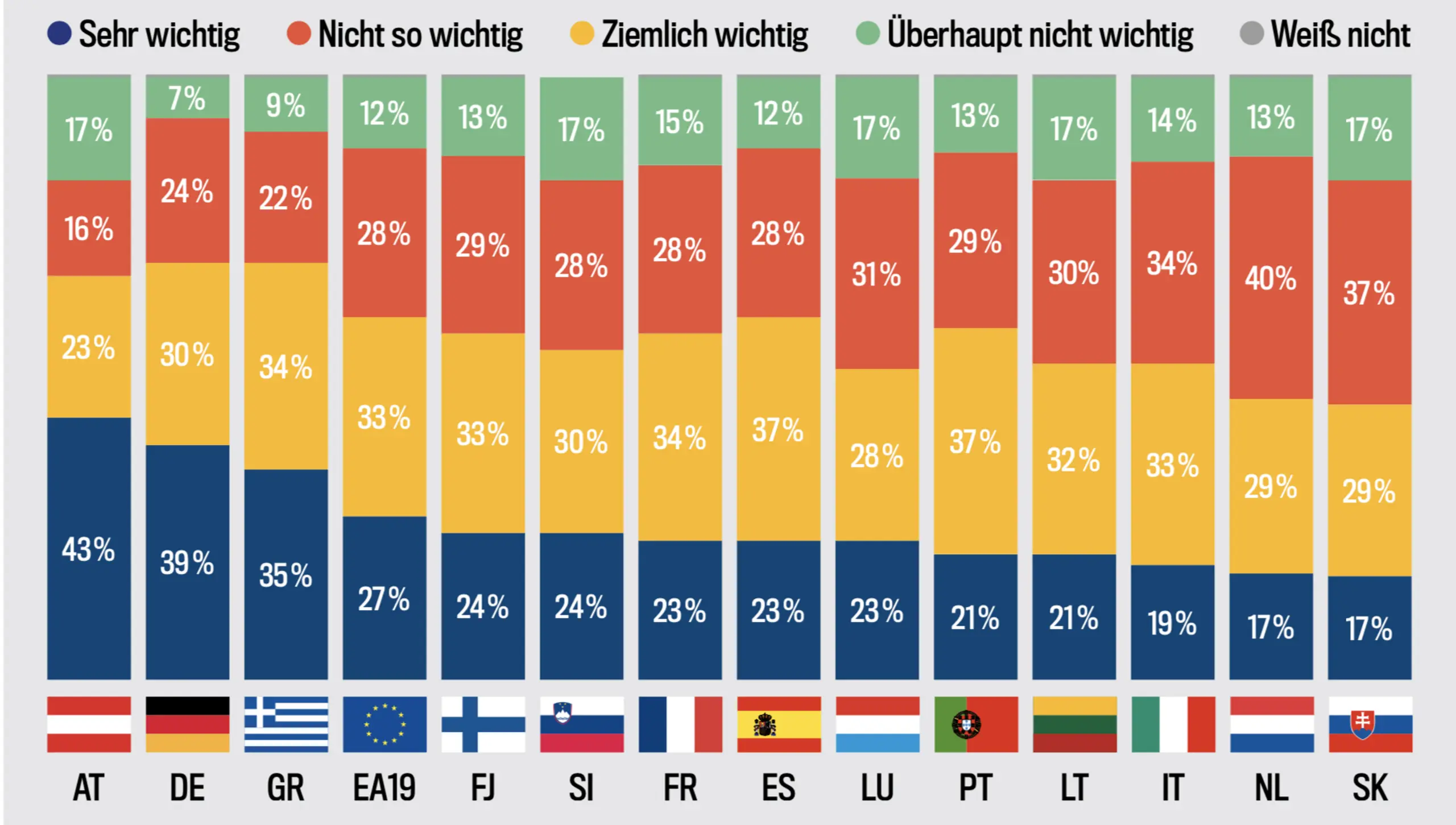

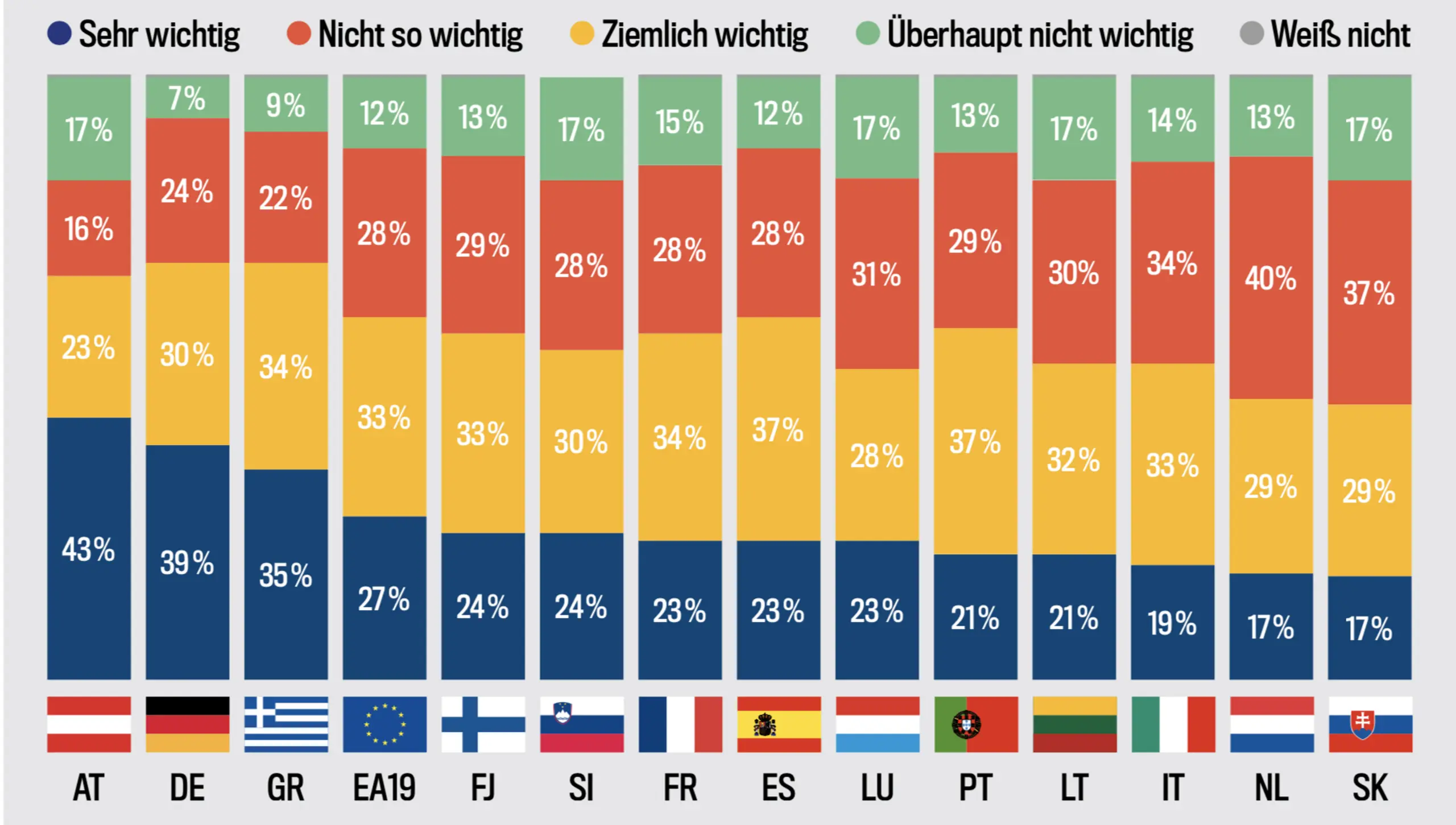

Mit dem digitalen Euro will die EZB die Zahlungsgewohnheiten der Bürger überwachen und nach Belieben steuern, lautete die Befürchtung vieler. Auch die Bargeld-Fans wurden dadurch auf den Plan gerufen, hegten sie doch die Befürchtung, dass der virtuelle Euro das Cash letztlich nicht bloß ergänzen, sondern à la longue ganz ersetzen könnte. In Österreich, wo die Affinität zum Bargeld europaweit am größten ist (siehe Grafik), führte das ja letztlich sogar dazu, dass Bundeskanzler Karl Nehmammer, das Bargeld in der Verfassung verankern will.

Seit knapp zwei Jahren arbeitet die EZB nun bereits an dem Projekt "digitaler Euro". Kurz vor dem Sommer hat die Europäische Kommission einen Gesetzesvorschlag dazu präsentiert, im Oktober soll der endgültige Startschuss für die europäische Digital-Währung erfolgen. Bislang ist es der EZB allerdings nicht gelungen, zu erklären, wieso EU-Bürger diese neue Währung überhaupt brauchen.

Ich bin total für die Digitalisierung des Finanzwesens, halte den digitalen Euro aber für eines der unnötigsten Produkte, die man sich vorstellen kann.

Die Stimmen der Kritiker werden immer lauter. Digital-Staatssekretär Florian Tursky: "Die EZB hat die Diskussion über den digitalen Euro falsch aufgesetzt und dadurch Angst vor der Bargeldabschaffung ausgelöst. Wir müssen politisch endlich damit beginnen, den Leuten die Sache zu erklären und mit den Banken zu reden."

Ähnlich sieht es Jonas Gross, deutscher Experte für Digitalwährungen und Vorsitzender der Digital Euro Association: "So erstrebenswert das Projekt an sich ist, weil der Zahlungsverkehr immer digitaler wird, so wenig zielführend ist der aktuelle Weg der EZB. Denn es ist bislang nicht ersichtlich, welche Vorteile das neue Zahlungsmittel den Bürgern bietet." Noch drastischer formuliert es Andreas Treichl, der als Eigentümervertreter der Erste Group auch die Banken in Gefahr sieht: "Ich bin total für die Digitalisierung des Finanzwesens, halte den digitalen Euro aber für eines der unnötigsten Produkte, die man sich vorstellen kann."

Zu viel Zahlungskonkurrenz

Die Vorteile für die EZB und das Zentralbankensystem liegen hingegen auf der Hand: In den letzten Jahren kamen immer neue, meist nicht europäische Zahlungsmittel wie PayPal oder Apple Pay auf den Markt. Dazu gesellten sich Kryptowährungen unterschiedlicher Ausgestaltung, und nun arbeiten auch noch etliche Notenbanken weltweit an der Etablierung von eigenen Zentralbankwährungen (CBD-Cs). Um die Kontrolle über den europäischen Zahlungsverkehr nicht ganz zu verlieren und den Einfluss privater, nichteuropäischer Anbieter zurückzudrängen, will die EZB Flagge zeigen. Mit dem digitalen Euro versucht sie so etwas wie einen monetären Befreiungsschlag. Daraus macht auch Lagarde kein Hehl: "Heute werden bei Kartenzahlungen in Europa bereits mehr als zwei Drittel der Transaktionen von Unternehmen betrieben, die Firmensitze außerhalb der Europäischen Union haben", sagte die EZB-Chefin. Dieser Entwicklung will man nun mit dem digitalen Euro entgegenwirken.

Dass man das Bargeld auf diesem Weg entsorgen will, verneinen allerdings alle europäischen Akteure. "Wir als Notenbank stehen selbstverständlich hinter dem Bargeld. Nur braucht es aber im digitalen Raum eine digitale Ergänzung durch ein weiteres öffentliches Zahlungsmittel, mit dem alle überall kostenfrei bezahlen können", versichert auch Petia Niederländer, die in der Oesterreichischen Nationalbank für die Einführung des digitalen Euros als Direktorin für Zahlungsverkehr verantwortlich ist (siehe Interview). Willibald Cernko, Chef der Erste Group, ist skeptisch: "Auch wenn mantraartig wiederholt wird, dass nicht geplant ist, das Bargeld abzuschaffen, wäre der digitale Euro ein Booster für immer weniger Bartransaktionen."

Willibald Cernko, CEO Erste Group (l.), beüfrchtet eine substanziellen Schwächung des Geschäftsmodells der Banken durch den digitalen Euro.

Christine Lagarde, EZB-Präsidentin (r.) will mit der Einführung des digitalen Euros den Einfluss nichteuropäischer Zahlungsdienstleister zurückdrängen.

© trend / Michael Rausch-Schott; picturedesk.com/Frederick FlorinNicht geringer als die Sorge um das Bargeld ist in der Bevölkerung aber die Sorge um die Privatsphäre. "Der Schutz der Privatsphäre ist für viele das zentrale Thema. Wenn es der EZB nicht überzeugend gelingt, darzustellen, dass dieser gewährleistet ist, könnte das Projekt scheitern", glaubt Experte Gross.

Denn nicht nur das Bargeld, auch Kryptowährungen bieten genau diese Anonymität bei Zahlungen. "Wir versuchen, den Usern hohe Standards an Privatheit zu ermöglichen, aber volle Anonymität wie beim Bargeld ist aus meiner Sicht keine Option", sagt auch die EZB-Chefin ganz offen. Nur, wer seine Daten bei der Bank bekanntgibt, kann digitale Euros über eine Wallet oder per App beziehen. Wer Zahlungen über eine gewisse Summe tätigen will, benötigt jedenfalls auch ein Konto. Dass dieses Konto direkt bei der EZB angesiedelt wird – wie in der Vergangenheit angedacht –, dürfte allerdings mittlerweile vom Tisch sein. Für Erste Bank-Chef Cernko steht dennoch fest, dass mit dem digitalen Euro jede Transaktion zentral nachvollziehbar sein wird: "Der gläserne Kunde wäre Faktum." Anders sieht das Petia Niederländer von der OeNB: "Zahlungsdaten werden nicht an Zentralbanken weitergegeben. Die Daten des Zahlenden werden bei der Offlinezahlung nicht weitergegeben. Das geht niemanden etwas an. Das ist bei den jetzigen elektronischen Zahlungsmitteln anders. Wir sehen das als wesentliche Verbesserung."

Der Schutz der Privatsphäre ist für viele das zentrale Thema. Wenn es der EZB nicht überzeugend gelingt, darzustellen, dass dieser gewährleistet ist, könnte das Projekt scheitern.

Kostenlose Währung?

Ein Thema, das die EZB bislang komplett ausgespart hat, ist, wie viel das Projekt "digitaler Euro" überhaupt kostet. Alleine in der EZB arbeiten immerhin 50 bis 60 Mann seit zwei Jahren an dem Projekt. Bislang war immer nur die Rede davon, dass der digitale Euro den Bürgern gratis zur Verfügung gestellt werden soll. Gross: "Zu den Gesamtkosten gibt es bislang keinerlei öffentliche Schätzungen." Auch OeNB-Direktorin Niederländer bringt hier kein Licht ins Dunkel: "Die Kosten stehen noch nicht fest."

Fix scheint aber zu sein, dass für Ausgabe und Settlement des E-Euros die Zentralbanken die Kosten übernehmen und jene Kosten, die bei der Verteilung durch die Banken entstehen, an die Händler weitergegeben werden. Diese Händergebühren sollen gedeckelt werden. "Diese Gebühren werden jedenfalls niedriger sein als bei einigen Kreditkarten, die schließlich Privatunternehmen und daher gewinnorientiert sind. Das Euro-System will damit nichts verdienen", so Niederländer. Die Zentralbanken betätigen sich also als Wohltäter? Nicht ganz, wie auch die OeNB-Direktorin zugibt, denn die Notenbanken werden letztlich von den Steuerzahlern finanziert: "Wahrscheinlich kann man das so im weitesten Sinn sagen, aber das gilt auch für die Ausgabe von Bargeld."

Ein wesentlicher Kostenblock wird der Serviceprovider sein. Doch auch hier scheinen noch viele Fragen offen zu sein: "Dieser Serviceprovider soll ausgeschrieben werden. Aber die einzigen, die das leisten können, sind wiederum Mastercard und Visa", merkt Cernko kritisch an. Womit die EZB wieder in eine Abhängigkeit von US-Riesen geraten könnte. "Außerdem stellt sich die Frage, wer die Servicegebühr für den Provider bezahlt. Die Banken haben Angst, dass sie das sein könnten, weil für den Konsumenten ja alles kostenfrei sein soll", befürchtet der Erste-Group-Chef.

Die Zweifel der Experten

Überhaupt scheint bei den Banken die Angst vor dem digitalen Euro besonders stark ausgeprägt zu sein. Nicht ganz zu Unrecht, wie der ehemalige italienische EZB-Direktor Ignazio Angeloni in einer Analyse mit dem bezeichnenden Titel "Digital Euro: When in doubt, abstain" ("Im Zweifel fernhalten") bestätigt. Darin skizziert der Finanzexperte, wie der digitale Euro bei Bankenkrisen einen Bank-Run beschleunigen würde, da er einen einfachen Zugang zu einer risikolosen Alternative zu Bankeinlagen bietet.

Das von der EZB vorgeschlagene Haltelimit von 3.000 Euro sei, so Angeloni, möglicherweise nicht ausreichend. Dieses Risiko wird durch die Unvollständigkeit der Bankenunion noch verstärkt, insbesondere durch das Fehlen einer europaweiten Einlagensicherung. In Bankenkreisen kursieren Zahlen, wonach bei einem Limit von 3.000 Euro den Banken mit einem Klick zehn Prozent an Liquidität entzogen werden könne. Angeloni bringt es in seiner Analyse auf den Punkt: Der digitale Euro sollte attraktiv genug sein, um nicht zu einem Marktflop zu werden, aber auch nicht so attraktiv, dass es dem Bankensektor einen großen Teil des Geschäfts entzieht. Der österreichische Bankenverband will zu den Auswirkungen auf das Bankensystem dazu in Kürze ein Expertengutachten präsentieren. Petia Niederländer, selbst einmal in der Erste Group tätig, hat Verständnis für die Sorgen der Banken und will die Zeit bis zum geplanten Start des digitalen Euros –vermutlich nicht vor 2027 – für Gespräche nutzen: "In den nächsten 24 Monaten wird der Austausch mit dem Markt sehr wichtig sein, damit alle Beteiligten das Projekt mittragen."

Weniger skeptisch als die Banken steht der heimische Handel, den ja eine weitgehende Annahmepflicht der digitalen Währung trifft, dem Projekt gegenüber. "Wir gehen davon aus, dass die Gebühren für die Annahme geringer ausfallen werden als bei konkurrierenden privaten kartenbasierten Zahlungsmethoden. Möglicherweise könnten die Kosten sogar unter den Ausgaben für die Verwaltung von Bargeld liegen", meint Rainer Will vom Handelsverband.

Flop ausgeschlossen

Dass der digitale Euro früher oder später auf den Markt kommt, daran gibt es kaum mehr Zweifel. Digital-Experte Gross: "Auch weil es inzwischen ein politisches Projekt geworden ist." Denn China und Indien sind mit der Entwicklung ihrer CBDCs bereits sehr weit. Da darf Europa keine Schwäche zeigen. Er rät dazu, dass sich die EZB aber vor dem Marktstart zum Beispiel das finnische Projekt "Avant" genauer ansieht. In den 1990er-Jahren war es weltweit das erste Projekt einerstaatlichen, bargeldlosen Währung. Es scheiterte aber schließlich daran, dass es zu wenig effizient war und die Bürger keine Vorteile gegenüber dem Bargeld erkennen konnten. Und einen Flop kann sich die EZB bei dem Monsterprojekt weder wirtschaftlich noch politisch leisten. Für den Finanzexperten Angeloni hingegen steht fest: Die EZB sollte zwar weiter an dem digitalen Euro arbeiten, ihn letztlich aber doch nicht einführen

Wie wichtig ist es, mit Bargeld zu zahlen?(in Prozent)

Österreich hat eurozonenweit die stärkste Affinität zu Bargeld. Entsprechend groß ist die Angst, der digitale Euro könnte das Bargeld ablösen.

© EZBDer Artikel ist in der trend. PREMIUM Ausgabe vom 08.09. 2023 erschienen.