Inflation entsteht aufgrund erhöhter Nachfrage, Angebotsverknappung oder steigender Produktionskosten. Folgen: steigende Preise, höhere Löhne. Ausweg: Nachfrage muss sinken. Plus: Inflationsrechner.

- Wann spricht man von einer Inflation?

- Notenbanken: Inflationsziel von 2 Prozent definiert

- Was ist eine Hyperinflation?

- Ursachen für die "Große Inflation"

- Lehren aus der Inflation: Wie bekämpft man diese erfolgreich?

- Notenbanken stehen drei Mechanismen zur Bekämpfung hoher Inflation

- Was sind die Folgen von Inflation?

- Warum wird durch die Inflation alles teurer?

- Folgen hoher Inflation

- Lösungen bei Angebots- und Nachfrageschocks

- So kann die Inflation wieder sinken

- Was ist der Verbraucherpreisindex?

- Wie wird die Inflation berechnet?

- Was zeigt der persönliche Inflationsrechner an?

- Buchtipps zum Thema Inflation

Wann spricht man von einer Inflation?

Werden Waren, Güter und Dienstleistungen teurer, spricht man von Inflation. Diese Entwicklung, auch "Teuerung" genannt, führt zwangsläufig dazu, dass die Kaufkraft der Währung sinkt. Die Inflationsrate ist der Maßstab für diese Entwicklung. Sie gibt die prozentuale Entwicklung der Preise eines Preisindex - im Normalfall des Verbraucherpreisindex (VPI) - im Jahresabstand wieder. In der Regel steigen in einer Volkswirtschaft die Preise und es kommt zu einer Geldentwertung. In seltenen Fällen sinken diese, dann spricht man von einer Deflation.

Inflation: Typischs Zeichen für Wachstum

Niedrige Inflationsraten sind jedoch kein Zeichen dafür, dass in der jeweiligen Ökonomie etwas falsch läuft, sondern sind vielmehr ein Zeichen des Wachstums. So definieren etwa die Europäische Zentralbank (EZB), aber auch das amerikanische Notenbank FED (Federal Reserve System) Inflationsraten von zwei Prozent als Preisstabilität.

Notenbanken: Inflationsziel von 2 Prozent definiert

Sowohl die Europäische Zentralbank EZB als auch die US-Notenbank haben daher Inflationsraten von zwei Prozent als für die Wirtschaft gesunde Rate definiert. Eine Inflationsrate von zwei Prozent bedeutet, dass sich die Waren, die diesen Index bestimmen, gegenüber dem Jahr zuvor um zwei Prozent verteuert haben. Diese Höhe gilt als Zeichen von Wachstum. Das 2-Prozent-Ziel konnte nach der Finanz- und Wirtschaftskrise jahrelang nicht erreicht werden. In der Eurozone lag die Inflationsrate von 2007 bis Mitte 2020 zum Teil deutlich unter zwei Prozent.

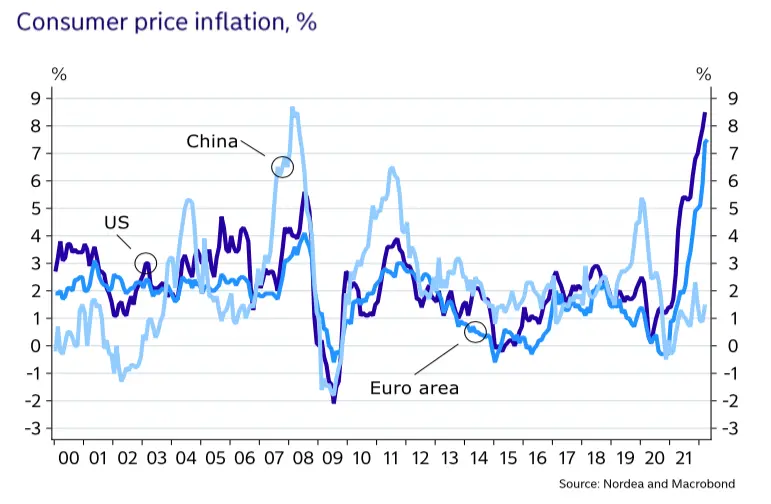

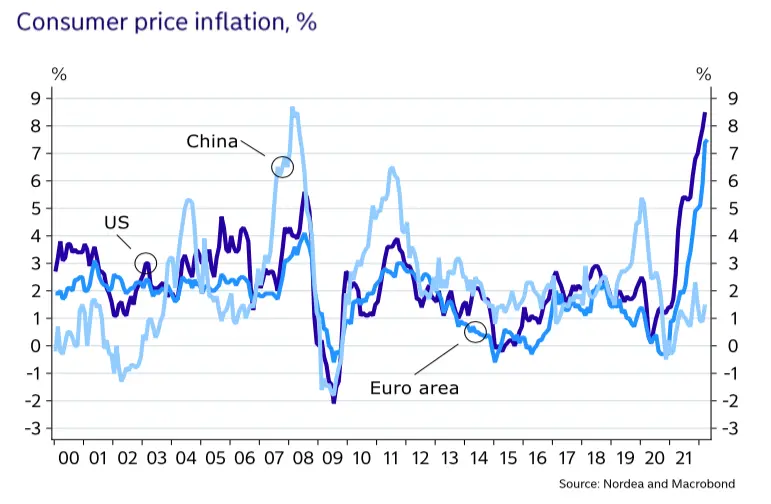

2023: Inflation in der Eurozone und den USA über Notenbank-Ziel

Die Notenbanken streben eine Inflation von zwei Prozent an. Die USA und die Eurozone sind davon noch immer weiter entfernt. Generell entwickelt sich die Inflation weltweit nicht konstant, sondern auf einzelne Währungen bezogen zeitlich und geographisch unterschiedlich.

© Nordea / MacrobondWann war die letzte hohe Inflation in Österreich?

Die Inflationsrate in Österreich war zuletzt im Jahr 1974 so hoch wie in im Jahr 2023. Damals lag die Inflationsrate bei 9,5 Prozent. Die Gründe für den starken Preisanstieg waren wie heute auf einen Krieg (Jom-Kippur-Krieg) zurückführen. Dieser führte zu einem Öl- und Rohstoffpreisschock.

Daten zur aktuelle Entwicklung der Inflationsrate in Österreich

Daten zur aktuelle Entwicklung der Inflationsrate in Österreich finden Sie auf der Online-Seite der Statistik Austria unter diesem Link.

Was ist eine Hyperinflation?

Als Hyperinflation wird eine Inflation bezeichnet, in der sich das Preisniveau sehr schnell erhöht. Eine exakte Definition ab wann eine Inflation als Hyperinflation zu bezeichnen ist, gibt es nicht.

Wann gab es in Österreich und Deutschland eine Hyperinflation?

Die Große Inflation in den 1920er Jahren in Deutschland brachte Inflationsraten weit über 1.000 Prozent. Damals hat Deutschland die Notenpresse angeworfen und zur Finanzierung seiner Kriegsschulden Geld gedruckt. Durch die Ausgabe von Geldscheinen ohne realen Wert dahinter stiegen die Staatsverschuldung und der Geldumlauf rasant.

Die Inflation in Österreich stieg nach dem 2. Weltkrieg in kurzer Zeit extrem

Hyperinflation Österreich (nach 2. Weltkrieg)

© Martin-CzwiertniaUrsachen für die "Große Inflation"

"Den Grundstein für die Große Inflation legte die deutsche Regierung mit der Entscheidung, den Krieg lieber über Schulden als über Steuererhöhungen zu finanzieren", erklärt Georg von Wallwitz, Autor des Buches "Die Große Inflation. Als Deutschland wirklich pleite war" und Gründer der Eyb & Wallwitz Vermögensmanagement.

Hinzu kam während des Krieges eine stark steigende Nachfrage nach Rüstungsgütern und einer Verknappung des Lebensmittelangebots. Ähnlich war die Situation in Österreich. So verdoppelten sich, mit Beginn des ersten Ersten Weltkrieg ab dem Jahr 1914 bis 1921 die Preise in Österreich. Die Teuerung kurbelte zwar zunächst durch die Flucht in Sachwerte die Wirtschaft an, entwertete jedoch zugleich alle Spareinlagen und sonstigen Guthaben in Bargeld.

Wie wurde die Hyperinflation gestoppt?

Die Hyperinflation bedingt durch den Ersten Weltkrieg wurde erst durch die Ausgabe der "Genfer Anleihe" 1922 gestoppt, mit der gleichzeitig eine radikale Sanierung der Staatsfinanzen und der Einführung des Schilling als neue Währung im Jahr 1924 (Umtauschkurs zur Krone 1:10.000) einher ging. Weitere Infos dazu auf der Homepage des Hauses der Geschichte Österreich).

Hohe Inflation nach dem Zweiten Weltkrieg

In den Jahren 1947 und 1948, also den Jahren nach dem Zweiten Weltkrieg, schnellte die Inflation binnen weniger Monate von zehn Prozent auf 170 Prozent in die Höhe. Löhne waren am Tag nach der Auszahlung schon fast nichts mehr wert. Wer Pech hatte und Sachgüter wie Immobilien kurz vor dem rapiden Anstieg der Teuerung verkauft hatte, konnte sich dafür wenig später als Gegenwert gerade noch ein paar Lebensmittel dafür kaufen.

Schilling statt deutscher Reichsmark

Um der Teuerung Herr zu werden, beschloss die damalige Regierung am 30. November 1945 als Währung wieder den Schilling einzuführen, der die deutsche Reichsmark (RM) im Verhältnis 1:1 sowie auch den zuvor von den Besatzungsmächten ausgegebenen Alliierten Militärschilling und die sowjetische Reichsmark, ablöste.

Lehren aus der Inflation: Wie bekämpft man diese erfolgreich?

Als Folge der Hyperinflation begannen die Zentralbanken nach dem Ersten Weltkrieg erstmals mehr Wert auf die Erhaltung des wirtschaftlichen Gleichgewichts und damit auf Preisstabilität und stabile Beschäftigung zu legen. Das zeigte sich während der Wirtschaftskrise von 1929 bis 1933. Wenn dann auch während des Zweiten Weltkrieges die Hauptaufgabe der Zentralbanken darin bestand, Geld für den Krieg bereit zu stellen. Nach dem Zweiten Weltkrieg wurde der Einfluss des Staates auf die Zentralbanken jedoch größer. Deren Ziele sollte es nun auch sein, Beschäftigung und Einkommenszuwachs zu fördern. Die Notenbanken wurden damit zu einem wichtigen Instrument zur Unterstützung staatlicher Ziele.

Erst seit den 1990er Jahren verfolgen Zentralbanken ein Inflationsziel, um die Preisstabilität zu unterstützen.

Zentralbanken konzentrieren sich die auf drei vornehmlich auf drei Ziele:

Preisstabilität,

wirtschaftliches Gleichgewicht und

finanzielle Stabilität.

Wenn sich das Erreichung dieser Ziele allerdings seit der Finanzkrise im Jahr 2007 als schwierig gestaltet.

Ein beträchtlicher Teil des Volkseinkommens wird durch einen Krieg verpulvert

Auswirkungen von Kriegen auf die Inflation

"Ein moderner Krieg, der stets mit hohem industriellem Aufwand für die Produktion verbunden ist, bedeutet einen beträchtlichen ökonomischen Verzehr an Substanz. Die finanziellen Mittel, die in normalen Zeiten für Investitionen genutzt werden würden, werden statt dessen für die Finanzierung des Krieges verwendet, also eine alternative Form der Konsumation. Ein beträchtlicher Teil des Volkseinkommens wird so verpulvert, denn die Investitionen gehen fast ausschließlich in den Rüstungssektor" wie Christian Suppanz im Forschungsbericht Nr. 111 des Instituts für Höhere Studien, Wien November 1976, "Die österreichische Inflation 1918–1922" die ökonomischen Folgen eines Krieges beschreibt.

Notenbanken stehen drei Mechanismen zur Bekämpfung hoher Inflation

Die Zinsen, je nach Lage anzuheben oder zu senken

unkonventionelle Maßnahmen wie Anleihenkäufe am Sekundärmarkt. Das sogenannte Quantitative Easing.

Unkonventionelles Instrument: Verbale und öffentliche Ankündigung und damit Selbstbindung der Notenbank über ihre zukünftige Zinspolitik. zb. "Wir werden im nächsten Jahr die Leitzinsen nicht erhöhen." Wenn die Aussagen der Notenbank als glaubwürdig eingestuft werden, rechnen auch Marktteilnehmer, also die Banken, nicht damit und erhöhen beispielsweise auch nicht die Zinsen für ihre Kunden.

Was sind die Folgen von Inflation?

1. Preise steigen.

Im Windschatten einer Teuerung steigen in der Regel die Preise von Eigenheimen, Edelmetallen, Aktien und sonstigen Vermögenswerten. Ob auch ihr realer Wert steigt, hängt davon ab, ob der Vermögenspreisanstieg stärker ist als die Inflationsrate. Der reale Wertzuwachs kann verschiedene Gründe haben - etwa weil die Nachfrage steigt.

2. Konsum und Investitionen werden angekurbelt.

Im Regelfall steigen in einer Volkswirtschaft die Preise langsam und es kommt zu einer schleichenden Geldentwertung. Das ist auch aus wirtschaftlichen Gründen sinnvoll: Wenn die Preise langsam steigen, animiert das die Menschen zum Konsum und die Wirtschaft zu Investitionen.

3. Spareinlagen verlieren an Wert.

Spareinlagen verlieren hingegen real an Wert, wenn die Inflation höher ist als der Zinsertrag.

4. Die Kaufkraft sinkt.

Ein halber Prozentpunkt mehr Inflation pro Jahr bedeutet über 20 Jahre einen zusätzlichen Kaufkraftverlust von zehn Prozent. Von Anfang 2017 bis Ende 2021 erlitten die Österreicher laut Berechnungen von Christian Helmenstein, Chefökonom der Industriellenvereinigung und Leiter des Economica Instituts, bei vergleichsweise niedriger jährlicher Inflation einen Kaufkraftverlust von knapp 16 Prozent.

5. Die Löhne steigen auf Basis bisheriger Inflationsrate.

Der Kaufkraftverlust durch Inflation wird in Normalzeiten durch Lohnverhandlungen in der Regel kompensiert, weil sie ihre Kaufkraft erhalten wollen. In Österreich werden bei den KV-Verhandlungen stets die bisherige, nicht die antizipierte Inflationsrate herangezogen. Steigt die Inflation in der Folge unerwartet deutlich, dauert es ein Jahr bis zwei die nächsten Verhandlungen stattfinden.

Tipp: Bei einer steigenden Inflation

Bei einer steigenden Inflation sollte das Ersparte in Realwerte wie Aktien oder Immobilien investiert werden. Veranlagungen, die dem Nominalwert oder Nennwert entsprechen - Sparbücher oder Anleihen - verlieren hingegen durch die Inflation real stets an Wert.

Diese Artikel könnten Sie auch interessieren:

Rezession: Wenn das Wirtschaftswachstum ausbleibt

Die Europäische Zentralbank EZB und ihre Aufgaben

Zinsen einfach erklärt: Leitzinsen, Sollzinsen, Haben- und Zinseszinsen

Quantitative Easing: Das EZB-Programm zur Förderung des Wirtschaftswachstums und Stabilisierung der Inflation

Wie groß ist die Gefahr, dass es wieder zu einer Hyperinflation kommt?

"Sehr gering, für entwickelte Volkswirtschaften ist das eigentlich auszuschließen. Die Politik und auch Ökonomen haben aus den Fehlern der Vergangenheit gelernt", ist Peter Brandner, Ökonom des österreichischen Think Tanks Weis[s]e Wirtschaft überzeugt.

![© Weis[s]e Wirtschaft/Mike Ranz Blurred image background](https://files.fairu.app/9a056e65-fce2-43e7-b578-5a13d18427e1/cd0bffabaebb37757a72fce8a9307b93e0caa915.jpg?width=2560&focal=53-34-1&quality=75)

![© Weis[s]e Wirtschaft/Mike Ranz](https://files.fairu.app/9a056e65-fce2-43e7-b578-5a13d18427e1/cd0bffabaebb37757a72fce8a9307b93e0caa915.jpg?width=2560&focal=53-34-1&quality=75)

Peter Brandner, Ökonom des österreichischen Think Tanks Weis[s]e Wirtschaft

© Weis[s]e Wirtschaft/Mike RanzDie Finanzierung von Staatsschulden durch die Notenbanken ist in westlichen Demokratien verboten

Eine Hyperinflation kann durch solide Geldpolitik vermieden werden. "Erstens, die Notenbank muss in ihren geldpolitischen Handeln von der Politik unabhängig sein, zweitens, die direkte Finanzierung von Staatsschulden durch die Notenbanken muss verboten sein, und drittens, die Geldpolitik muss einem Preisstabilitätsziel verpflichtet sein", erläutert Peter Brandner, Lektor am Institut für Volkswirtschaftslehre an der Universität Wien und Ökonom des österreichischen Think Tanks Weis[s]e Wirtschaft, und beschwichtigt: "In unseren westlichen Demokratien sind diese Rahmenbedingungen für die Geldpolitik längst verwirklicht." Zudem seien die Märkte wesentlich stärker reguliert als damals.

Warum wird durch die Inflation alles teurer?

Ein starker Anstieg der Inflation erfolgt aufgrund eines Angebotsschocks oder eines Nachfrageschocks. Die Preise steigen entweder aufgrund einer erhöhten Nachfrage, einer Angebotsverknappung oder wegen steigender Produktionskosten. Stark steigende Preise können durch einen Angebotsschock oder einen Nachfrageschock verursacht werden.

1. Angebotsschock: Zu geringes Angebot treibt die Preise

Die Preise können steigen, selbst wenn die Nachfrage nach bestimmten Güter gleich bleibt, steigt und aber diese Nachfrage nicht befriedigt werden kann, weil sich das Angebot verknappt hat – ein Angebotsschock. Durch die Corona-Pandemie wurden etwa weltweit die Lieferketten gestört und Preissteigerungen verursacht. Ein weiteres Beispiel für einen solchen Angebotsschock sind die Erdölpreiserhöhungen der Jahre 1973 und 1974, die auf eine Verknappung des Rohölangebots durch die OPEC zurückzuführen waren.

Einschneidende Veränderungen des Angebots am Energiesektor - wie es aufgrund des Kriegs in der Ukraine der Fall war - sind besonders starke Inflationstreiber, speziell da Österreich in hohem Maße von Erdöl- und Gaslieferungen aus Russland abhängig war und ist. Bei gestörten Handelsbeziehungen oder Lieferengpässen - wie gegenüber Russland - macht sich das auch an den Energiepreisen bemerkbar. Zugleich können Unternehmen, die eine starke Stellung im Markt haben, Preissteigerungen bei Gütern an ihre Kunden weitergeben.

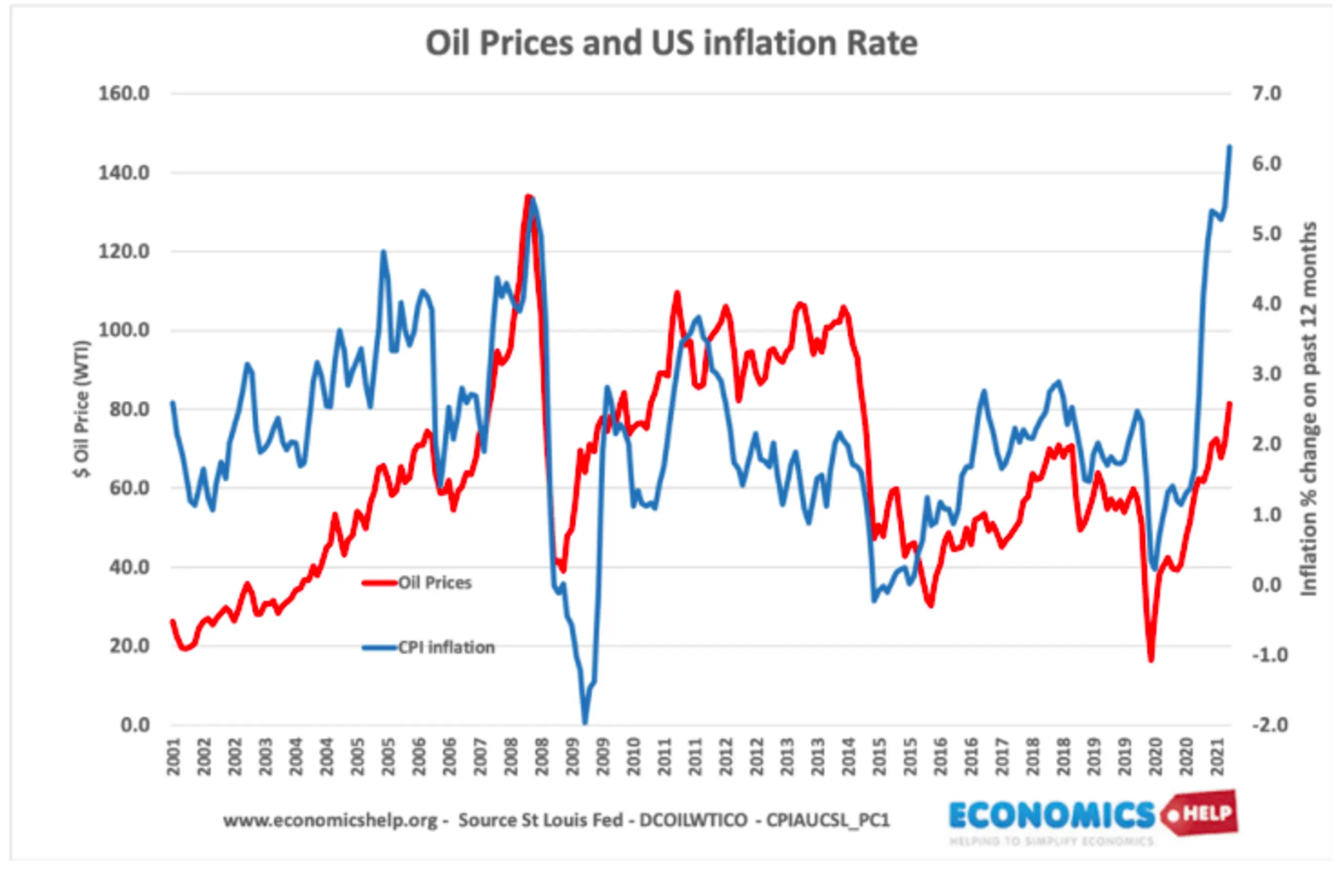

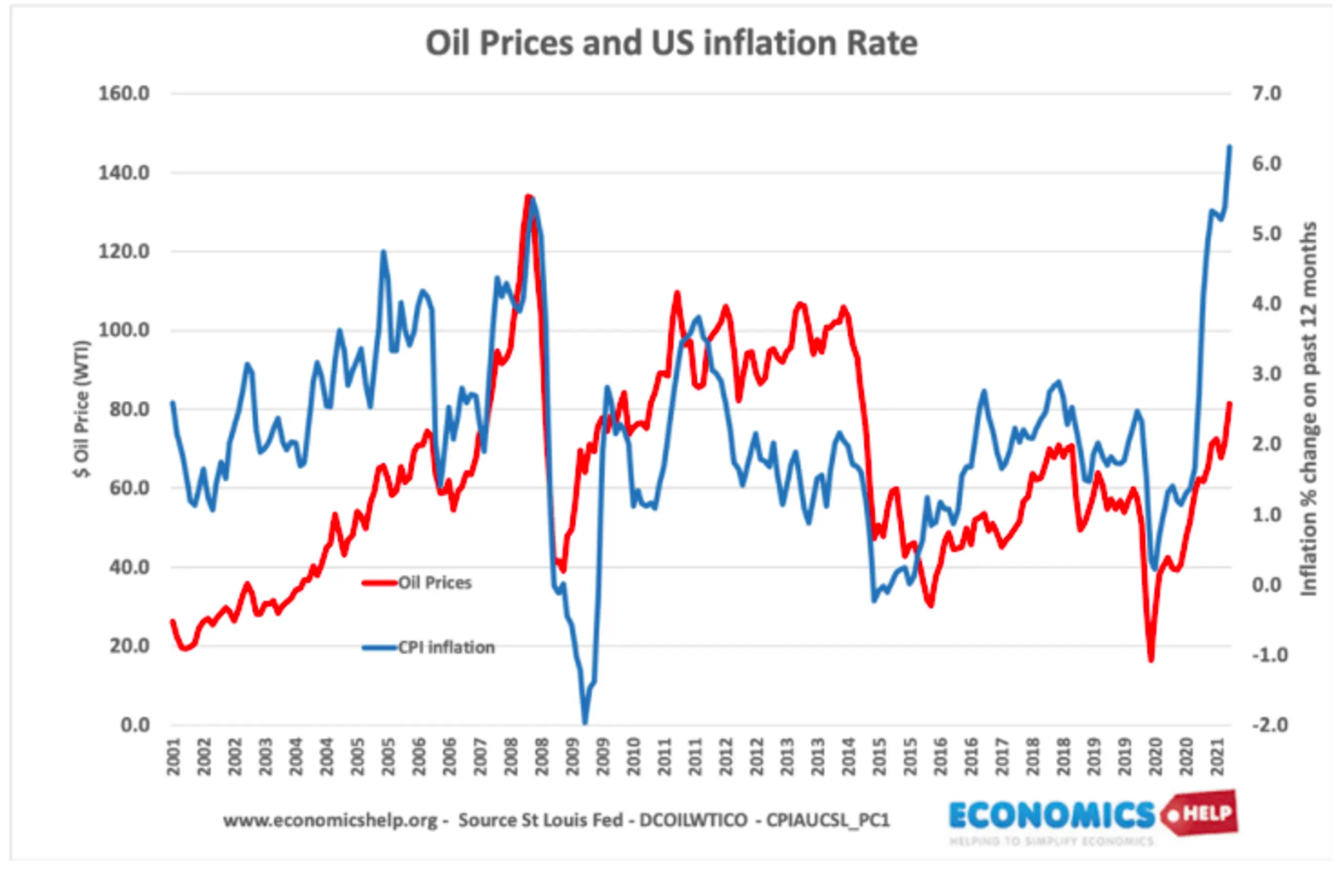

Zusammenhang: Entwicklung von Ölpreis und Inflation

Zusammenhang Ölpreisentwicklung und Inflation: Die Inflation steigt zeitverzögert zum Ölpreis.

© economicshelp.orgEnergiepreise sind ein wesentlicher Faktor für die Produktions- und Transportkosten der Wirtschaft. Starke Preiserhöhungen ziehen daher eine höhere Inflation nach sich.

2. Nachfrageschock: Wenn die Nachfrage plötzlich stark steigt

Die Preise steigen auch, wenn die Nachfrage nach bestimmten Gütern steigt, Kann die Nachfrage nicht mehr nicht mehr befriedigt werden spricht man von einem Nachfrageschock. Vor allem in Hochkonjunkturphasen zeichnen sich solche Entwicklungen ab.

Auch in der Corona-Pandemie war ein Nachfrageschock der Auslöser. Es kommt zu einem Nachfrageschock, wenn die Konsumwünsche eine Zeit lang nicht befriedigt werden können und danach Nachholeffekte eintreten. Die Pandemie ist ein klassisches Szenario dafür. Schätzungen zufolge gab es im Frühjahr 2022 in den USA einen Sparüberhang von zwölf Prozent des Bruttoinlandsproduktes, etwa halb so hoch in Deutschland und in Österreich.

3. Energiewende: CO2-Bepreisung als Inflationstreiber

IV-Chefökonom Helmenstein erwartet auch eine Preissteigerung aufgrund der CO2-Bepreisung, die in Österreich mit Oktober 2022 beginnt. Er rechnet dabei mit einem längerfristigen Effekt. Helmenstein: "Die CO2-Bepreisung wird sich inflationstreibend bei einer Kette von Produktpreisen – von Stahl bis zu Beton und anderen Materialien – niederschlagen."

Folgen hoher Inflation

1. Höhere Löhne können Lohn-Preis-Spirale in Gang setzen

Steigende Preise können Arbeitnehmer dazu veranlassen, Druck auf Arbeitnehmer auszuüben, höhere Löhne zu zahlen. Ob und wie hoch die Forderungen sind und ob sie durchsetzbar sind, hängt von der Situation am Arbeitsmarkt und der Verhandlungsmacht der Gewerkschaften ab, Forderungen durchzusetzen.

"Solange sich die Tarifpartner an der Produktivität orientieren und die Lohnsteigerungen niedriger als die Preisinflation bleiben, kommt es zu keiner Lohn-Preis-Spirale", beschwichtigt jedoch der Ökonom Peter Brandner. Steigen beispielsweise die Löhne in der Industrie um fünf Prozent, die Inflation liegt aber bei über sieben Prozent, erleiden diese nach wie vor einen realen Kaufkraftverlust. Die Gewerkschaften orientieren sich in Österreich bei ihren Forderungen bei den Lohnverhandlungen an der vergangenen Inflation, die sie abgegolten haben wollen und weniger an den Inflationserwartungen. Dadurch hinkt die Lohnentwicklung der Arbeiternehmer hinterher.

Ob für Unternehmen steigende Löhne ein Problem darstellen, hängt von ihren Möglichkeiten ab, ihre höheren Kosten durch höheren Preise abgegolten zu bekommen. Bei anhaltendem Wirtschaftswachstum sollten in der Regel auch die Preise entsprechend angehoben werden können. "Im Frühjahr 2022 war der Lohnanstieg in Europa trotz steigender Inflation noch moderat", meint denn Helge Peterson, Chefökonom der Investmentgesellschaft Nordea. Doch das hat sich seither geändert.

IV-Chefökonom Christian Helmenstein: In den nächsten zwölf Jahren fehlen in Österreich 550.000 Facharbeitskräfte

© APA/Roland SchlagerArbeitskräftemangel als Inflatiostreiber

Längerfristige Auswirkung auf das Lohnniveau könnte jedoch der Fachkräftemangel haben. Wie weit dieser auf die Löhne durchschlägt, hängt von der Arbeitsmarktsituation ab. Wenn beispielsweise gleichzeitig große Arbeitslosigkeit herrscht, werden Gewerkschaften höhere Löhne dennoch nicht durchsetzen können. Im Augenblick gibt es aber auch von dieser Seite keine Anzeichen, das sich eine Lohn-Preis-Spirale in Gang setzen würde. Der Druck dürfte jedoch steigen: IV-Ökonom Helmenstein schätzt den Bedarf an Facharbeitern in den nächsten zwölf Jahren in Österreich auf 550.000 ein. Ein Ausweg: Um den Arbeitskräftemangel zu beheben, wäre es nach Ansicht von Experten nötig, eine gezielte Migration zu fördern, um qualifizierte ausländische Arbeitskräfte rasch und effizient zu integrieren.

2. Unternehmen können leichter Preise erhöhen

Eine Teuerung hat aus ökonomischer Sicht auch verschiedene Vorteile. So wird es in einer Wirtschaft etwa einfacher, die relativen Preise zu ändern. In einem Umfeld generell steigender Preise ist es leichter, Preise unterschiedlich stark steigen zu lassen, als tatsächlich einige Preises senken zu müssen.

In der Regel werden Preise nicht sofort geändert und den aktuellen Marktgegebenheiten angepasst - etwa weil es auch Kosten verursacht, Preise zu ändern, wie neue Prospekte drucken, die Verkaufspreise für eine bestimmte Periode bereits kalkuliert sind und auch die Löhne nur in einem bestimmten Rahmen und Zeit veränderbar sind. Preise sind damit nicht vollständig flexibel, sondern träge. Aufgrund wirtschaftlicher Veränderungen können in einem inflationären Umfeld Preise leichter angehoben werden.

3. Starke Inflation muss für Unternehmen nicht kritisch sein

Es kommt nicht auf die Höhe der Inflation an, sondern ob eine höhere Inflationserwartungen nicht nur temporär ist, sondern der Anstieg dauerhaft ist oder ein solcher Anstieg dauerhaft erwartet wird und sich deshalb die Lohn-Preis-Spirale schneller dreht.

Lösungen bei Angebots- und Nachfrageschocks

Allerdings befindet sich die Fiskal- und Geldpolitik nach dem Ende der Pandemie, die einen Nachfrageschub auslöste, und durch den Ukraine-Krieg, der nach der noch immer nicht vollständig beseitigten Lieferkettenproblematik einen weiteren Angebotsschock verursachte, in einem Dilemma. "Eine durch Angebotsschocks verursachte Situation, wie sie seit dem Anstieg der Rohstoff- und Energiepreise herrscht, ist schwierig durch Geldpolitik zu lösen, weil Geldpolitik nur Nachfrage steuern kann", erläutert Ökonom Brandner.

Sind die höheren Preise vor allem durch die höhere Nachfrage bedingt, wie nach der ökonomischen Erholungsphase aufgrund der Pandemie in den, ist es für Notenbanken leichter, die Zinsen zu erhöhen und so einen dämpfenden Effekt auf Preise und, überhitzter Konjunktur zu erzielen.

In Europa handelt es sich in Folge des Energiepreisschocks - durch die hohe Abhängigkeit von Erdgas und Erdöl von Russland - um eine energiepreisgetriebene Inflation und nicht so sehr um eine von der Nachfrage getriebene und ist von der Ausgangslage ähnlicher der Situation wie während des Ölpreisschocks in den 1970er-Jahren. In diesem Fall hätten stärkere Zinserhöhungen in der Eurozone einen negativen Effekt und würden die Konjunktur abwürgen. Bei einem reinen Nachfrageschock kann die Notenbank dagegen geldpolitisch nichts falsch machen, um das Wachstum zu stabilisieren.

So kann die Inflation wieder sinken

Die Nachfrage muss sinken und damit auch das Wachstum, um den Preisanstieg zu dämpfen. Staatliche Hilfen sollten daher nur begrenzt für besonders betroffene Bürger zur Verfügung gestellt werden, um den Preisanstieg für diese sozialpolitisch abzufedern. Breit angelegte staatliche Unterstützungsmaßnahmen auch für Bevölkerungsschichten, für die Preissteigerungen zwar nicht erfreulich, aber nicht existenziell gefährdend sind, prolongieren dagegen den Preisanstieg.

Was ist der Verbraucherpreisindex?

Der Verbraucherpreisindex (VPI) ist eine Kennzahl für die Kosten der Preise von für Konsumenten relevanten Produkten. Die Inflationsrate ergibt sich aus der prozentualen Veränderung des Index im 12-Monats-Abstand.

Wie wird die Inflation berechnet?

Zur Berechnung der Inflationsrate wird ein repräsentativer Warenkorb herangezogen. Dieser enthält alle Waren, die private Haushalte verbrauchen. Darunter Lebensmittel, Miete oder Freizeitausgaben. In der Regel wird der Warenkorb alle fünf Jahre neu zusammengesetzt und entsprechend dem Verbrauchsanteil gewichtet. In Österreich ist die Statistik Austria für die Berechnung des VPI und der Inflationsrate zuständig. Die Daten für den aktuellen VPI-Index Österreichs finden Sie hier.

Entwicklung und Zusammensetzung des österreichischen Verbraucherpreisindex (VPI)

Die weitaus größten Preistreiber in Österreich sind im Frühjahr 2022 waren Heizöl, Gas und Treibstoffe.

© Statistik AustriaWas ist der harmonisierte Verbraucherpreisindex?

Der Verbraucherpreisindex (VPI) ist ein Maßstab für die allgemeine Preisentwicklung der Länder der Eurozone. Der Harmonisierte Verbraucherpreisindex (HVPI) ist die Grundlage für die vergleichbare Messung der Inflation in Europa und für die Bewertung der Geldwertstabilität innerhalb der Eurozone.

Die EZB nutzt den Harmonisierten Verbraucherpreisindex, um die Preisstabilität innerhalb der EU zu beurteilen. Durch den HVPI können Verbraucherpreisindizes zwischen den Ländern methodisch direkt verglichen und aggregiert werden. Ziel ist es, eine qualitative und vergleichbare Messgröße für die Entwicklung der Verbraucherpreise im Euroraum bereitzustellen.

Was zeigt der persönliche Inflationsrechner an?

Der persönliche Inflationsrechner der Statistik Austria ermöglicht es jedem einzelnen, für sich die Inflationsrate zu berechnen, die ihn oder sie je nachdem welche Ausgaben man tätigt, trifft. Wer beispielsweise im Sommer 2023 reist (+18 Prozent), viel für Nahrungsmittel und alkoholfreie Getränke (13 Prozent) und Wohnen (14,7 Prozent) ausgibt, den trifft die Teuerung besonders.