Im Windschatten des KI-Booms wachsen Mittelständler der Halbleiterbranche zu Milliardenunternehmen heran. Was die Politik tun muss, damit ÖSTERREICHS STILLE HIGHTECH-STARS in der Zukunftsindustrie performen können.

Konjunktursorgen sind in Sankt Florian am Inn abgeschafft. Baukräne gehören zum Stammsitz der EV Group (EVG) inzwischen wie die Kirchtürme zu den umliegenden Innviertler Dörfern. „Die nächsten Erweiterungsschritte sind schon auf Schiene“, verrät Werner Thallner, Sohn des Firmengründers Erich Thallner und Mitglied der Geschäftsführung. Über 1.000 Mitarbeiter beschäftigt die Gruppe allein in Oberösterreich, weitere 350 im Ausland.

Thallner senior erfand Ende der 1980er das sogenannte „Wafer-Bonden“, eine Technologie, bei der Halbleiterbausteine quasi übereinandergestapelt werden. Das erweist sich in Zeiten, in denen die Miniaturisierung immer schwieriger wird, als Gold wert. Das zu hundert Prozent im Familienbesitz befindliche Unternehmen hat in diesem Segment weltweit aktuell rund 80 Prozent Marktanteil. Mehr als 300 Millionen Euro setzt EVG um, eine Verdopplung in den nächsten fünf Jahren ist realistisch, bis 2030 könnte es laut internen Projektionen eine Milliarde sein. Mit einer zweistelligen Gewinnmarge sind die Innviertler, die fast alle namhaften Chip-Größen der Welt zu ihren Kunden zählen, obendrein hochprofitabel.

Insidern sind die „stillen Monopolisten“ Österreichs, wie der Branchendienst SemiAnalysis formuliert, bestens bekannt. „Wir finden es unterhaltsam“, so der Autor einer rezenten Analyse süffisant, „dass Österreich im Alleingang, wenn es denn nur wollte, die Lieferketten in bestimmten Chip-Bereichen in die Knie zwingen könnte.“

So gilt etwa auch IMS Nanofabrication aus dem niederösterreichischen Brunn am Gebirge als heimlicher Kaiser unter den Chipzulieferern. Die Firma stellt sogenannte Maskenschreiber auf Basis der Multistrahltechnologie her, Schlüsselgeräte für integrierte Schaltungen, und hat darin erst Ende 2022 erstmals echte Konkurrenz bekommen, wie aus Unterlagen im Firmenbuch hervorgeht. Bis dahin lag der Weltmarktanteil bei über 90 Prozent.

Aktuelle Firmenbewertung: 4,3 Milliarden Dollar – abzulesen aus einer Transaktion im Jahre 2023, als Eigentümer Intel, der größte Chipkonzern der Welt, 32 Prozent an dem Unternehmen abgab, davon zwölf Prozent an den taiwanesischen Auftragsfertigungsriesen Taiwan Semiconductor Manufacturing Company (TSMC).

Hält IMS das hohe Wachstumstempo der letzten Jahre durch, sollte es bereits in drei Jahren an der Umsatzmilliarde kratzen. Seit dem Einstieg von Intel 2016 hält man sich in Brunn am Gebirge jedoch an die branchenübliche eiserne Verschwiegenheit.

Wenn die Idee des European Chips Act aufgeht, fehlt uns in Europa nicht mehr viel für ein europäisches Smartphone.

Europa hintennach

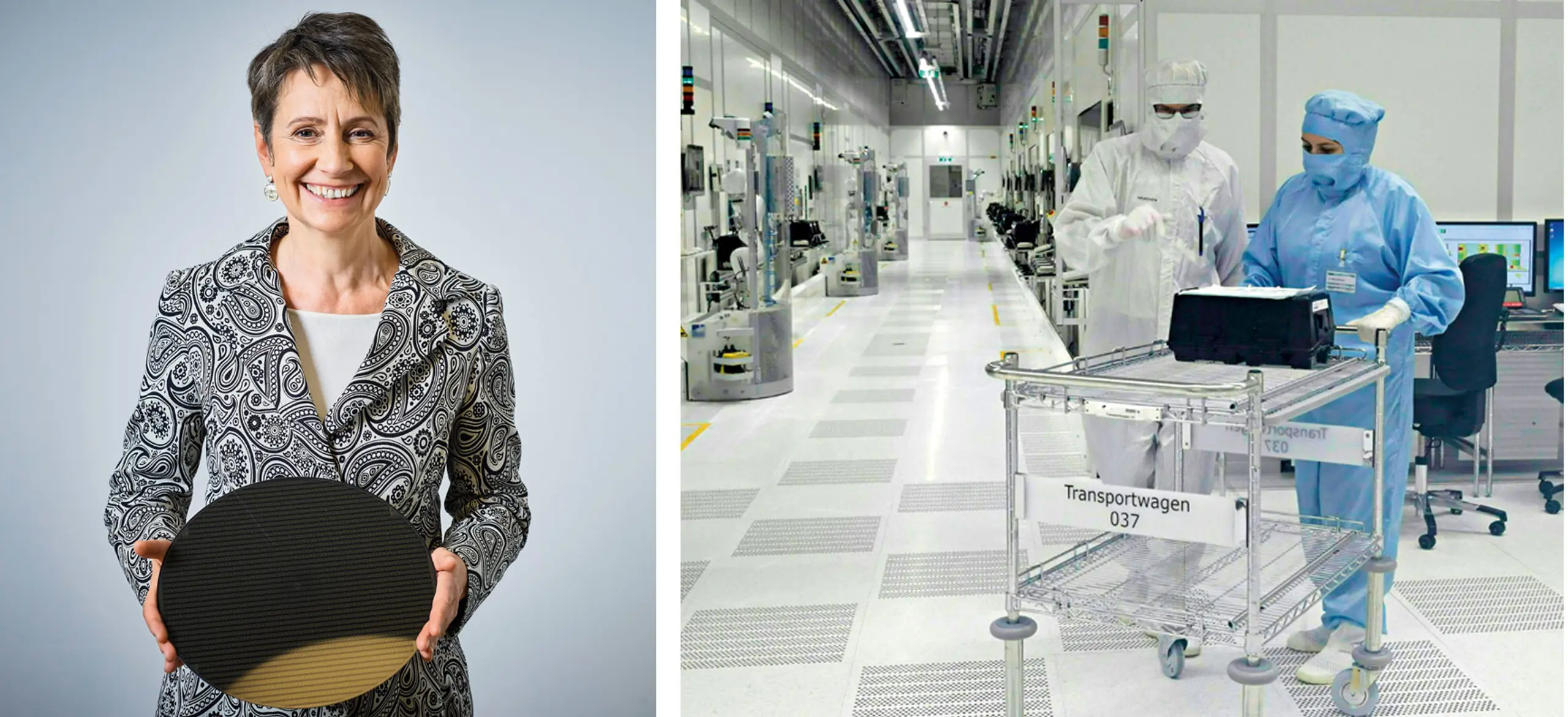

Die Halbleiterindustrie gilt technologisch und geopolitisch als Schlüsselindustrie der Zukunft. Von der Energieeffizienz bis zur künstlichen Intelligenz, vom Auto bis zu Waffensystemen – der Bedarf ist gigantisch. „90 Prozent der Industrie sind von Halbleitern abhängig“, streicht Infineon-Österreich-CEO Sabine Herlitschka die Bedeutung des Sektors hervor. „Sie sind essenziell für das Gelingen des Green Deal der EU.“

Der weltweite Chipmarkt ist 588 Milliarden Dollar schwer, rechnet man den Markt für alle E-Produkte hinzu, in denen die kleinen Bauteile stecken, von Elektronik bis Mobilität, sind es aber 6,4 Billionen Dollar. 50 Prozent der globalen Wirtschaftsleistung hängen inzwischen von Halbleitern ab. Die rasante KI-Entwicklung befeuert den Boom zusätzlich.

ZUKUNFTSREICH. 50 Prozent der globalen Wirtschaftsleistung hängen laut Infineon-Österreich-Vorstandsvorsitzender Sabine Herlitschka von Chips und Halbleitern ab. Energieeffizienz-Chips, wie sie in Villach erforscht und produziert werden, seien auch „essenziell für das Gelingen des Green Deal der Europäischen Union“.

Das haben auch die Politiker der großen Wirtschaftsblöcke erkannt, die mit enormen Subventionsprogrammen Investitionen anlocken wollen. China hat soeben ein drittes, 44 Milliarden Euro schweres Paket für die Branche geschnürt, in den USA sollen durch den 2022 beschlossenen Chips and Science Act in den nächsten zehn Jahren 280 Milliarden Dollar ausgegeben werden, um Forschung und Produktion anzukurbeln.

Die EU setzt sich mit ihrem 43 Milliarden Euro schweren European Chips Act das Ziel, den europäischen Marktanteil bei Halbleitern bis 2030 von zehn auf 20 Prozent zu steigern. Die Ansätze dafür seien vielversprechend, meint EVG-Technologiedirektor Paul Lindner: „Wenn die Idee aufgeht, fehlt uns in Europa nicht mehr viel für ein europäisches Smartphone.“

Nischenweltmeister

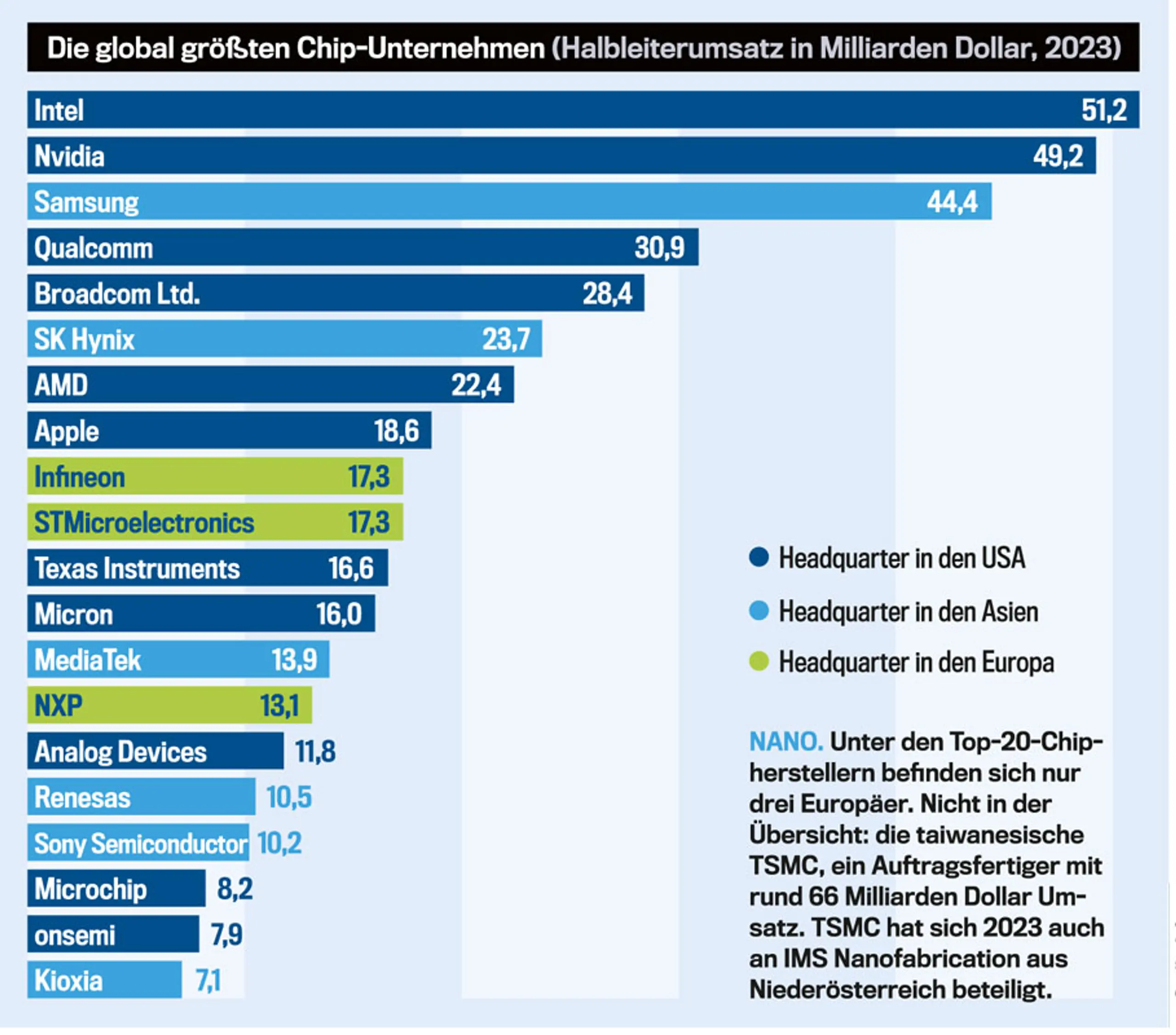

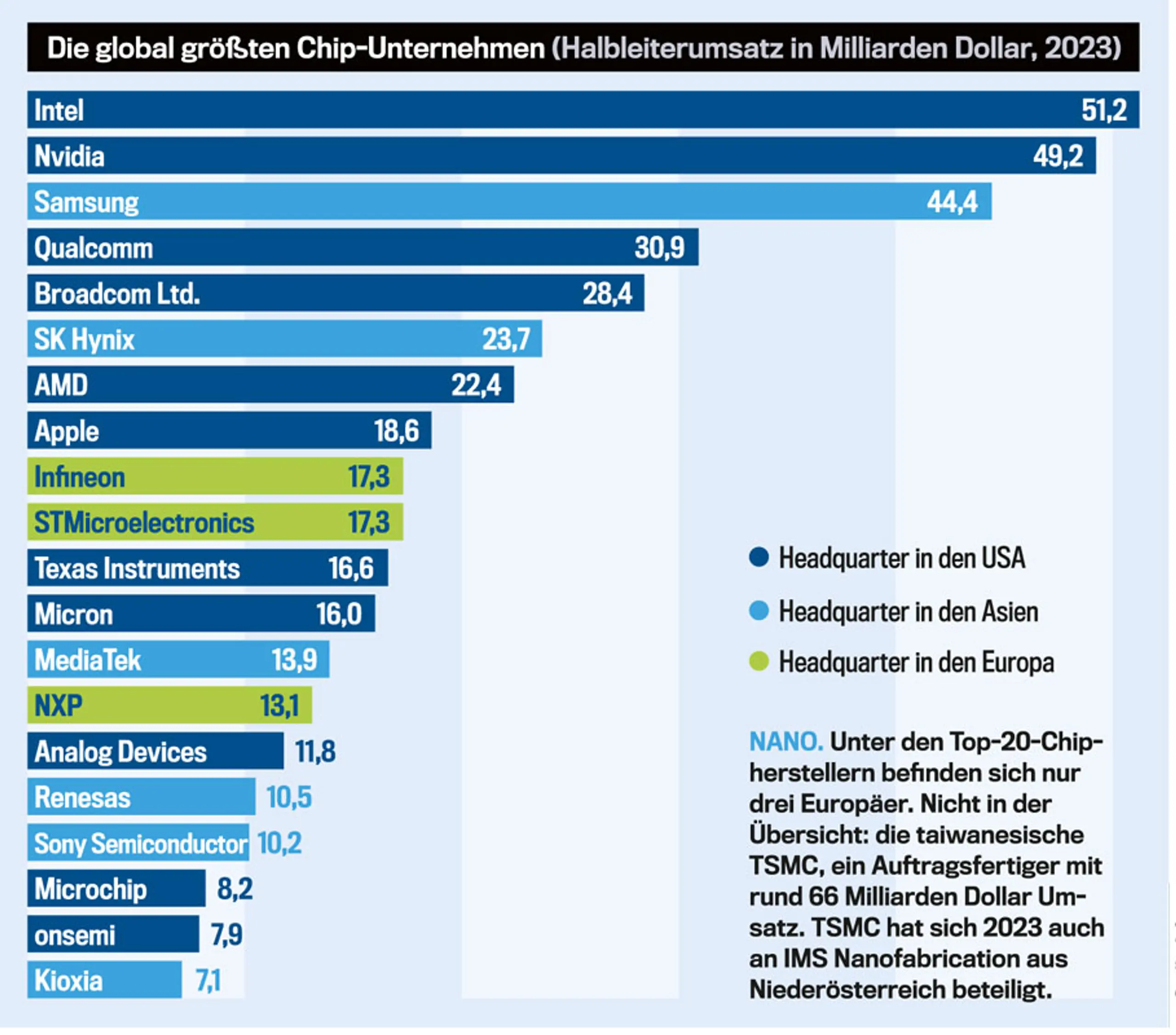

Derzeit sind mit Infineon, STMicroelectronics und NXP nur drei Europäer unter den Top 20 der Welt (siehe Grafik, oben). EVG und IMS Nanofabrication machen mehr als 50 bzw. sogar mehr als 80 Prozent ihres Geschäfts in Asien.

Eine neue Studie des auf Lieferketten spezialisierten Forschungsinstituts Supply Chain Intelligence Institute Austria ASCII (siehe Kasten, unten) im Auftrag des Wirtschaftsministeriums kommt zu dem Schluss, dass Österreich in der Zukunftsbranche exzellent aufgestellt ist: Nirgendwo ist in der EU der Mikroelektronikanteil an der Gesamtwertschöpfung höher. Bei Forschungs- und Entwicklungsausgaben pro Kopf in diesem Sektor belegt das Land Rang drei, bei Beschäftigung Rang vier. 218 Unternehmen bieten 72.000 Arbeitsplätze.

Einmal mehr sind die Österreicher Nischenweltmeister: Ihr Weltmarktanteil beträgt 90 Prozent im Bereich Reisepasssicherheit, 55 Prozent bei optischen Lichtsensoren, 20 Prozent bei Energieeffizienz.

Während aber Infineon, das sein Headquarter nahe München hat, wegen seiner beeindruckenden Präsenz in Kärnten auch der österreichischen Öffentlichkeit wohlbekannt ist, wachsen viele kleine Zulieferer im Windschatten des Booms soeben erst zu Milliardenunternehmen heran. Chipriesen wie Intel, Nvidia oder Samsung stehen im Rampenlicht – die heimischen Firmen tüfteln hinter der Bühne an Maschinen und Chipdesigns.

Die Wachstumsaussichten, siehe EVG und IMS, sind in einem rundherum trüben Konjunkturumfeld sensationell. Treiber ist einmal mehr die Automobilindustrie. Dieselbetriebene Fahrzeuge haben im Schnitt 1.500 Chips eingebaut, E-Autos das Doppelte. Mit dem Fortschreiten des autonomen Fahrens – die Frage ist nicht mehr, ob, sondern wie schnell sich diese Entwicklung vollzieht – steigt dieser Anteil noch einmal.

Wechselseitige Abhängigkeit ist der größte Schutz. Es wäre verwegen, zu sagen, dass wir auf europäischer Ebene alles selber machen können.

Von der Aussicht auf Mittel des European Chips Act angelockt, investieren die globalen Chipkonzerne in den kommenden Jahren massiv in Deutschland: Mit Bosch, Infineon und der Chipfirma NXP als Juniorpartner baut TSMC für mindestens zehn Milliarden Euro ein neues Werk in Dresden. Intel errichtet für mehr als 30 Milliarden Euro eine Megafabrik in Magdeburg. Bereits in Umsetzung ist die Fünf-Milliarden-Erweiterung des Infineon-Werks in Dresden. „Der Chips Act wirkt“, kommentiert Herlitschka die Investitionsoffensive.

Das bedeutet nicht nur kurzfristig für Baufirmen wie Strabag oder Reinraumspezialisten wie Exyte einen Chancenkick, sondern auch mittelfristig für die klassischen Lieferanten in der Kette wie EVG oder Besi Austria – früher Datacon – aus Radfeld in Tirol, einen Hersteller von Hochpräzisionsmaschinen.

Doch nicht nur die Unternehmen, sondern auch die Politiker müssen diese Chancen nutzen. „Immer mehr unserer Kunden – in der Regel OEMs aus der Industrie – wollen das Label draufhaben, dass die Chips in Europa entwickelt und produziert worden sind“, sagt der Vorarlberger Unternehmer Thomas Lorünser, der die Chipentwicklungsfirma Photeon Technologies mit rund hundert Entwicklungsingenieuren betreibt. Dieses „Buy in Europe“ müsse man noch forcieren. Die großen Namen herzuholen, sei nur ein erster Schritt, in einem zweiten müsse es auch verpflichtend werden, europäisch einzukaufen, so Lorünser.

IMS-Nanofabrication-Chef Elmar Platzgummer aus dem Jahr 2012. Seit der Intel-Übernahme 2016 sind die Niederösterreicher eisern verschwiegen.

Das Nadelöhr sind – wieder einmal – die Menschen. Noch gelingt es etwa den Thallners im Innviertel, aus den umliegenden HTLs in Braunau, Andorf oder Ried sowie aus den Unis in Linz und Passau genügend Mitarbeiter zu rekrutieren. Doch bei einer angepeilten Verdopplung bis Ende des Jahrzehnts wird es am Standort Sankt Florian am Inn, einer Gemeinde mit knapp über 3.000 Einwohnern, extrem eng.

„Der Engpass sind die Fachkräfte“, sagt Werner Thallner, der ansonsten begeistert von der kompakten Lage der EVG ist: „Nirgendwo ist der Weg von der Konstruktionszeichnung bis zum fertigen Bauteil so kurz.“ Vielsagender Nachsatz: „Seit Corona denken wir dennoch stärker über alternative Standorte zur Risikostreuung nach.“

Photeon-CEO Lorünser, der Entwickler in Italien und Serbien beschäftigt, träumt davon, bis 2030 eine Art Halbleiter-Campus in Vorarlberg zu etablieren, um Ausbildungen und Arbeitsmarkt am Stammsitz zu entwickeln. „Das Projekt ist noch in den Kinderschuhen“, sagt er.

Der Fall ASML

Doch soll man in einen Bereich investieren, von dem nicht sicher ist, ob Europa den Anschluss überhaupt schaffen kann – auch weil es geopolitisch zwischen die Fronten zerrieben werden könnte? In den letzten Jahren sind europäische Unternehmen wie ASML aus den Niederlanden, das wertvollste Technologieunternehmen des Kontinents, mitten in die „Chip Wars“ geraten. Die Amerikaner zwingen die Europäer dazu, China nicht mehr zu beliefern – weder mit Maschinen noch mit Know-how. Damit soll es der Volksrepublik, strategischer US-Rivale Nummer eins, erschwert werden, ihre eigene Halbleiterindustrie stärker zu entwickeln. Für Zulieferer könnte das bedeuten, aus ganzen Wertschöpfungsketten gedrängt zu werden.

In der ASCII-Halbleiterstudie, die sich auf Stärken konzentriert, wird dieses Risiko ausgeklammert. Wirtschaftsminister Martin Kocher verfolgt jedoch den Ansatz, die wechselseitigen Abhängigkeiten so groß zu machen, dass am Ende gilt: Nur wenn alle an einem Strang ziehen, kann sich die globale Industrie entfalten. Kocher: „Wechselseitige Abhängigkeit ist der größte Schutz. Es wäre verwegen, zu sagen, dass wir auf europäischer Seite alles selber machen können.“

Für Firmen wie EVG ist das eine Art Auftrag, ihre dominante Marktstellung und damit Unverzichtbarkeit zu verteidigen. „Wir haben auch Kunden in China und sind nicht in die Chip Wars geraten“, berichtet EVG-Manager Lindner, und Co-Geschäftsführer Thallner verweist stolz auf ein Schreiben vom damaligen US-Präsidenten Donald Trump, in dem dieser die Innviertler Chipmaschinenfabrikanten 2020 als systemkritisch einstufte. Neutralität bekommt in Zeiten der Chip Wars eine neue Bedeutung.

LÄNDLE-OFFENSIVE. Damit auch der Westen Österreichs am Boom partizipieren kann, brauche es Ausbildungsinitiativen, sagt Thomas Lorünser, Chef der Dornbirner Chipentwicklungsfirma Photeon Technologies. Ihm schwebt ein Halbleiter-Campus vor. Lorünser beschäftigt rund hundert Entwicklungsingenieure, den Großteil davon in Italien und Serbien.

Einmaleffekt?

Größer als das Risiko, Spielball übergeordneter Machtinteressen zu werden, wird jenes eingeschätzt, dass dem European Chips Act nicht weitere ähnlich dimensionierte Geschütze folgen und das Vorhaben somit auf halber Strecke verhungern könnte. Das europäische Paket ist im Vergleich zum US-amerikanischen klein dimensioniert, und der Abstand zu Taiwan & Co. ist ohnehin kaum einholbar. „Wir bräuchten jedes Jahr einen EU Chips Act, um den großen Abstand zu Asien wieder aufzuholen“, merkt Hermann Waltl an, in der EVG-Chefetage für Verkauf und Vertrieb zuständig.

In diese Kerbe schlägt auch Jörg Strauss, der beim steirischen Halbleiterkonzern ams Osram den Forschungsbereich verantwortet: „Um international bestehen zu können, müssen Prozesse beschleunigt und Budgets massiv aufgestockt werden.“ Damit bezieht er sich nicht nur auf Fördermittel, sondern auch auf die damit verbundenen bürokratischen Wege.

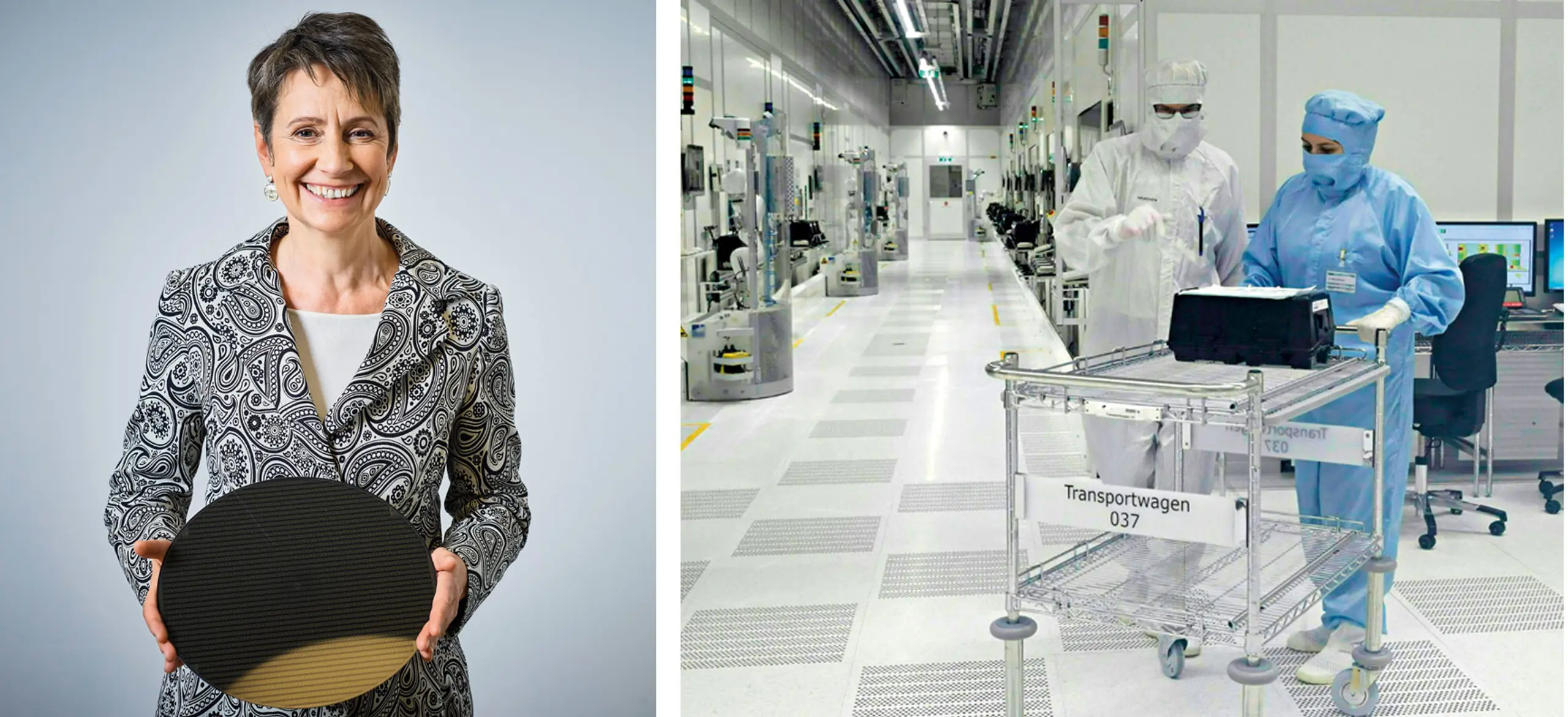

Denn davon kann er ein Lied singen. Am Stammsitz im Unterpremstätten beschäftigt ams Osram derzeit 1.300 Mitarbeiter. 250 Stellen sollen in den nächsten Jahren dazukommen, denn geplant ist eine neue Fertigung für sogenannte Optohalbleiter, wie sie in der Autoindustrie – die Scheinwerfer können mit diesen Sensoren beispielsweise auf Fußgänger oder Gegenverkehr reagieren – eingesetzt werden. Dafür sollen mehr als 200 Millionen Euro aus dem European Chips Act fließen. Derzeit befindet sich der Antrag in Pränotifizierung auf EU-Ebene. Natürlich sei es wichtig, Wettbewerbsverzerrungen zu vermeiden und Mittel in Europa außerdem kontrolliert einzusetzen. Aber dadurch verliere die Industrie im internationalen Wettbewerb leider auch viel Zeit, so Strauss. „In weiten Teilen Asiens wird so etwas in der Regel in sechs, sieben Monaten freigegeben."

Fachkräfteknappheit und Bürokratie sind folglich die größten Bremsen für die österreichischen Chipkaiser. Von volkswirtschaftlicher Relevanz ist nicht zuletzt, wo die Entscheidungen fallen. Viele Zentralen sind in den letzten Jahren außer Landes gewandert: jene von IMS Nanofabrication in die USA, ebenso wie jene der früheren SEZ Group aus Kärnten, eines Anlagenherstellers, der heute zur kalifornischen Lam Research gehört. Datacon aus Tirol ist längst Teil des niederländischen Besi-Konzerns.

Umso empfehlenswerter für Wirtschaftspolitiker ist es, dann und wann in Sankt Florian am Inn vorbeizuschauen. Denn Werner Thallner gibt sich, was Eigenständigkeit betrifft, innviertlerisch unbeugsam: „Die Abgabe von Anteilen steht für uns als Eigentümerfamilie nicht zur Diskussion.“

Verletzliche Vernetztheit

Was die neue ASCII-Studie über die HALBLEITERBRANCHE in Österreich aussagt.

SEIT LÄNGEREM ANGEKÜNDIGT, hat das 2023 gegründete Supply Chain Intelligence Institute Austria (ASCII) Ende Mai ein Papier vorgelegt, das die heimische Halbleiterbranche analysiert: „Mapping of the global semiconductor supply chain – Embedding Austria in the global semiconductor interfirm network“. Von einem „direkt zusammenhängenden industriellen Ökosystem“ könne hierzulande nicht gesprochen werden, so ASCII-Geschäftsführer Peter Klimek, eher von einer „Ansammlung von Unternehmen, die mitunter an ganz unterschiedlichen Stellen in die internationalen Wertschöpfungsketten eingeflochten sind“.

Das Papier ordnet 50 österreichische Unternehmen der Branche grob verschiedenen Bereichen zu, namentlich werden sie jedoch nicht genannt: So produzieren 16 Equipment für die Herstellung von Bauteilen, dazu sind etwa die EV Group aus Oberösterreich oder Besi aus Tirol zu zählen (siehe oben). Je fünf sind als Hersteller und Zulieferer von Leiterplatten tätig, unter anderem die börsennotierte AT&S (siehe AT&S: Showdown in Leoben), sieben im Chipdesign, weitere fünf liefern Rohstoffe wie spezifische Gase.

Österreich chancenreich

Die Chancen liegen in der Spezialisierung, so Klimek bei der Präsentation der Studie, woraus er die Handlungsempfehlung an die Politik ableitet, Österreichs Stärken auszubauen, flankiert von einer Einbettung in die Forschungslandschaft. Konkret nennt er etwa Spezialmaschinen, Vorprodukte und Leistungen für industrielle Anwendungen.

Der Artikel ist trend. PREMIUM vom 7. Juni 2024 entnommen.

Zur Magazin-Vorschau: Die aktuelle trend. Ausgabe

Zum trend. Abo-Shop