Die angekündigten Sonderabschreibungen beim Faserhersteller LENZING AG betreffen vor allem die asiatischen Standorte – und dürften einen Rekord-Jahresverlust verursachen.

Vielen Börsianern ist zuletzt der Geduldsfaden gerissen. Als der an der Wiener Börse notierte Faserhersteller Lenzing AG mit Headquarter im gleichnamigen Ort in Oberösterreich Ende Jänner Sonderabschreibungsbedarf von bis zu 480 Millionen Euro anmeldete, war der Schock groß. In den Wochen darauf wartete die Community vergeblich auf Klarstellung, wo das Problem liegt. „Die Kommunikation zum Kapitalmarkt ist verbesserungswürdig“, sagt die Erste-Bank-Analystin Vladimira Urbankova.

Wenn CEO Stephan Sielaff am 15. März die Lenzing-Bilanz für 2023 präsentiert, wird er sich deshalb jeder Menge unangenehmer Fragen stellen müssen. Es droht ein Rekord-Jahresverlust. Schon in den ersten drei Quartalen lag das Minus unterm Strich bei 97 Millionen Euro, nun schlagen die Wertberichtigungen voll durch. Die Experten der Deutsche Bank gehen in ihrer aktualisierten Schätzung von einem Verlust in Höhe von 445 Millionen Euro aus; die Erste Bank erwartet ihn in ähnlicher Höhe.

Anders als die ersten Mutmaßungen, die Abschreibungen hätten mit der variablen Finanzierung bei einer Großinvestition in Brasilien zu tun, liegt laut trend-Recherchen das Hauptproblem aber in Asien. Das mit 323.000 Tonnen Nennkapazität größte Viskosefaser-Werk in Purwakarta, Indonesien, ist in den letzten zwei Jahren auf die Produktion von Spezialfasern umgerüstet worden, die nun wegen der schwierigen Marktlage nicht verkauft werden können; in kleinerem Umfang gilt das auch für das Viskose-Werk im chinesischen Nanjiing. „Wir können bestätigen, dass ein wesentlicher Anteil der Sonderabschreibungen auf den indonesischen Standort entfällt“, so ein Lenzing-Sprecher, ohne Details zu nennen. Nanjing und das Viskose-Werk in Lenzing seien ebenfalls betroffen, nicht allerdings – wie von vielen vermutet – der Standort im burgenländischen Heiligenkreuz.

Gewohnte Bad News

Von Lenzing ist man in mäßigen Abständen Bad News regelgewöhnt – das liegt in der Natur eines Zyklikers. Doch diesmal ist es anders, weil die Erholung länger dauert. Zwei Verlustjahre in Folge hat es in diesem Jahrtausend noch nicht gegeben. Corona-Lockdowns und gerissene Lieferketten haben insbesondere die Textilindustrie, einen Großabnehmer von Lenzing-Fasern, durcheinandergewirbelt. Viele Kollektionen wurden verramscht. Die Nachfrage ist entsprechend schwer berechenbar. Der Preis für chinesischen Faserzellstoff, den Schlüsselrohstoff für die Produktion von regenerierten Zellulosefasern, lag Ende Dezember bei 880 US-Dollar je Tonne, weit weg vom Rekordstand von 1.220 US-Dollar m August 2022.

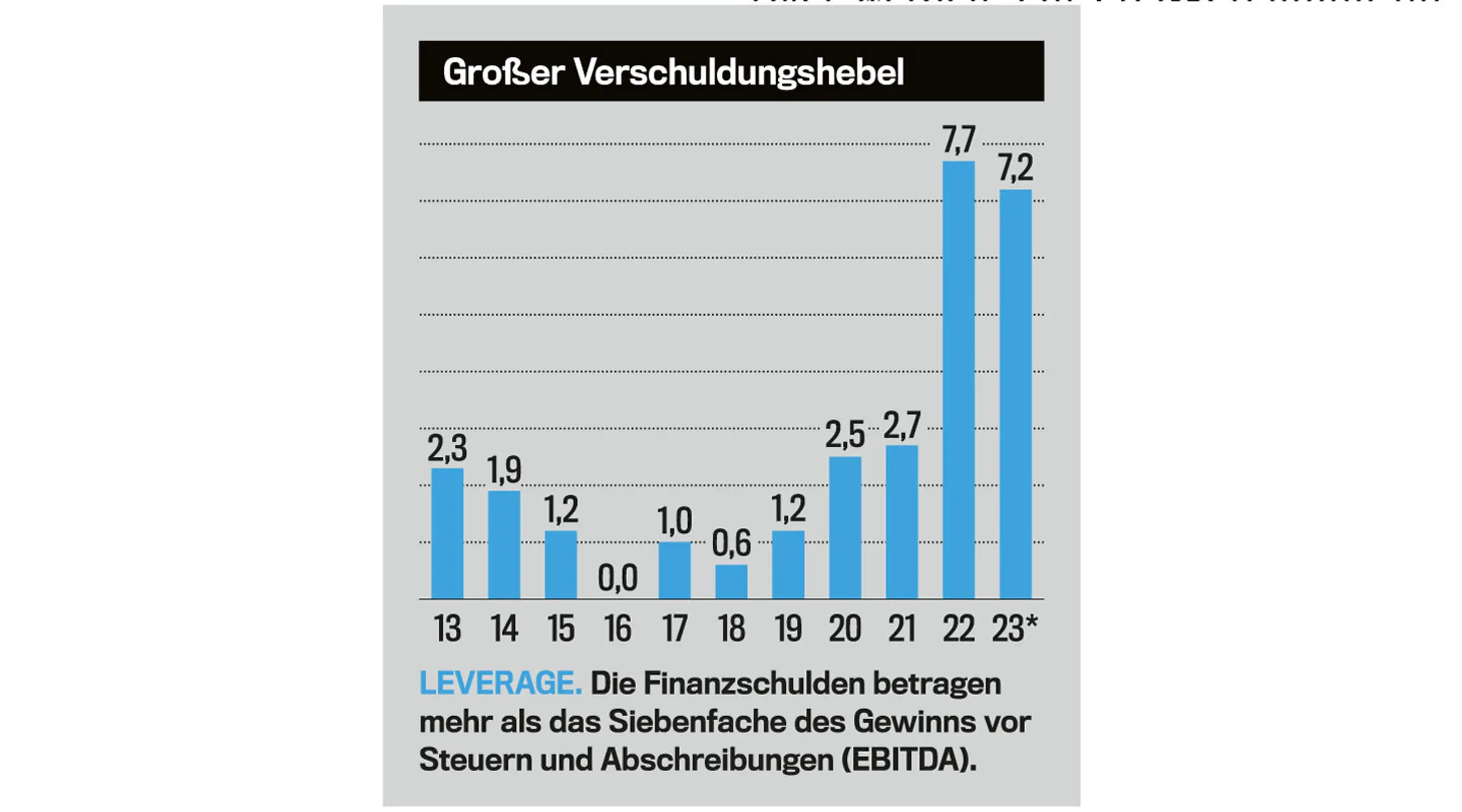

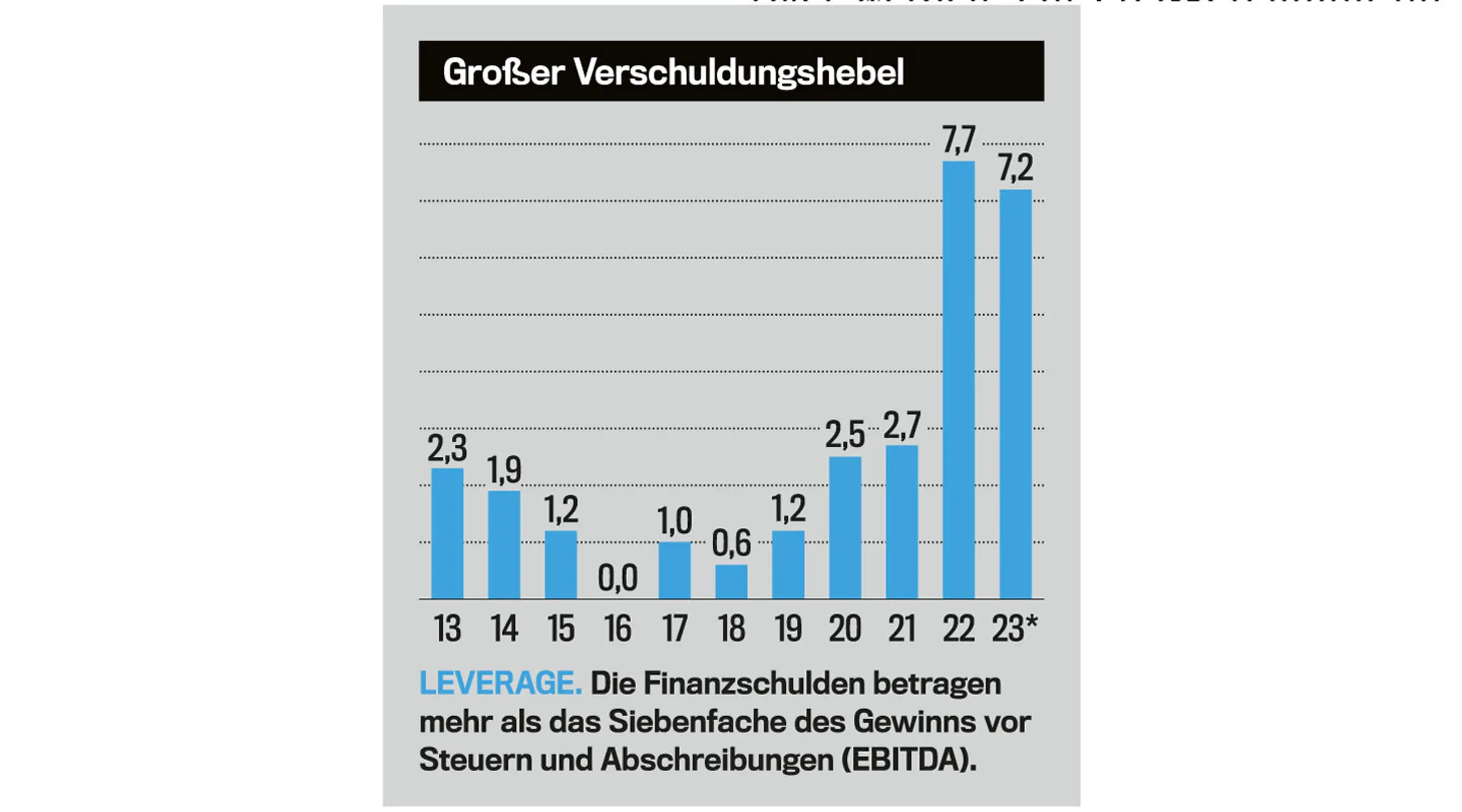

Die enormen Investitionen der jüngeren Vergangenheit – errichtet wurden ein Zellstoffwerk in Brasilien und ein Faserwerk in Thailand – schlagen sich auch im Schuldenstand nieder. Das Verhältnis zwischen Netto-Finanzschulden und Profitabilität, ausgedrückt in der Leverage Ratio, hat ein bedrohliches Ausmaß erreicht (siehe auch Grafik, unten).

Eine Kapitalerhöhung von 400 Millionen Euro Mitte 2023 habe zwar „Zeit erkauft“, wie Sebastian Bray, Analyst bei der Berenberg Bank in London, formuliert: „Die hohe Verschuldung könnte jedoch mindestens noch zwölf bis 18 Monate auf einem verhältnismäßig hohen Niveau bleiben.“ Nachsatz: „Ein Problem ist, dass die Zinskosten für die Hybrid-Anleihe (2020 begeben, Anm.) ab Ende 2025 erheblich steigen könnten.“

Unter CEO Stefan Doboczky, der das Unternehmen von 2015 bis 2021 leitete, wurde ganz auf Klimaschutz gesetzt: Bis 2030 soll der CO2 -Ausstoß je produzierter Tonne um 50 Prozent reduziert werden. Bis 2050 ist Klimaneutralität das Ziel. „Grüne“ Spezialfasern wie Lenzing Ecovero, wie sie nun in Purwakarta produziert werden, sollten den Konzern zum Klimapionier der Branche machen. Mit den bisherigen Produkten waren in Indonesien und China schon in den Jahren davor „wesentliche Verluste“ eingefahren worden, wie aus einem Werthaltigkeits-Check der einzelnen Unternehmensteile von Anfang 2023 hervor geht.

Das Faser-Dilemma: Das Alte hat keinen Markt mehr, und durch die Verzögerung der Erholung hat das Neue noch keinen.

Seit Doboczkys Abgang gab es zudem eine rege Fluktuation in der Chefetage. Zum deutschen Farbpigmente-Konzern Heubach, den Doboczky jetzt von Wien aus als CEO führt, ist ihm etwa auch der frühere Lenzing-Finanzvorstand Thomas Obendrauf gefolgt. Nach einem Zwischenspiel von Cord Prinzhorn, der jetzt Aufsichtsratschef ist, trat im April 2022 Stephan Sielaff als Lenzing-Chef an.

ZÄHER START. Das Management um Stephan Sielaff (Bild) ist auf eine Erholung der Textilindustrie angewiesen.

Transformation

Steht jetzt die Lenzing-Klimawende zur Disposition? Nein, sagen Unternehmen und Analysten unisono. Denn es gibt praktisch keine Alternative, will der Faserkonzern nicht zum Hersteller von Commidities werden, so Vladimirova von der Erste Bank.

Die grüne Transformation könnte aber deutlich langsamer vom Fleck kommen als erhofft. Zum einen muss sich die unter brutalem Kostendruck stehende Textilindustrie erst wieder einpendeln. Zum anderen schreiben sich inzwischen auch Mitbewerber das Wort „Nachhaltigkeit“ auf die Fahnen, etwa der chinesische Lyocell-Rivale Sateri. Durch dieses veränderte Umfeld, meint Bray von der Berenberg Bank, „könnte es in Zukunft schwieriger werden, ein Preis-Premium für ‚grüne‘ Fasern durchzusetzen“.

AUSBLICK. Mit Nervosität blicken die Manager und Aktionäre deshalb auf die aktuelle Entwicklung von Mengen und Preisen. In den letzten Wochen zeigen sich erste positive Signale. Nach den Erfahrungen der letzten zwei Jahre hüten sich aber alle Beteiligten, vorzeitig in Jubelgeschrei auszubrechen.

Der heftige Rückgang der Energiepreise und die jüngsten Importdaten für Chemieerzeugnisse nach China seien „eventuell positive vorausblickende Indikatoren“ für das Geschäft, so Analyst Bray: „Es ist aber zu früh, mit einer schnellen Erholung zu rechnen.“

Mister B&C

MISTER B&C. Der Vorstand der B&C Privatstiftung rund um Wolfgang Hofer hatte in den letzten beiden Jahren eine untypisch hohe Zahl an Baustellen zu managen.

Die Stiftung als Blackbox

Die vielen Problemfälle des Lenzing-Haupteigentümers, der B&C-PRIVATSTIFTUNG.

EINE SCHLÜSSELFRAGE für die Lenzing AG, so Berenberg-Bank-Analyst Sebastian Bray: „Würde und könnte die B&C-Stiftung im – hypothetischen – Fall einer weiteren Kapitalmaßnahme mitziehen?“ Nachsatz: „Leider ist die Finanzierungssituation der Stiftung nicht durchsichtig.“

Gründe, wegen der Finanzpower nachzufragen, gibt es genug. Denn zuletzt überwogen für den B&C-Stiftungsvorstand rund um Rechtsanwalt Wolfgang Hofer die Negativ-News.

B&C hält neben 52 Prozent am Faserkonzern via B&C-Holding auch Anteile an zwei weiteren Industrie-Ikonen, die an der Wiener Börse notiert sind: am Alukonzern Amag und am Gummikonzern Semperit.

Neben Lenzing verzeichnet auch Semperit das zweite Verlustjahr in Folge, in den ersten neun Monaten 2023 waren es 26,8 Millionen. Mehr als 200 Millionen Euro hat B&C 2023 in die Hand genommen, um bei der Lenzing-Kapitalerhöhung mitzuziehen.

Nach dem Debakel um das 2021 übernommene Verpackungsunternehmen Schur Flexibles mussten 340 Millionen Euro abgeschrieben werden; Teile davon versucht die B&C seitdem über ein Schiedsgericht in Frankfurt und Garantie-Versicherungen zurückzubekommen. Auf Anfrage sagt ein Sprecher der Gruppe, sie sei „weiterhin mit einem hohen Eigenkapitalanteil und hohen Liquiditätsreserven ausgestattet sowie konservativ und langfristig finanziert“.

Der Artikel ist aus trend.PREMIUM vom 8. März 2024.

Zur Magazin-Vorschau: Die aktuelle trend. Ausgabe

Zum trend. Abo-Shop